法人契約によって生命保険を活用するとき、一般的には節税や福利厚生などを期待して利用します。ただ、場合によっては死亡保険金を受け取ることもあります。

このとき、死亡保険金はどのような処理をすればいいのでしょうか。また、税金の支払いはどうなるのでしょうか。

死亡保険金について、何も対策を講じていないと高額な法人税を課せられることがあります。また、個人に死亡保険金が支給されるときは相続税について考えなければいけません。

死亡保険金とはいっても、そのままの状態にしておくと無駄に課税されるのです。そこで、税金の問題をどうクリアするのかを事前に理解し、対策を練っておく必要があります。

もちろん、いつ人が死亡するのかは不明です。万が一の事態がどのタイミングで発生するのかは分かりません。しかし、死亡保険金が発生したときに何を考えて行動すればいいのか事前に理解しているとスムーズです。そこで、「死亡保険金の受け取りに関して、どのように対策すればいいのか」について解説していきます。

もくじ

法人契約での死亡保険金の受取人が遺族なら相続税

法人保険の契約をするとき、契約者は100%の確率で法人です。法人契約である以上、契約者が法人でないケースはあり得ません。

ただ、「死亡保険金を受け取るのが誰なのか」は法人契約の内容によって大きく異なります。このとき、一般的な法人契約の内容は以下のようになっています。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 死亡保険金の受取人 | 役員・社員の親族 |

| 解約返戻金 | 法人 |

つまり、死亡保険金の受取人を被保険者(経営者など)の親族に設定します。そのため対象者が実際に死亡したとき、死亡保険金は生命保険会社から遺族へ直接支給されるようになります。

なぜ、こうした法人契約の内容にするのかというと、そのようにしなければ節税できないからです。法人保険は節税目的で活用する人が多い商品であり、死亡保険金の受取人を遺族に指定するからこそ「支払保険料のうち、半分を損金計上できる」ようになるのです。

このとき、死亡保険金には相続税を課せられるようになります。ただ、会社としては何か会計処理をする必要はありません。生命保険会社が遺族へ直接お金を支払う以上、特別な仕訳は発生しないのです。

死亡保険金の受取人が法人だと全額を資産計上する

ただ、法人契約の内容は自由に設定でき、死亡保険金の受取人を法人にすることもできます。例えば、以下のように設定します。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 死亡保険金の受取人 | 法人 |

| 解約返戻金 | 法人 |

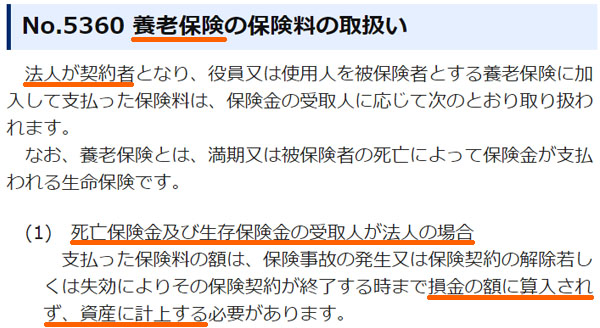

法人契約の中でも、死亡保険金の受取人が法人の場合、支払った保険料を損金にすることはできず、全額を資産計上するルールになっています。

例えば半分損金が一般的な養老保険についても、死亡保険金の受取人が法人だと以下のように全額を資産計上する(経費にできない)と国税庁が明確に記しています。

そのため、死亡保険金の受取人が法人だと節税できず、「支払保険料=会社が資産計上した金額」となるのです。

・養老保険や逓増定期保険で「法人が死亡保険金を受け取る契約」はしない

生命保険にはいくつか種類があり、その中でも一般的なものとして「養老保険」「逓増定期保険」などがあります。

これら養老保険や逓増定期保険について「支払保険料のうち、何割かを損金に計上する(半分損金など)」という目的で加入する場合が基本です。このとき、同じ養老保険や逓増定期保険であっても、死亡保険金の受取人を法人として指定すると経費にできません。

つまり、死亡保険金の受取人が遺族(役員・社員の親族)になっているからこそ、「支払保険料のうち、半損(1/2損金計上)や1/3損金などが可能になっている」と考えるようにしましょう。

終身保険で重要な死亡保険金の受け取り

法人が死亡保険金を受け取る契約内容だと、支払保険料の経費化が実現できないため、法人保険のほとんどは「遺族に死亡保険金が直接支払われ、その遺族に対して相続税を課せられる内容になっている」と考えましょう。そうしないと法人は節税できないからです。

ただ、こうした法人保険の例外として終身保険があります。終身保険は死亡保険金の受取人を法人に指定します。遺族を死亡保険金の受取人に指定することはありません(指定すると給与課税されるため)。

そのため、「法人が死亡保険金の経理処理や仕訳、税金対策などについて考えなければいけないのは、終身保険を利用するとき」と考えましょう。

終身保険は「死亡するまで、一生涯続く生命保険」になります。人間はいつか死ぬため、100%の確率で死亡保険金を受け取れる生命保険となっているのです。損金性がなく節税できないにも関わらず法人契約で終身保険へ加入するのは、相続・事業承継を見越した資産運用のためです。

一括払いで終身保険へ入ると、実際に経営者などが死亡したとき会社に死亡保険金が支払われます。そのときに元手の120~130%になって返ってくるのが終身保険の死亡保険金です。そのため、例えば掛金総額5,000万円の終身保険だとお金は6,000~6,500万円になって返ってきます。

高額な内部留保のお金がある法人に限られますが、必ず勝てるジャンケンによって会社内に貯まっている資産を増やす方法が終身保険だと考えるようにしましょう。

益金には、雑収入での経理処理・仕訳が必要

それでは、増えたお金についてはどのような経理処理をするのでしょうか。

終身保険だと死亡保険金の受取人が法人になるため、被保険者(社長など)が死亡したときは会社に高額なお金が入ってくるようになります。法人にお金が入ってくる以上、会社で経理処理・仕訳をしなければいけません。

具体的には、会社は雑収入が発生します。それまで終身保険で保険料を支払っていたのであれば、支払保険料について全額を資産計上することになります。こうしたとき、保険の積立額と死亡保険金の差額が雑収入になります。

例えば、それまで5,000万円の保険料を支払っていたとします。このとき、死亡保険金が6,000万円であれば、差額の1,000万円が益金(雑収入)となります。

- 6,000万円(死亡保険金) - 5,000万円(保険料払いでの資産計上の合計額) = 1,000万円

この場合、仕訳は以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 普通預金 | 60,000,000 | 保険積立金 | 50,000,000 |

| 雑収入 | 10,000,000 |

こうした会計処理を行い、雑収入を計上するようにしましょう。

雑収入に課税される法人税

ただ、終身保険によって増やしたお金については、そのままにしておくと「資産運用によって増額したお金(雑収入)」に対して法人税を課せられるようになります。

5,000万円の終身保険が6,000万円になって返ってきた場合、前述の通り雑収入は差額の1,000万円です。

ちなみに死亡保険金の計上時期としては、対象の役員(経営者)が死亡した日になります。この日に益金1,000万円が発生するようになるのです。会社の利益と同じであるため、放置すると法人税は300万円です。

- 1,000万円(終身保険で得た利益) × 30%(法人税率) = 300万円

そこで、このときの利益をどうするのかあらかじめ考えておくようにしましょう。

・保険金に消費税は課税されない

なお、このとき法人が受け取る死亡保険金については、不課税取引となって消費税を課税されることはありません。

生命保険で得た利益について、法人税は課せられるものの消費税の負担までは考えなくて問題ないのです。

非課税枠を使い、生命保険で得たお金を遺族へ死亡退職金で節税する

なお、このとき受け取った死亡保険金を死亡退職金(死亡に伴う退職金)として遺族へお金を出せば、法人としてはその分だけ利益を減らし、法人税の支払いを回避することができます。

しかし、死亡退職金(死亡に伴って出す退職金)には遺族に対し、相続税を課せられるようになります。相続税は最高税率55%のため、相続額が多い人だと死亡退職金として出さないほうがいいケースもあります。一般的には死亡に伴う退職金を出すケースが多いものの、これについては税金の金額を考慮しながら決定するといいです。

・退職金で出す金額を考慮する

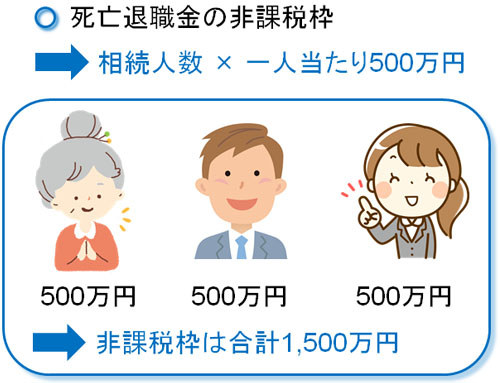

ただ、死亡退職金の場合だと非課税枠が設けられています。つまり、死亡に伴って退職金を支給する場合、一定額までは遺族に対して課税されることなくお金を移せる制度が存在するのです。

どれだけの非課税枠があるかというと、以下のようになっています。

- 相続人、一人当たり × 500万円

例えば、死亡退職金として配偶者と子供2人にお金を分配する場合、「500万円(非課税枠) × 3人 = 1,500万円」までであれば税金ゼロでお金を移動させることが可能です。

しかし、一人当たり500万円を超えた死亡退職金を出すと最高税率55%となるため、どれだけの死亡退職金が最適なのかについては、相続財産の合計額を考慮しながら決める必要があります。

・弔慰金についても非課税枠がある

また節税という意味では、弔慰金の支給も効果的です。死亡に伴って会社から弔慰金を支給した場合、遺族に対して非課税でお金を移すことができます。

死亡退職金の非課税枠だけではなく、会社からの弔慰金支給では遺族に対して相続税が課税されないため、その分だけ大きな節税になるのです。

死亡退職金や弔慰金の支給金額を考える

なお、実際に死亡退職金を支給する場合、どれだけの金額が適切なのでしょうか。退職金は好きに出しても問題ないわけではありません。退職金の支給額が高額すぎる場合、税務調査で否認されます。

そうしたとき、以下の計算式で出すと確実に問題ないです。

- 役員退職金:月の役員報酬 × 勤続年数 × 功績倍率(社長・会長なら3倍)

- 弔慰金:月の役員報酬 × 6ヵ月(業務上での死亡は3年分)

例えば役員報酬が月100万円であり、勤続年数30年なら以下の金額を支給できます。

- 役員退職金:100万円(月の役員報酬) × 30年 × 3倍 = 9,000万円

- 弔慰金:100万円(月の役員報酬) × 6ヵ月 = 600万円

前述の通り、役員退職金の非課税枠は一人500万円なので、それ以上の分については相続税として課税されます。また弔慰金については非課税ですが、今回は600万円より超えて支給すると、超過分については税金を課せられます。

生命保険の年金受取(分割受取)を選択してもいい

なお、このときは一括で法人が死亡保険金を受け取るのではなく、年金受取(分割受取)を選択しても問題ありません。生命保険の内容や付与する特約によって変わりますが、分割払いによってお金を少しずつ支給してもらうのです。

死亡保険金を年金のように分割で法人が受け取れば、その分だけ「雑収入として計上される金額」はゆるやかになります。そうなると、法人税の対策を行いやすくなります。一気に大きな金額が振り込まれることがないからです。

また、分割受取をしたお金について、子供や孫が事業承継によって会社を引き継ぐのであれば、役員報酬として少しずつ払ってもいいです。

もちろん、役員報酬が高額だと所得税や住民税が非常に高くなるので意味がありません。ただ、そこまで役員報酬を高くしない場合、相続税で死亡保険金の大部分を取られるよりも、年金払いを選択したほうが税金対策になるケースもあります。

これについては会社によって状況が異なるため、法人を相続・事業承継するときに相続額や死亡保険金の金額がどうなるのかによって判断するといいです。

死亡保険金の法人受取の方法を考え、税金対策をする

法人保険を利用する経営者は非常に多く、無駄な税金を抑えるために生命保険を活用します。ただ、このときの法人契約では、多くは「死亡保険金の受け取り先が遺族」になっています。節税目的での死亡保険金について、会社が関わることはありません。

そのため、節税目的で加入した法人契約の生命保険を用いて死亡保険金が遺族などの個人に支給される場合、会社での会計処理や仕訳などについて考える必要はありません。

一方で終身保険など、損金性がなくて節税できず、最初から資産運用を期待して加入するタイプの生命保険も存在します。この場合だと法人に死亡保険金が支払われます。経営者の死亡など相続発生時には、確実に会社へ死亡保険金が入るのです。

そうしたとき、法人税や死亡退職金、弔慰金の制度を理解したうえで「どうすれば相続税や所得税を含めた無駄な税金を抑え、節税対策を実現できるのか」を確認しましょう。相続額や死亡保険金の金額によって対応策は変わってきますが、どのように動けばいいのか理解すれば相続がスムーズになります。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。