後継者へスムーズに事業を移すために必要な事業承継ですが、このとき資本金が大きいことで税金が高くなってしまうことはよくあります。大企業(資本金が巨大な会社)の場合、税金面だけで考えればそれだけで大きな損をしているといえます。

これは、相続対策の場面でも同様です。事業承継のとき、資本金が高いと優遇税制を利用することができなくなるのです。そのため、減資(資本金を減少させること)によって節税することでスムーズに事業承継できるようにしなければいけません。

ただ、事業承継での優遇税制を利用した後に、減資などを実行に移してはいけません。相続対策をする前に減資を完了させておく必要があります。

それでは、どのように考えて会社の資本金を減少させればいいのでしょうか。これについて、中小企業による減資の方法を確認していきます。

もくじ

事業承継税制の適用には資本金が関わる

大企業だと、その時点でさまざまな優遇税制を利用できなくなります。これは事業承継でも同じであり、後継者が会社を引き継ぐときに優れた制度として事業承継税制があります。

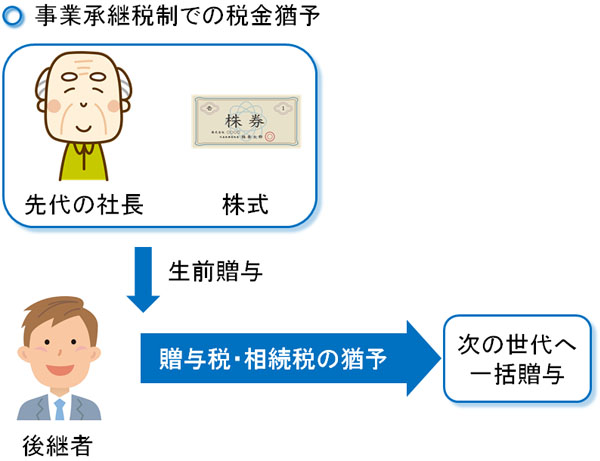

事業承継税制とは、後継者が会社を引き継ぐときに贈与税や相続税の支払いを免除してもらえる制度になります。後継者が会社を引き継ぐことで、税金支払いがずっと免除されるようになるのです。さらに、事業承継後に後継者がさらに次の世代へ引き継がせるとき、一括贈与などによって実質的に無税になります。

こうした事業承継税制としては、親族内承継に限らず、親族外承継でも適用されます。そのため、会社を引き継がせるときにあらゆる人で効果的な手法となります。

ただ、非常に優れている事業承継税制ですが利用するためには以下の条件を満たす必要があります。

- 中小企業である

- 上場企業ではない

- 風俗営業会社ではない

- 社員が1人以上いる

- 資産管理会社ではない

このうち、「中小企業かどうか」の判定基準として資本金と社員数があります。以下のうち、資本金または社員数のどちらか一方を満たしている必要があります。

| 業種分類 | 資金金 | 社員数 |

| 製造業 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

例えば、「資本金:1,000万円、社員数5oo人」という会社があった場合、社員数については基準を上回っているものの、資本金は中小企業の判定基準を満たしています。そのため、事業承継税制を利用できます。

事業承継税制において社員数は重要ではなく、資本金を考える必要があります。社員数は自由に変更できるわけではないからです。一方で資本金については好きに決定できます。資本金が少なくてもビジネスで支障が出ることはまずありませんし、非上場企業であるなら資本金を減らすことで中小企業としての判定をもらわなければいけません。

従業員のいる会社であれば、中小企業の大多数が事業承継税制を利用できます。下手に株価対策をしなくても法人相続の問題を解決できる制度を利用できるようになるのです。

資本金1,000万円以下が望ましい

ただ、事業承継税制では資本金が5,000万円や1億円、3億円などが基準になっています。そのため、「こうした資本金よりも少ないため特に問題ない」と考えている経営者は多いですが、必ずしもそうではありません。

将来のことを考えると、特別な理由がない限りは資本金1,000万円以下に抑えるようにしましょう。生前贈与や相続とは話が逸れますが、資本金の違いによって毎年の納税額が大幅に違ってくるからです。

まず、法人は赤字でも税金支払いがあることで有名です。このときの納税額(法人住民税の均等割額)は資本金によって以下のように変動します(東京の場合)。

| 資本金 | 従業員50人以下 | 従業員50人超 |

| 1,000万円以下 | 7万円 | 14万円 |

| 1,000万円超~1億円以下 | 18万円 | 20万円 |

| 1億円超 | 29万円 | 53万円 |

資本金1,000万円を超えると、その時点で年間11万円も違ってきます(従業員50人以下の場合)。これが10年も続くと、100万円以上の差になります。そのため、資本金は抑えなければいけません。

・資本金3,000万円以下の特別償却

また、次に基準となるのが資本金3,000万円以下です。資本金3,000万円以下の場合、「機器類などの高額な固定資産を購入したとき、一括償却できる」などの優遇税制があります。

高額な資産は通常、減価償却しなければいけません。ただ、減価償却が発生すると「現金が出ていくのに経費にできる金額が少なく、結果的に多くの利益が出ることで法人税が非常に大きくなる」ようになります。そこで特別償却という優遇税制を利用することで一括損金化し、節税するのです。

・資本金1億円以下は一番重要

なお、一般的に法人で中小企業か大企業かの境目は資本金1億円になります。資本金1億円を超えると大企業になるのです。このとき資本金1億円以下の中小企業であれば、大企業に比べて以下の優遇税制を受けられます。

- 繰越欠損金(累積赤字)を何年も繰り越せる

- 利益800万円以下の部分は法人税が少なくなる

- 年間800万円の交際費を利用可能

- 30万円未満の固定資産を一括損金にできる

- 同族会社について、内部留保への課税がない

- 外形標準課税の対象外になる

こうした状況のため、上場を目指す会社以外で資本金を無駄に大きくするメリットはありません。節税面を考えると、資本金は少ないほど良いのです。

そのため事業承継税制の適用だけを考えるのではなく、後継者のために資本金を少なくしておき、毎年出ていく無駄な税金を抑えることで会社を存続しやすいようにする必要があります。既に資本金1,000万円以下なら関係ないですが、資本金が1,000万円超えの場合は早めに減資を実行に移しましょう。

減資は事業承継税制の取消事由に当たる

それでは、なぜ事前に資本金1,000万円以下に抑えるべきなのでしょうか。これは、事業承継税制を適用させて後継者への引継ぎをした場合、それ以降の減資ができなくなってしまうからです。

生前贈与や相続をするときの贈与税・相続税が免除になるなど優れた事業承継税制ですが、当然ながらその後の制約があります。具体的には、取消事由が存在します。

取消事由に該当してしまうと、その時点で贈与税や相続税の免除が取り消されてしまいます。つまり、高額な贈与税・相続税を課せられてしまいます。後継者がこのときの税金を支払えない場合、後継者は破産して同時に会社経営も行き詰りやすくなります。

このとき、事業承継税制の取消事由の一つに減資があります。多少の例外はあるものの、基本的に事業承継税制を適用させた後に減資をした場合、その瞬間に高額な税金を課せられるようになります。そのため後継者が株式を保有し、代表取締役として活躍している間は減資が実質的に不可能になるのです。

事業承継の前に資本金1,000万円以下にするなど、早めに減資をするべきなのは、こうした理由があるからなのです。「自分の会社は事業承継税制の適用を受けられる」という会社であっても、事業承継前の減資が重要だといえます。

・上場企業でさえも減資する

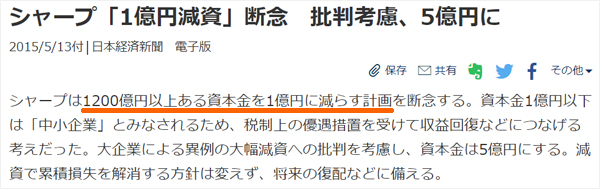

参考までに、毎年の無駄な税金を抑えるために中小企業に限らず、上場企業であっても減資を実行します。例えば、過去には大企業で知られるシャープが1200億円以上の減資を実行し、資本金1億円にしようとしたことがあります。

資本金1億円は前述の通り中小企業に当たり、さまざまな優遇税制を受け取ることができます。以下が実際のニュースです。

さすがに世間の反対を受けて断念しましたが、このように減資による節税対策は普通だといえます。

なお、減資をしても株価には影響しません。そのため非上場企業に限らず、上場企業であっても積極的に減資を実行しようとします。

生前贈与・相続で重要な減資の方法

それでは、具体的にどのようにして減資を実行に移すのでしょうか。相続税や贈与税を抑えるとはいっても、減資の方法を理解していなければ実行できません。

これについては、以下の2つの方法があります。

- 無償減資

- 有償減資

これらは「会社からお金が出ていくかどうか」で判断します。無償減資はお金が出ていかない減資であり、有償減資はお金が出ていく減資になります。

事業承継前に資本剰余金や赤字で無償減資する

会社からお金(現金)が出ていく場合、その分だけ資金繰りが悪くなります。そのため、特別な理由がない限り、通常はお金の出ていかない減資を実行するのが基本となります。減資をするとき、無償減資を考えるのが普通だといえます。

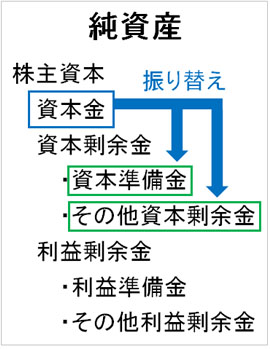

・資本剰余金を使った減資

このとき、一般的な無償減資としては「資本金を資本準備金やその他資本剰余金に振り替える」ことがあります。要は、会計上の数字を移動させるだけになります。以下のようになります。

資本金の数字を他の場所(勘定科目)に移動させるだけなので、特にお金が減ることはありません。これだけで資本金を減らし、節税できるようになります。例えば、資本金1,000万円をその他資本剰余金へ振り替えた場合は以下のように仕訳します。

| 借方 | 貸方 |

| 資本金 1,000万円 | その他資本剰余金 1,000万円 |

・赤字を使った減資

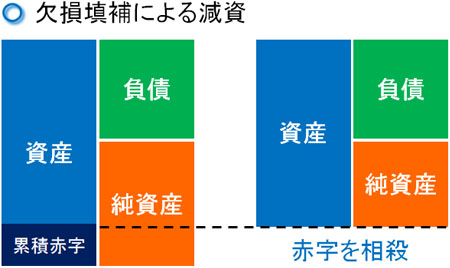

ただ、他にも無償減資の方法があります。これには繰越欠損金(これまでの累積赤字)が効果的です。累積赤字と資本金を相殺させることができるようになっているからです。以下のように、赤字の累積がある場合は純資産を減少できるのです。

この手法を欠損填補といいます。黒字企業の場合は関係ないですが、それまで赤字が溜まっている場合は資本金を減少させると同時に赤字を消すことができます。

お金が出ていく有償減資

法人から現金が出ていくので事業承継対策としてはあまりおすすめできませんが、有償減資という方法もあります。やり方は簡単であり、資本金を切り崩すことで株主に対して配当を出すだけになります。配当を出せば、その分だけ資本金が減ります。

通常は会社が稼いだお金で配当を出します。ただ、資本金は会社が稼いだお金ではないため、厳密にいうと配当とは違います。ただ、配当と似た形になるので「みなし配当」と呼ばれ、有償減資をするときは源泉徴収する必要があります。

配当金については、個人は高額な税金を課せられます。そのためあまり良い方法ではないですし、会社の現金を減らすことにもつながるため、無理をしたくない場合は無償減資を選ぶようにしましょう。

ただ、このように有償減資という方法もあることは理解しておくといいです。

資本金を減らせば税金を減らせる

中小企業であっても株価が数億円規模に膨れ上がるのは普通です。こうしたとき、どうにかして贈与税・相続税を減らさなければいけません。ただ、事業承継では優遇税制によって無税にて会社を引き継ぐことも可能になっています。

ただ、事業承継税制では資本金の少ない中小企業が対象となります。そのため、資本金を少なくしなければいけません。

また事業承継税制を利用できる会社であっても、事前に資本金1,000万円以下に抑える必要があります。事業承継税制を活用して後継者へバトンタッチした後の場合、後継者が株式を保有して代表取締役をしている限り減資できないからです。減資は事業承継税制の取消自由に該当します。

そこで、早めに相続対策をすることで減資を実行しましょう。このときの減資には種類があるものの、通常はお金が出ていかない無償減資を選択します。

法人が節税をするとき、効果的な手法の一つが減資です。事業承継のときも減資を事前に実行することは大きな意味があります。できるだけ無駄な税金を抑えるためにも、資本金を減らすことを意識するのは効果的です。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。