経営者にとって、引退時期に重要な問題が事業承継です。事業承継では贈与税・相続税が非常に高くなるため、株価対策などを事前に練らなければいけません。

しかし、同じくらい重要なものに遺留分があります。遺留分について考慮していないと、相続後に会社の株式が強制的に分散されてしまい、後継者はうまく会社経営できなくなります。そうして、相続後に会社が潰れます。

うまく事業承継したと思っても、遺留分の問題によって会社が倒産するケースは意外と多いため、相続後のことまで経営者は考えなければいけません。

そこで、先代社長や後継者が事業承継のときに必ず理解するべき遺留分の問題について解説し、これを解決する遺留分の特例について確認していきます。

もくじ

遺言を無視できる相続分の遺留分

相続の場面では法律に従って財産を分ける必要があり、そうした決まりごとの一つに遺留分があります。遺留分とは、法律で決められた最低限の相続分だと考えましょう。

なぜ、こうした遺留分が定められているかというと、そうしないと残された家族が路頭に迷うケースがあるからです。例えば、遺言で「財産をすべて愛人に渡す」と記されている場合、遺言の通りに財産を分けると残された家族は生活できません。

こうした状況を避けるのが遺留分です。遺言に記されてあったとしても、遺留分の部分については無視することができるのです。遺留分はケースごとに異なりますが、配偶者や子供だと「法定相続分の2分の1」であることが多いです。

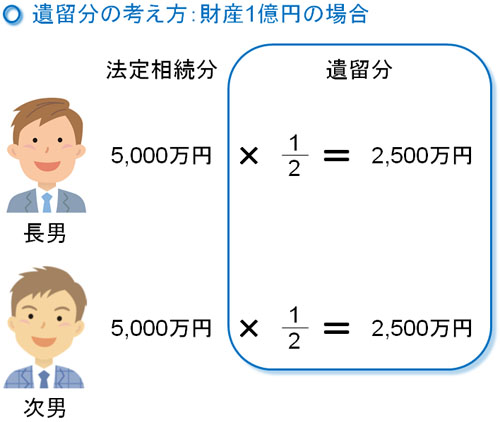

例えば1億円の財産があり、相続によって子供2人に分けるとします。この場合、法定相続だと財産を平等に分けるので5,000万円ずつ分配することになります。ただ、場合によっては平等に分けないケースもあります。次男は素行が悪く迷惑をかけてばかりのため、長男に全財産を渡すように遺言を残すときなどです。

この場合、遺言に従うと長男は1億円を相続できます。しかし前述の通り、次男には遺留分があります。このときの遺留分は「法定相続の2分の1」であるため、次男は以下の遺留分があります。

- 5,000万円 × 1/2 = 2,500万円

そのため、今回の場合だと「長男に全財産を渡す」と遺言にあったとしても、遺留分によって次男には強制的に2,500万円が渡るようになります。

生前贈与の特別受益も遺留分減殺請求できる

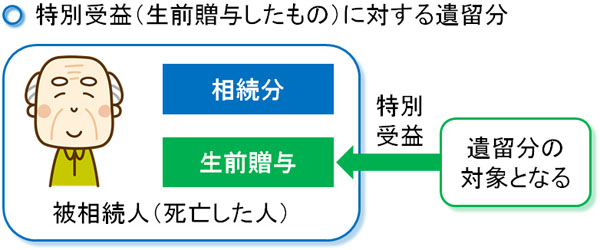

このとき重要なのは、遺留分には生前贈与した分についても含めることがあります。被相続人(死亡した人)が生前に分け与えたものについては、その人だけ特別な利益を得ているので特別受益と呼ばれるようになります。

例えば親から特定の子供だけ現金を生前贈与している場合、これは特別受益を得ていると判断されます。

当然、遺産は現金に限らず不動産や株式についても含まれます。事業承継の場合、生前贈与が基本です。そのため親から後継者(子供)に株式を譲渡するとき、生前贈与することで贈与税を支払うことになりますが、このとき後継者へ株式を贈与することが特別受益に該当します。

前述の通り、遺留分には特別受益も含めて計算する必要があります。そのため、株式の値段が高額だと遺留分が発生するようになります。

稼いでいる会社であるほど生前贈与する株式の価値は高額になります。たとえ株価対策をしたとしてもそれなりの評価額になることが多いのです。

そうして遺留分に引っかかった場合、特別受益を受けていない相続人は遺留分減殺請求を出すことができます。遺留分を侵害されている相続人が遺留分減殺請求を出すことにより、遺留分を取り戻すことができるようになります。

親族内での仲がいいなら特に問題ないです。しかし、一見すると仲がいい兄弟であっても相続の場面では別です。高確率で揉めるようになり、遺留分減殺請求によって株式が分散することがあるのです。

株価の値上がりで損をする事業承継の問題

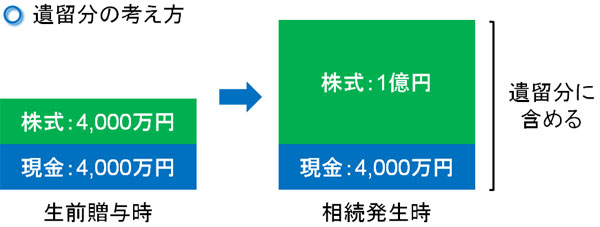

このとき問題なのは、「後継者が会社を引き継いで頑張った場合、株価の値上がり分まで含めて遺留分を計算する」ことです。

例えば株式4,000万円を生前贈与したとします。後継者は会社を引き継ぎ、努力することで株式の価値を1億円にまで上昇させました。その後、先代経営者が死亡した場合、遺留分は「株式1億円で計算する」ようになります。

例えば以下のようなケースの場合、「現金4,000万円 + 株式1億円 = 1億4,000万円」の金額を基準にして遺留分を算出します。

生前贈与したときの価値ではなく、相続発生時(先代経営者が死亡したとき)の株式評価額で遺留分を計算することを理解しなければいけません。

会社を引き継がなかった親族からすれば、「後継者だけ株式をもらい、多くの利益を得ているのにずるい」と考えて遺留分の請求を出します。そうして遺留分減殺請求を出されると、後継者としては何のために頑張ってきたのか分からなくなります。

その結果、株式が分散して経営がうまくいかなくなり、後継者としてもやる気がなくなって会社は倒産の道を歩むようになります。

遺留分に関する民法特例を利用する

こうした現状があるため、事業承継で「どれだけ贈与税・相続税を少なくできるか」という節税対策を考えるのは重要ですが、同時に遺留分についても理解しなければいけません。遺留分は親族内承継でも親族外承継でも発生するため、対策していないと相続後に会社が潰れるようになります。

残された家族を守るために遺留分は重要ですが、事業承継の場面に限っていうと遺留分は会社を潰す邪魔な存在でしかありません。

しかし、法律で遺留分が定められている以上は従う必要があります。

このように遺留分によって会社の経営がうまくいかなくなる現状は国も問題視しており、実際に「遺留分に関する民法特例」を設けています。

このときの民法特例を利用すれば、事業承継のときに遺留分のことを気にせず事業承継できるようになります。具体的には、除外合意と固定合意の2つが存在します。

除外合意で株式の遺留分をなくす

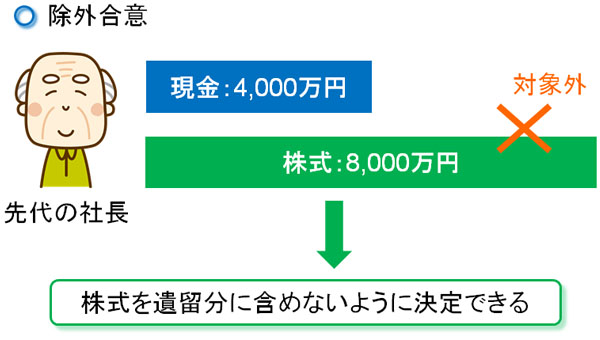

事業承継のとき、最も優れているのは「生前贈与・相続した株式について遺留分の対象から外す」ことです。これであれば、後継者へ生前に渡した中小企業の非上場株式が他の人の手に渡ることがありません。

こうしたことを可能にするのが除外合意です。除外合意をしていれば、株式譲渡・相続したものについて、遺留分の対象にはなりません。

例えば現金4,000万円を保有して死亡したとします。このときそれまでに自社株を譲渡しており、株式の評価額が8,000万円の場合、通常は「現金4,000万円 + 株式8,000万円 = 1億2,000万円」を基準に遺留分を計算します。

ただ、事前に除外合意を取り付けていれば株式8,000万円の部分については省くことができます。

こうして、生前贈与によって特別受益を受けたとしても、除外合意によって後継者は遺留分減殺請求のことを考える必要がなくなります。

事業承継をするうえで除外合意は必須となります。株価対策をして生前贈与するとき、事前に除外合意についても合意を取り付けたうえで事業承継を実施するようにしましょう。

固定合意で株価の値上がりを排除する

また、遺留分に関する民法特例には他にも固定合意というものがあります。除外合意に比べると優先順位は圧倒的に低くなりますが、場合によっては固定合意を活用することを考えても問題ありません。

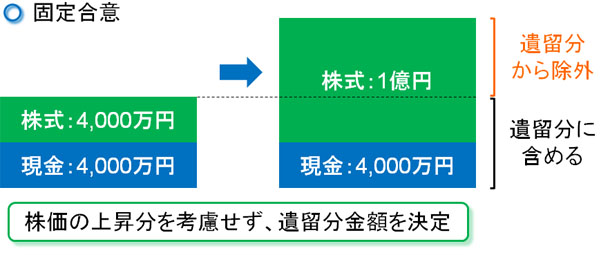

前述の通り、遺留分の金額を決定するときは相続時の評価額で判定します。生前贈与したときの株価で考えるわけではありません。そのため、株式を贈与された後に後継者が頑張って会社を大きくし、株式評価額を上昇させた場合、それに伴って遺留分も大きくなります。

後継者にとって、この状態は都合が悪いです。自分が努力して会社の業績を上げたにも関わらず、それが災いして遺留分減殺請求を受け、多くの株式を横取りされてしまうからです。

そうしたとき、事前に固定合意をしていれば「相続時の株価で遺留分を判定するのではなく、生前贈与した段階の株式評価額で遺留分を決める」ようにできます。

例えば「現金4,000万円、株式4,o00万円」という資産があり、株式だけ後継者に生前贈与したとします。その後、どれだけ株式の評価額が上昇したとしても「現金4,000万円 + 株式4,o00万円 = 8,000万円」で遺留分の金額を決定するようになります。

これが固定合意になります。その後の株価が上昇するのは非常に喜ばしいことです。ただ、固定合意によって「生前贈与した段階の株式評価額で遺留分を決める」のであり、遺留分に株式が含まれることは変わらないため、相続の場面ではリスクが残ります。「株価の値上がりにより、遺留分を請求されるリスク」を少なくする方法が固定合意になります。

固定合意であっても生前贈与による特別受益を完全に無効化できるわけではありません。そのため、特別な理由がない限りは固定合意ではなく、除外合意を選択しましょう。

除外合意や固定合意をする要件や手続き

それでは、どのようにして遺留分に関する民法特例を利用すればいいのでしょうか。これについては、適用条件を理解する必要があります。

除外合意や固定合意を利用するための条件は厳しくなく、以下の条件をすべてを満たしていれば誰でも利用できます。

- 3年以上、継続して事業をしている非上場の中小企業

- 株式譲渡する人が過去において会社代表者だった

- 後継者が株式を譲渡され、株式の過半数を取得している

そうしたうえで、遺留分をもつ人全員に対して合意を取り付ける必要があります。遺留分とはいっても、遺留分が発生するのはほとんどが配偶者(夫や妻)と子供です。そこでこうした親族に対して、先代経営者が生きている段階で合意を取り付けておくのです。

後継者が会社を継ぐ場面であれば、経営に関わらない他の人に対して説明することで、合意を取りやすいです。しかし、これが相続のときだと「あの人だけ特別受益が大きい!」と思われて遺留分減殺請求を出される可能性が高くなります。そこで、社長を交代する場面で早めに合意を交わしておくのです。

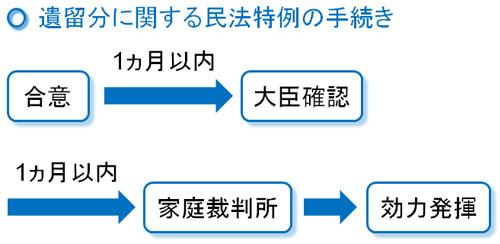

このとき、全員の合意を取り付けた後は1ヵ月以内に経済産業大臣に対して確認を依頼します。確認された後、さらに1ヵ月以内に家庭裁判所に許可の申立てをします。

こうした手続きをすることで、正式に除外合意や固定合意として効力を発揮するようになります。専門家の力を借りつつ、合意を取り付けたうえで必要な手順を踏むようにしましょう。

・相続税・贈与税を考慮した説得を行う

なお、現金や不動産などの遺留分を放棄してもらうわけではないため、株式については意外と説得しやすいです。

非上場株式については、それ自体はお金を生みません。中小企業の非上場株式は簡単に売ることはできませんし、中小企業だと配当を出すことがまずないので、株をもっていたとしてもお金を受け取ることはできません。

しかし、株式を受け取った分だけ贈与税・相続税は課せられます。そのため、社長交代のときに「お金を生み出さない株式については、後継者だけに生前贈与する。遺留分を放棄すれば、お金を生まない株式に関与せずに済むので、放棄する側にとっても良い結果が生まれる」など何でもいいから理由を付けて、何としてでも合意を取り付けましょう。

こうして事業承継のときは他の親族に株式の遺留分を放棄してもらい、一人の人間にのみ株式を集中させるのです。

全ての遺留分放棄は厳しい

なお、合意を取り付けるときはあくまでも株式のみにしましょう。「事業承継のために必須」という大義名分があるからこそ、遺留分を有する家族が納得してくれるのです。

こうした遺留分の放棄については、株式の遺留分放棄に限らず、「遺留分のすべてを放棄する」という方法もあります。ただ、遺留分のすべてを放棄する場合、現金や不動産などその他の財産に関わる遺留分まで含めて放棄することになります。

これについて納得してくれる人はほぼいません。会社を存続させる目的なら、経営に関わらない人に除外合意を取り付けるのは難しくないです。しかし、すべての遺留分放棄については、合意を取り付けるのはほぼ無理だと考えたほうがいいです。

スムーズな事業承継を考えるとき、あくまでも除外合意や固定合意などによって、株式の遺留分放棄だけに着目するのが得策です。

・遺留分放棄で合意が必要な理由

なお、なぜこのように「遺留分が発生する人全員に合意を取り付ける」という非常に面倒な作業が必要になるのでしょうか。これは、遺留分の放棄をする人にとってメリットがないからです。

たとえ贈与税や相続税を支払う必要があったとしても、現金や不動産を受け取れば資産は大きなプラスになります。そのため遺留分の放棄については、現金や不動産に限らず株式についても合意を取り付けるルールとなっています。

税金以外に考えるべき遺留分の罠

事業承継で悩む問題が税金であり、贈与税や相続税について考えがちです。ただ、株価対策などの節税だけでなく、経営者は遺留分についても着目しましょう。

生前贈与などによって問題なく事業承継できたとしても、相続発生後に遺留分の問題が出てしまい、他の親族から遺留分減殺請求を出されてしまうことがあります。そうなると非上場株式が分散してしまい、会社経営がうまくいかなくなります。

そこで、遺留分についても考えたうえで事業承継しなければいけません。遺留分による非上場株式の分散を防ぐため、遺留分に関する民法特例である「除外合意」「固定合意」を取り付けるようにしましょう。

特別な理由がない限りは除外合意を活用し、相続発生後に遺留分の心配をしないように調整しなければいけません。ここまで考えることで、ようやく会社を後継者に移せるようになります。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。