会社経営者が悩む問題の一つに世代交代があり、ある程度の年齢になれば事業承継を考えなければいけません。

そうしたとき、後継者が見つからない場合は親族内紹介以外の方法での事業承継を検討します。そうして第三者に会社を譲渡するとき、通常はM&Aを選択するようになります。ただ、そうではなく事業承継ファンドを活用する方法もあります。

投資ファンドに会社を売却することで事業承継がスムーズに進むこともあります。そのため事業承継ファンドの活用についても考えることで、会社の売却先の選択肢を増やすことは重要だといえます。

ただ、事業承継ファンドといっても仕組みを理解している人は少ないです。そこで、「事業承継ファンドがどのように事業承継する方法なのか」を解説していきます。

もくじ

事業承継ファンドの仕組み・スキームとは何か

まず、事業承継ファンドとは一体何なのでしょうか。これについては、「後継者がいない」という中小企業に対して、投資ファンドが会社を丸ごと買収し、経営を引き継いでいく手法になります。

投資ファンドというのは、一般的に買収した企業の経営再建を図り、企業価値を高めた後に売却して利益を得ることを目的としています。そのためM&Aと似ていますが、会社を他の経営者に渡すM&Aとは少し異なり、投資ファンドはあくまでも企業価値を高めるように頑張ります。

またM&Aの場合、日本全国にいる経営者が売却先の対象になります。あなたの事業を欲しいと考える人が現れれば、誰でも売却先対象になります。

一方で事業承継ファンドの場合、当然ながら数が限られるようになります。また、同時に投資ファンドはどこも規模が大きいです。そのため事業承継ファンドに売却した場合、投資ファンドの経営資源を活用して会社の効率化を図りながら大企業と同様の大きな力を得られるようになります。

地銀(地元の銀行)や大企業がファンドとなる

それでは、どのような会社が事業承継ファンドになるのでしょうか。これについて、分かりやすいものとしては地銀(地元の銀行)が事業承継ファンドとして活躍するようになります。

また、当然ながら銀行のみが事業承継ファンドをしているわけではなく、その他の大企業が実施していることもあります。例えば、以下はJR九州が事業承継ファンドを立ち上げた事例です。

鉄道事業をしているJRは主に不動産で稼いでいます。鉄道事業は赤字のケースが多く、それよりも主要駅の不動産事業をメインとしているのです。そのため九州地方で飲食事業をしている会社などと関連性が高く、事業承継ファンドとして経営権を取得することでJR九州のノウハウや人材を活かしながら買収企業の価値を増大させることができるのです。

いずれにしても、このような仕組みになっています。銀行や大企業が関連性の高い中小企業を買収し、事業承継を完了させるスキームだと考えましょう。

中小機構が出資する事業承継ファンドに依頼する

なお、銀行の事業承継ファンドを利用するとはいっても、地銀があなたの会社の経営ノウハウを保有していないことくらい、容易に想像できます。そのため銀行の事業承継ファンドを利用するよりも、民間企業の事業承継ファンドを活用しましょう。

どの事業承継ファンドを利用しても問題ないですが、売却後にあなたがこれまで頑張ってきた会社を育ててくれるファンドが最適です。

そうしたとき、中小機構(国の機関)が出資している民間の投資ファンド(事業承継ファンド)を活用するのが一般的です。

・未上場企業への投資ファンドがPEファンド

なお、こうした未上場の会社へ直接出資を行う投資ファンドをプライベートエクイティファンド(PEファンド)といいます。ファンドのスタイルには特徴があり、例えば以下のようなものがあります。

- 企業のスタートアップを支援する

- 既に軌道に乗っている会社へ投資する

- 経営危機に陥っている会社を買収する

この中でも事業承継ファンドでは、後継者に困っている会社へ投資する手法になります。スタートアップではなく、特に経営危機に陥っているわけでもなく、単に後継者に困っている中小企業であるため、投資ファンドとしては出資しやすいといえます。

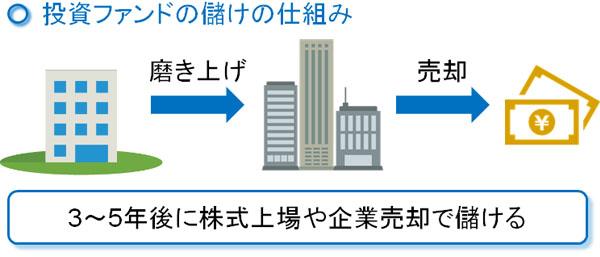

なお、一般的に投資ファンドは企業買収した後、3~5年ほどで「会社を上場させる」「他の第三者へ売却する」などして大きな利益を出すスタイルを採用しています。

中長期的な目線に立ち、無駄なコストを抑えながら会社の利益を増やしていくのが投資ファンドの仕事です。

しかも中小企業を買収する場合、大企業にとってみれば少しの努力で利益が格段に向上することがよくあります。中小企業でワンマン経営をしている会社の場合、昔の手法に捉われていて効率化を図れていないことがほとんどだからです。

そこで事業承継ファンドは企業買収後、「スケールメリットを活かし、商品仕入れの値段を低くする」「システムの導入で効率化を図る」などを実施します。こうして、企業価値を増大させていくのです。

M&Aとは違う事業承継ファンドのメリット

ただ、ここまで聞くと単純にM&Aを選択すればいいように思ってしまいます。そうしたとき、M&Aと事業承継ファンドの利用はどのように違うのでしょうか。

まず、M&Aの場合は売却先の経営者の色に完全に染まることになります。M&Aを実施した場合は新しい経営者の意向に沿うことになるため社風が大きく変わってしまうのは当然です。また、社員は給料を勝手に引き下げられてしまう場合が多いため、既存社員のほとんどが辞めてしまうケースもよくあります。

元の経営者と大きく経営方針が異なることはよくあるため、M&Aによって既存社員から不満が出るようになるのです。

それに対して、事業承継ファンドに渡した場合は「新たな経営者を就かせるにしても、着任した経営者の思い通りに会社を動かす」ことはしません。あくまでも企業価値を高めることを目的にしているため、社風や企業文化が大きく変わることはないのです。少なくとも、M&Aのように経営陣(役員)が総入れ替えになることはありません。

もちろん利益追求型の投資ファンドだと、M&Aを選択したときと同じ結果となります。そのため、事業承継ファンドの投資スタイルを見極めたうえで譲渡先を見極めなければいけません。

・同業他社で事業売却の検討が漏洩しない

また、他のメリットとしては同業他社に事業承継を検討していることがバレないこともあげられます。M&Aの場合、どうしても広く公募することになります。ただ、事業承継ファンドであれば特定の民間ファンドや銀行に依頼することになるため、競合他社に情報が洩れることはないのです。

秘密裏に会社の売却を考えている場合、事業承継ファンドのほうが最適だといえます。

PEファンドでは社内からの登用も可能

なお、こうした事業承継ファンドを活用するとき、社長については社内の人材から登用することも可能です。どの事業承継ファンドを利用するのかによって方針は異なりますが、この点も必ず外部から社長がくるM&Aと大きく違います。

社内の従業員・役員がそのまま経営に就き、会社運営していく形態であれば社員から反発を食らうことはまずないですし、社風などもそのまま引き継がれます。

そのため、正しくPEファンドを活用して事業承継を実施すれば、残った従業員も喜ぶことになります。

当然、株式は投資ファンドに渡すのでファンドの方針には従う必要があります。ただ、大企業の人脈やシステムなどを好きに利用できるようになるため、社員に経営をバトンタッチさせたとしてもその後の経営はうまく回りやすいです。

・事業承継ファンド選びは必須

ただ事業承継ファンドとはいっても、かなりの種類があるので専門家と相談したうえでどの投資ファンドを選ぶのか決めなければいけません。

儲け主義の投資ファンドでは微妙であり、これでは会社に残された人が不満をもちます。企業価値を高めるのは当然としても、その後の会社経営がどうなるのかについて、投資ファンドの過去の実例を確認させてもらいながら依頼する事業承継ファンドを決定しましょう。

会社売却による税率は20%

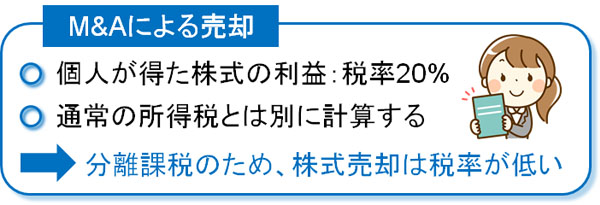

なお、こうした事業承継ファンドに会社を売るとき、M&Aとも共通しますが譲渡益に対する税率は20%で済みます。つまり、税制面では非常に優遇されています。

株式で儲けたお金については、分離課税と呼ばれる税制が適用されます。これは、通常の所得税とは別に税金を計算する制度になっています。役員報酬で給料をもらうと、高額所得だと半分以上が税金です。ただ、株で儲けた場合は一律20%でいいのです。

「会社を売る=株式を売る」ことになるため、たとえ1億円で会社を売ったとしても半分が税金なわけではなく、「1億円 × 20%(税率) = 2,000万円」の税金で問題ありません。

そのため事業承継ファンドへの売却やM&Aを含め、会社ごと売る場合は「これから売却する経営者」の手元に、非常に高額なお金が残るようになると考えましょう。

通常の事業承継であれば、株価対策をしたり後継者のためにお金を使ったりするため、そこまでお金は残りません。ただ、事業承継ファンドを利用する場合であれば高額な老後資金を入手できるのです。

M&Aと事業承継ファンドを見比べるべき

ただ、実際のところ会社を売却することについては、M&Aと事業承継ファンドは変わりがありません。事業承継ファンドに売り渡したとしても、結局のところ投資ファンドは3~5年後には会社を他の人へ売却します。

M&Aであれば、事業承継の段階で会社を売却します。それに対して事業承継ファンドを利用すれば、企業価値を高めた後に売られるので、どちらにせよ結局のところ他の人に売却されるのです。

事業承継ファンドを利用して社内役員が社長の座に就任したとしても、3~5年後には事業承継ファンドは他の会社へM&Aによって売却するため、結局のところいつかは経営者が交代するようになります。

もちろん、事業承継ファンドが買収後に上場させるという選択肢もありますが、上場できる会社は少ないのでM&Aを選択するケースは多いです。

そのため、ここではM&Aと事業承継ファンドの利用するときの違いについて解説してきましたが、「会社を他の人へ売り、まったく違う人が社長の座について経営する」という最終的なゴールに変わりはないといえます。

そこでM&Aや事業承継ファンドにこだわりをもつのではなく、両方の選択肢を視野に入れながら会社売却での事業承継を検討するのが正しい考え方になります。

事業承継ファンドを用いたスキームで会社を売却する

自分の会社を残すことを考えたとき、一般的には「親族内承継」「親族外承継」「M&A」を選択することになります。ただ、その他の方法に事業承継ファンドがあります。あまり聞きなれない単語ですが、投資ファンドにあなたの会社を売却する方法になると考えましょう。

投資ファンドは会社価値を高め、3~5年後に上場させたり売却したりすることでの売却益で儲ける仕組みになっています。そのため、かなり規模の大きなファンドへ会社を売り渡すことになります。

こうした事業承継ファンドとしては銀行が広く知られていますが、実際に活用するとなると民間の事業承継ファンドを利用するのが普通です。そのほうが会社経営の観点では優れているからです。

ただ、実際のところM&Aと比較して、ものすごく大きな違いがあるわけではありません。実際、M&A会社が事業承継ファンドを実施していることもあります。そのため、M&Aと事業承継ファンドを見比べながら最適な方法を選択するといいです。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。