法人の事業承継では株価を算出し、相続税評価額を決定するようになります。そのため、会社の株式の価値をどのように算出するのかを理解するのは重要です。株価を下げることで無駄な税金を抑える必要があるからです。そうでないと、後継者へスムーズに会社を引き継がせることができません。

そうしたとき、相続や生前贈与など株価を計算する場面で、ほぼ利用されるのが純資産価額方式です。そこで純資産価額方式を利用し、どのように節税対策を実施すればいいのか理解しなければいけません。

ただ、純資産価額方式がどのような概念なのか当然ながら学ぶ必要があります。また、同時に純資産価額方式を用いた株価対策の方法も理解するのは必須です。そこで、「どのようにして純資産価額方式による株価引き下げを実施すればいいのか」まで含めて解説していきます。

もくじ

会社解散時の評価額を出すのが純資産価額方式

まず、純資産価額方式ではどのようなやり方になるのでしょうか。分かりやすく考えると、「仮に会社を解散・清算したとき、株主に還元される財産価値はいくらか」を算出する方法になります。

法人として活動していれば、どのような会社であっても資産が貯まっていくようになります。内部留保として蓄積したり、不動産・株式を所有したりするようになるのです。こうした価格を算出して計算します。

重要なのは、「帳簿上の金額ではなく、実際に解散させたときの時価(その時点での価値)で計算する」ことがあります。

貸借対照表(BS:バランスシート)に記載されている数字に対して、時価のほうが高くなっていることはよくあります。その反対に価値が減少していることもあります。これらを考慮するのです。

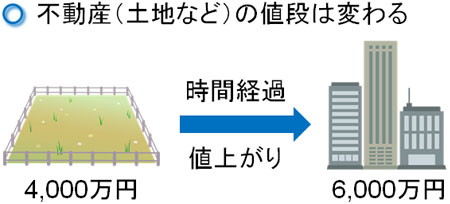

例えば、かなり昔に購入した土地について貸借対照表には4,000万円と記載されていたとしても、値上がりして現在は6,000万円になっているかもしれません。そうしたとき、純資産価額方式では4,000万円ではなく「6,000万円の価値があるもの」で計算します。実際の価値で考え直す必要があるからです。

同じように、法人が株式を保有しているのは普通です。このときは上場株式というよりも、子会社として非上場株式をもつケースが多いです。その場合、子会社の株式価値は出資時よりも高額になっているのは当然だといえます。そこで、子会社株式についても時価で算出し直します。

当然、子会社を解散させたときにどれくらいの資産価値になるのかで評価することになるため、非上場株式で子会社を保有するときは計算が大変になります。子会社をいくつも保有していたり、孫会社があったりする場合、純資産価額方式だとかなりの労力を必要とします。

他にも、節税のために法人保険(生命保険)に加入している経営者は多いです。こうした生命保険についても、実際に解約したときの解約返戻金まで含めた価値を算出したうえで計算する必要があります。解約返戻金の分だけ、資産価値は高くなるからです。

このように、貸借対照表にある数字ではなく「時価はいくらか」で計算するものだと考えるようにしましょう。

内部留保や不動産・子会社株式の含み益があると税金が高い

それでは、どのようなときに純資産価額方式での金額が高くなるのでしょうか。これについて、以下のような会社は株価が高くなります。

- 内部留保の多い会社

- 不動産や子会社株式での含み益が大きい会社

法人は利益を出すことが目的になります。そのため、内部留保が積みあがるのが基本です。内部留保がある場合、それだけ純資産が大きくなるため、当然ながら会社としては評価額が高くなります。

また、不動産の含み益がある場合は相続税・贈与税が高額になります。購入したときよりも価値が高くなっている場合、高く見積もられるようになるのです。同じように、子会社の成績が良い場合も税金は高くなります。

・現在の利益金額に関係なく相続税評価額が出る

そのため、いま現在の会社の利益額に関係なく株式の相続税・贈与税が高くなってしまうことはよくあります。相続や生前贈与において、株式の事業承継ではあまり利益が出ていない会社であっても高額な納税を強いられることがあるのです。

例えば、大昔からビジネスをしている会社の中でも、銀座の一等地で呉服屋を営んでいる法人があるとします。

呉服屋(着物を取り扱う店)とはいっても、いまの時代に着物を購入する人はほとんどいないので稼ぐのは難しいです。ただ、かなり昔に銀座で土地を購入しているため、土地については含み益が非常に大きくなっています。こうした法人だと、純資産価額方式での評価額は非常に高くなります。

分かりやすい例を記しましたが、このように毎年の利益が大きくないのに相続税・贈与税が高額になるケースがあります。

同じように考えると、昔はビジネスが好調で内部留保が膨れ上がっているものの、いま現在は利益が出ていない会社もあります。こうしたケースでも税金が高くなります。

一般的に事業承継で税金が高いというと、成績が良く稼いでいる会社のように思ってしまいます。ただ、時価で計算するので「いま儲かっているかどうか」は事業承継での税金を考えるうえでそこまで重要ではないと考えましょう。

相続税・贈与税の株価計算の概要

それでは、実際に純資産価額方式を用いて株価計算するときは、どのようにすればいいのでしょうか。これについて、税理士のように細かく株価計算する方法を理解するのは意味がないため、ここでは株価計算の概念を解説していきます。

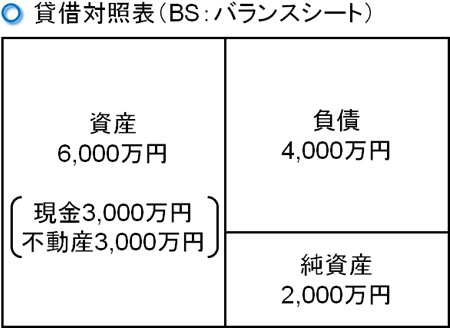

まず、以下のような貸借対照表があるとします。

このとき、前述の通り時価での金額を計算することになります。帳簿にある数字を参考にするわけではありません。

そこで資産に着目すると、「現金3,000万円と不動産3,000万円がある」と分かります。ただ、現金自体は価値が変わらないものの、不動産については値段が変動します。そこで時価で計算するため、仮に不動産を売却したときの値段(いま現在の評価額)を算出します。

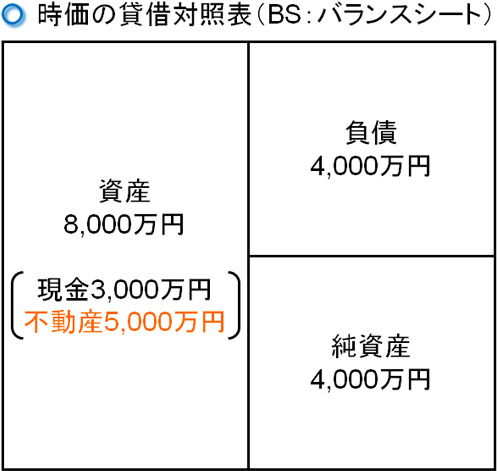

このとき、専門家から「いまの不動産については5,000万円の評価額になる」といわれたと仮定します。実際の帳簿とは金額が異なり、含み益を生じていたのです(含み損となることもありますが、今回は含み益があったと仮定します)。

この場合、時価での帳簿は以下のようになります。

このように、いま現在の不動産の評価額が反映されます。今回は不動産が5,000万円の評価額となったため、「時価での貸借対照表」は資産と純資産がそれぞれ2,000万円ずつ増えるようになります。

借入金(負債)を返済し、純資産で計算する

なお、このときは仮に会社を清算させることになるため、次に行うべきは借入金(負債)を返すことです。銀行などへお金を返さずに法人を完全に解散させることはできません。そこで、負債である借入金4,000万円をゼロにすることを考えます。

資産が多かったとしてもそれだけで税金を判断されることはありません。資産から借入金である負債部分を差し引く必要があります。

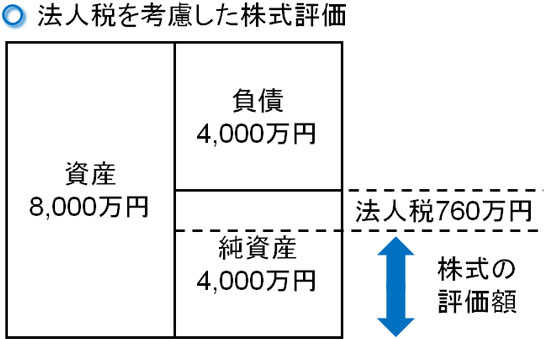

今回であれば、負債として4,000万円の借入金があります。これを返済する必要があるため、「時価での資産8,000万円」から借入金4,000万円を差し引き、純資産として残った4,000万円が純資産価額方式で重視されるようになります。

そのため、重要なのは資産ではなく「時価での純資産」だといえます。時価の純資産がどれだけあるのかによって税金の金額が変わるようになります。

法人税37%を支払った金額で自社株の納税額を考える

ただ自己株式を評価するとき、「時価の資産 - 借入金」で計算し、残った金額で相続税評価額を決定するわけではありません。実際に会社を解散させた場合、含み益について法人税を課せられるようになります。

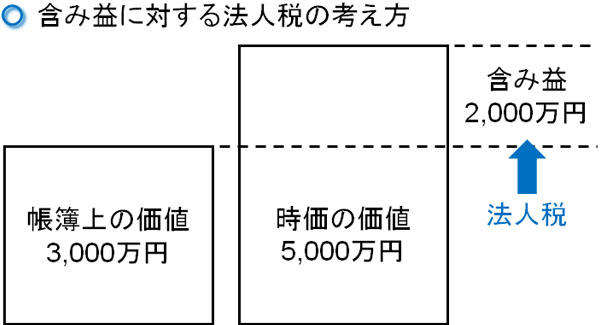

今回の場合、不動産については以下のようになっていました。

- 帳簿上の価値:3,000万円

- 時価での価値:5,000万円

そのため、2,000万円の含み益を生じるようになっています。実際に不動産を売却したときについても、このときは含み益に法人税を課せられるため、純資産価額方式についても法人税分を差し引く必要があります。

法人税については、いろいろ合わせると最高で税率が約37%です。そこで、含み益に対して法人税を支払う場合は以下のような法人税になります。

- 2,000万円(含み益) × 37%(法人税率) = 740万円

稼いで利益が出た場合、法人税を払うことで納税しなければいけません。今回はそのお金が740万円となります。そのため、自社株の評価額は「純資産の時価である4,000万円」で評価するのではなく、法人税の部分である740万円を差し引いて計算するようになります。

そのため、今回であれば差額の3,260万円が自己株式の評価額になります。

なお、法人税は経営者にとって「無駄に税金を取られる不愉快な存在」だといえます。ただ、自社株を評価するときの法人税については、非常に有利な条件となります。理由は単純であり、実際に会社を解散させることはないからです。

あくまでも仮に法人を解散・清算させたときの純資産を計算しているだけであり、事業承継では会社を後継者へそのまま引き継がせることになります。そのとき、法人税の部分を考慮してもらうことで自己株式の評価額が減り、その分だけ相続税・贈与税が減るので優れているといえます。

なお、含み益があるときは今回のように法人税の部分を減額できるものの、含み損の場合は法人税が発生しないため、法人税部分を考慮する必要はありません。

直前期の簿価価格が記される決算書を用いる

おさらいすると、純資産価額方式は以下のような手順で自社株の評価額を決定するようになります。

- 会社の資産をすべて売却したときの資産額を出す

- 資産から借入金の部分を差し引く

- 含み益がある場合、法人税を差し引く

これにより、残ったお金が株式の評価額となります。ただ、このとき純資産価額方式ではどの時点での貸借対照表を用いるのでしょうか。これについては、直前期のバランスシートに載っている簿価価格を参考にします。

簿価での貸借対照表については、既に顧問税理士が作成しているはずなので特に問題ありません。ただ、事業承継のときは時価で自社株の評価額を出す必要があるため、「時価での貸借対照表」を新たに作成することになります。

ただ、いずれにしても事業承継のときの企業価値(株式の価格)は直前期が重要になります。そのため、株価対策によって企業価値を引き下げ、相続税・贈与税を抑えるためには直前期末までに株価対策を講じなければいけないことが分かります。

直前期末までに行うべき株価対策での節税

それでは、実際に株価対策によって税金を抑えるには、どのような対策を実行に移せばいいのでしょうか。これについては、まず前提として「内部留保が大きかったり、不動産(土地)や株式などによる含み益が大きかったりすれば評価額が高くなる」ことが理解できていると思います。

そこで、反対に内部留保を減らしたり、含み損を作ったりすれば会社価値を下げられることが分かります。

実際のところ、純資産を減らすのは非常に難しいです。そのため純資産価額方式での株価対策は厳しい面もありますが、主に以下のような方法が用いられています。

- 赤字を作り、内部留保を減らす

- 不動産の購入

- 増資によって株式を増やす

それぞれについて確認していきます。

法人保険やオペレーティングリースで内部留保を減らす

純資産を減らすための方法は数が少ないです。ただ、まったくできないわけではありません。純資産を減らすには内部留保を削ればいいですが、これには欠損金として赤字を出せばいいです。黒字が出れば企業は内部留保が増え、純資産が増加します。そこで、これと逆のことを実践するのです。

ただ、節税のために無駄に経費を増やすのは得策ではありません。そこで節税対策によって赤字を作るにしても、事業承継に最適な方法を選択する必要があります。

このとき、会社の純資産を減らす最も有効な手法の一つに法人保険(生命保険)の活用があります。もちろん法人保険にも種類があります。その中でも事業承継で大きな威力を発揮するのが長期平準定期保険です。

・生命保険の長期平準定期保険

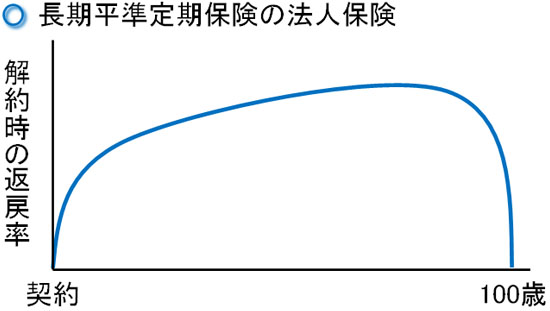

株価対策で重要なのは高額な退職金の支給です。このときの退職金を作るために頻繁に利用されるのが長期平準定期保険です。

90歳になるまで解約返戻率が上昇するなど、長い契約期間なのが長期平準定期保険です。そのため90歳までには解約する必要があるものの、それより前であればいつ解約しても問題ありません。特に解約時期が決められていないため、退職金を作るときに利用されるのです。

支払保険料のうち、4割を損金にできるのが長期平準定期保険です。また解約返戻率は約85%であるものの、「配当が出る長期平準定期保険」に加入して20年ほど経過すれば解約返戻率はほぼ100%です。そのため、実質返戻率が高く節税効果が高いです。

退職金と組み合わせる必要はあるものの、こうした生命保険を利用することによって、事業承継での退職時に個人に大きなお金を作りつつ、法人内にあるお金を出すことで株価を下げることができます。

・オペレーティングリース

すべての会社で有効な法人保険ですが、中には内部留保が膨れ上がりすぎて数十億円以上になっているケースもあります。内部留保が多すぎて株式価値が上がりすぎている場合、法人保険だけでは対処できないケースがあります。

その場合、数十億円規模のお金であっても問題なく消すことのできる手法にオペレーティングリースがあります。

オペレーティングリースでは飛行機やタンカー、海上コンテナなどに投資することになります。そのため、実際に以下のような飛行機に投資します。

こうした大型製品は非常に値段が高額です。またオペレーティングリースでは、投資金額のうち初年度に50~70%を減価償却できるようになっています。そのため高額な損金を作ることができます。

なお、投資とはいっても儲かるわけではないので注意しましょう。投資金額に対して、100%より少し上乗せされたお金が返ってくる程度になります。このとき商品によって異なりますが、7~10年ほどでお金が返ってきます。

オペレーティングリースを利用して大きな赤字を一時的に作れば、その分だけ純資産が一気に減少します。このタイミングで株式を後継者へ渡し、低い金額で多くの株式を譲渡・生前贈与するのです。その後、7年ほど経過すればお金が戻ってきて元の状態に戻る仕組みになっています。

不動産を購入して3年経てば評価額が下がる

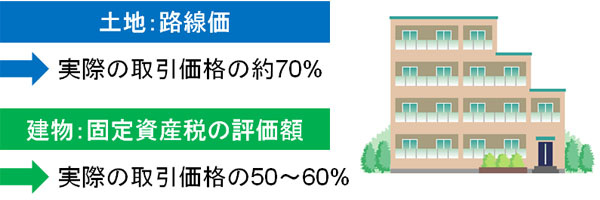

なお、純資産価額方式での評価方法を引き下げる方法として不動産を購入することも広く知られています。

不動産の場合、購入した直後については「実際に支払った金額」で価値を計算するようになります。ただ、相続税を計算するときの時価では、「3年が経過すれば相続税評価額にて計算して問題ない」となっています。

相続や生前贈与の場面において、不動産の相続税評価額を計算するときは実際の支出金額(不動産の購入費用)よりも評価が低くなります。以下のような感じです。

ザックリと時価の60%ほどに評価額が落ちると考えましょう。そのため、不動産を購入して3年が経過すれば純資産価額方式での評価額を減らすことができます。

もちろん前述の通り、昔から土地を所有していて値上がりによる含み益があれば株価が高くなってしまいます。ただ、購入して3年ほどであれば不動産価値はそこまで大きく変わらないため、不動産を購入することで評価額を下げ、結果的に株式価値を下げることができるのです。

・賃貸に出せばより評価額が下がる

このとき、自社ビルとして保有するよりも、賃貸として出すほうが株式価値を下げることができます。賃貸の場合、一律で30%ほど価値を下げて計算して問題ないと規定されているからです。

そのため株価対策で不動産保有を考える場合、他の人に貸すことを前提として賃貸マンションを保有するといいです。

・デメリットを考慮するべき

ただ、不動産を活用した株価対策については慎重にならなければいけません。既に不動産大家として活躍している人ならいいですが、そうでない場合は不動産を購入することで負の遺産を抱えてしまうリスクがあるからです。

収益性の良い物件を保有でき、さらには株価対策まで可能になるなら非常に優れているといえます。ただ、単に事業承継対策のために不動産を購入するのは微妙だといえます。それなら、確実に得をしながら株式価値を減らせる法人保険などを活用したほうがいいです。

第三者割当増資で株価を下げる

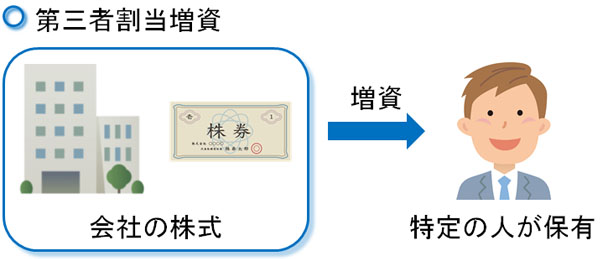

増資(資本金を増やすこと)によって、株価の引き下げを行う方法もあります。純資産価額方式で自社株の価値を計算するとき、重要なのは「1株あたりの価値はいくらか」になります。そのため、1株あたりの価値を下げれば相続税や贈与税を抑えることができます。

このとき、第三者割当増資を実施します。特定の個人(または法人)に対して、株式を購入してもらう方法が第三者割当増資になります。

増資をするとき、低い株式価値にて購入してもらえば、自己株式の価値を下げることができます。

例えば、1株1万円で1,000株あれば資本金1,000万円です。ここで、1,000円にて500株を発行するとします。「1,000円 × 500株 = 50万円」なので、元の資本金と合計すれば1,050万円になります。

資本金1,050万円で1,500株のため、「1,050万円 ÷ 1,500株 = 7,000円」となり、1株あたり7,000円まで減ります。1株が1万円から7,000円になるため、それだけで相続税評価額が30%減ります。増資によって株価対策が可能なのは、このように1株の価値を下落させることができるからなのです。

赤字(繰越欠損金)が多く、債務超過だと価値ゼロになる

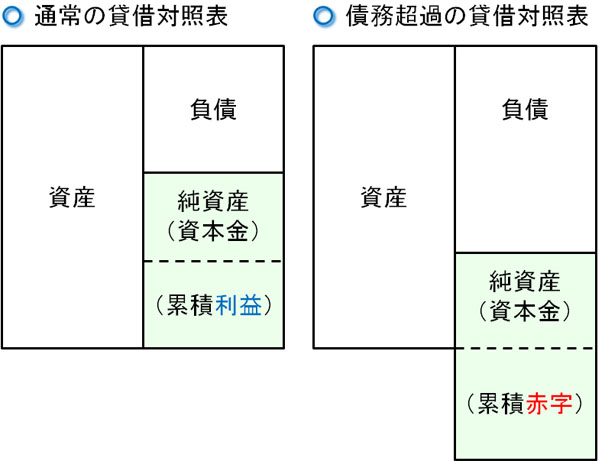

ある程度、業績の良い会社の場合はこのようなポイントを押さえて株価対策を実施していくようになります。ただ、中には赤字(繰越欠損金)の金額が膨れ上がっている会社があります。場合によっては、内部留保をすべて食い尽くすことで債務超過に陥っていることもあります。

通常の貸借対照表(バランスシート)であれば、左右対称になっています。ただ、債務超過の場合は純資産をすべて食いつぶしており、貸借対照表が崩れるようになります。

こうした状態の場合、株価ゼロになります。純資産価額方式では、仮に会社を解散させたときの評価額を算出することは既に述べました。そういう意味では、債務超過の会社だとむしろマイナスになります。

ただ、マイナスで評価されることはないので評価額ゼロになります。そのため債務超過の会社だと、株価対策は必要ありません。

しかし赤字金額が大きい場合、借入金への対処など別の対策が必要になります。そのため、いずれにしても事業承継を考えなければいけません。

中小企業の事業承継の節税で重要な純資産価額方式

事業承継では一般的に株価が高額になりやすいため、自社株対策をしなければいけません。ただ、自社株の価値を下げるとはいっても何を実行に移せばいいのか見当がつきませんし、どのようにして自己株式を評価するのかも不明です。

このとき、株式評価をするときの重要な方法に純資産価額方式があります。他にも株式評価額を決定する手法はありますが、多くのケースで純資産価額方式を活用することになります。

そこで純資産価額方式の概念を理解したうえで、どのようにすれば株価対策を実施できるのかを理解するようにしましょう。

純資産を減少させるのは簡単ではないですし、数年の時間をかけて実施しなければ株式評価額を下落できません。そのため早めに対策を講じる必要があります。

正しく行えば、株価を数分の一にまで抑えることが可能です。そうすれば無駄な税金を大幅に削減できるため、相続税や贈与税を抑えるために純資産価額方式の考え方を理解したうえで、積極的に株価対策を実施するようにしましょう。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。