ビジネスを引退し、社長業を辞めるときに重要になるのが事業承継です。それまで自分が育ててきた会社をバトンタッチによって存続させることを考えるのはすべての経営者にとって必須だといえます。

このとき、最も一般的なのは「家族や社員などの後継者へ、自分の会社を譲る」ことです。ただ、子供が会社経営を嫌がったり、役員・社員に適任となる人がいなかったりすることがあります。そうした中小企業であれば、他の会社に事業譲渡・M&A(企業同士の買収や合併)をすることを考えます。

要は会社を売るわけですが、後継者への事業承継ではなく売却を選択する社長もたくさんいるのです。

それでは、相続の場面で事業譲渡・M&Aを考えるとき、会社売買で注意するべき点としては何があるのでしょうか。ここでは、節税の観点でどのように考えてM&Aを実践すればいいのか確認していきます。

もくじ

後継者の事業承継でなく、M&Aでの売却を選ぶ経営者は多い

会社の事業承継では3つしか方法がありません。その方法とは、「後継者(子供や社員など)に譲る」「会社を清算する」「法人ごと売却する」になります。

このうち、会社清算を選択する人はほぼ存在しません。そのため後継者に譲る、または会社の売却を検討します。ただ前述の通り、後継者に適任となる人物がいないときは、会社のバイアウトを選択することになるのです。

・事業が成長・発展するようになる

事業承継でM&A・合併を選択するのは当然ながらメリットがあります。まず、あなた自身が育てた事業を引き継いでもらい、成長させてくれます。

後継者がダメだと会社は数年のうちに潰れますが、ビジネスの最前線で活躍している他の経営者に譲ることになるため、結果として事業が存続・発展していくことになるのです。

・会社のバイアウトで現金を手にできる

またバイアウトすることで、あなたの手元に多額の現金が入ってくるようになります。後継者に譲る事業承継の場合、あなたにお金が入ってくることはほぼありません。親族内であればプラスマイナスゼロになりますし、社員に譲るにしても安い値段で会社を売ることになります。

実際、後継者に譲る事業承継のときは、株式会社の株価をできるだけ引き下げるように努力します。株価を引き下げるのは、当然ながら相続・生前贈与のときの税金を少なくするためです。できるだけ安い金額で会社を譲らなければ、相続税や贈与税がとんでもない金額になってしまうのです。

一方でM&Aや合併であれば、そうした株価対策を考える必要はありません。むしろ、相手企業に対してどれだけ高額な値段で譲渡できるかを考えることになります。事業譲渡・M&Aでは、必要となる株価対策の必要がなく、スムーズに経営から退けるようになるのです。もちろん、高値で会社を売ればそれだけ多額の現金を手にすることができます。

時間とコストがかかるのは、後継者に譲るときと同じ

なお、事業譲渡・M&Aによって会社売買をするデメリットとしては、時間とコストがかかることが挙げられます。会社売買の場合、早くても半年ほどの時間がかかります。基本は1年くらいの時間を見ておかなければいけません。

もちろん、社長一人だけでM&Aを実現するのは不可能に近く、専門家の力を借りる必要があります。そのためコストがかかります。

ただ、これについては一般的な事業承継でも同様です。株式会社の株価を引き下げるためには、半年どころではなく1年以上は確実に時間がかかります。また、毎年少しずつ株式を譲渡していく場合だと、かなり長い年月が必要になります。

後継者に譲る場合も相続専門の税理士などの力を借りる必要があり、同様にコストがかかります。そのため、事業譲渡・M&Aで費やされる時間やコストのデメリットについては、通常の事業承継と変わらないと考えましょう。

相続時、会社ごとバイアウトすれば合併の税率は20%

それでは、実際に相続するときにM&A・合併を選択するとどのようになるのでしょうか。これについては、税率20%になると考えましょう。

役員報酬(給料)としてお金を支給する場合、最高税率55%です。これに社会保険料などが課せられるため、税率はさらに高くなります。

ただ、株式譲渡によって得たお金については、累進課税で得た所得とは別に考えます。そのときの税率が約20%なのです。そのため、相続するときにM&Aを選択して全株式を1億円で売却した場合、税金は2,000万円で問題ありません。

- 1億円 × 20% = 2,000万円

通常の給料支払いとは異なり、会社売買で得た所得は大幅に優遇されるようになります。相続でM&Aを選択すると多額の現金を残せるのは、こうした税金面でのメリットが大きいからです。

・事業に必要ないものは社長が個人買取

なお会社売買を実施するにあたって、ほとんどの会社に「事業に関係ない社長個人の所有物」が含まれています。例えば節税のために購入した、社長が個人的に活用している社用車などです。

こうした製品については、社長の席を他の会社へ譲り渡した後に買取をします。ただ、買取をするとはいっても減価償却後の非常に安い金額での買取となるため、大きな金銭負担はないと考えましょう。

必要ない事業を分けるヨコの会社分割

相続や生前贈与のとき、M&A・合併により「いまの会社をそのまま売る」という方法を選択できる場合は、非常に分かりやすいです。ただ、実際には同じ会社内でいろんな事業を展開していることは多く、相手会社にとってみると「A事業は欲しいが、B事業は必要ない」というケースが多々あります。

例えば、「東京・新宿にある店舗は欲しいが、名古屋にある店舗は欲しくない」などです。こうしたとき、会社分割をして会社を売ることを考えます。このとき行うべきはヨコの会社分割です。

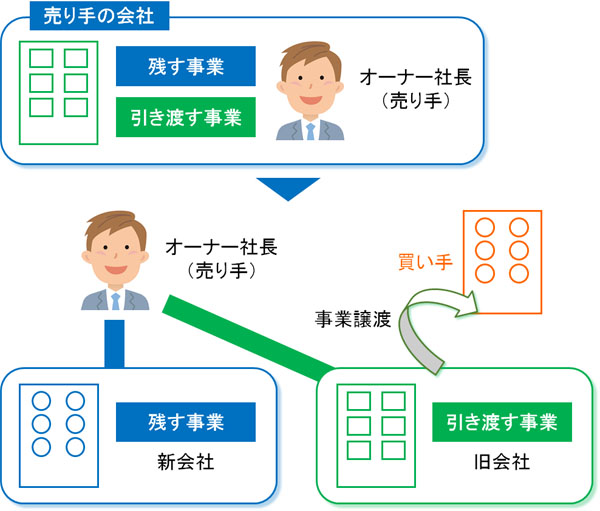

まず、ヨコの会社分割では新会社を立ち上げ、新会社に残す事業を移します。その後、M&A先に旧会社(引き渡す事業)を売ります。

これにより、必要な事業だけ相手企業に売却できるようになります。これが、ヨコの会社分割によるM&Aです。もちろん、このときはまだ事業が残っているため、残った事業については再びM&A先を探す必要が出てきます。

ヨコの会社分割はM&Aで頻繁に行われる手法になります。必要な事業だけを売却できるため、相手会社としては納得してくれやすい方法です。もちろん、株式会社を売ったときに課せられる個人への税金(所得税など)は20%だけです。

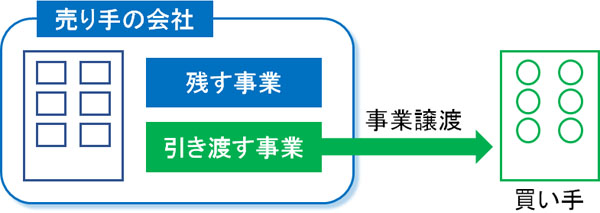

事業譲渡だと株式譲渡と違い、半分が税金

ただ、このときヨコの会社分割ではなく、単に「売る対象の事業だけを譲渡すればいいのでは」と考える人もいます。以下のように、引き渡す事業だけを直接、買い手の企業に売るのです。

ただ、相続時に事業譲渡を選択してもいいですが、節税の観点からいうと圧倒的に不利です。税金が異常なほど高額になるからです。

株式譲渡によって会社をバイアウトする場合だと、個人と会社での取引になります。株式譲渡に伴い、相手企業からあなた個人にお金が支払われます。このときの税率が最高で約20%です。

一方で事業譲渡の場合、お金の振り込み先は法人(あなたの会社)になります。この場合、事業譲渡によって得たお金をそのままにしておくと法人税30%を課せられます。

ただ、実際のところ事業譲渡で得た高額なお金を法人に内部留保する社長はいません。役員報酬として、社長への給料として支払うのが一般的です。その場合、累進課税が適用されるので高額報酬だと半分以上が税金になります。

ヨコの会社分割とは違い、手元に残るお金は大きく異なるのです。特定の事業だけを渡すとはいっても、やり方が違うだけで税額はまったくもって変わってきます。

・事業規模が小さいなら問題ない

そうはいっても、規模の小さい事業のみを譲渡し、そこまで金額が大きくならない場合であれば事業譲渡を選択しても問題ありません。労力を考えたとき、M&Aを事業譲渡で済ませることも実際にあります。

また、M&Aは1日ですべての社内システムを変え、契約書を新しいものにする必要があります。そうしたとき、必然的に規模の小さいものだけが事業譲渡の対象になります。

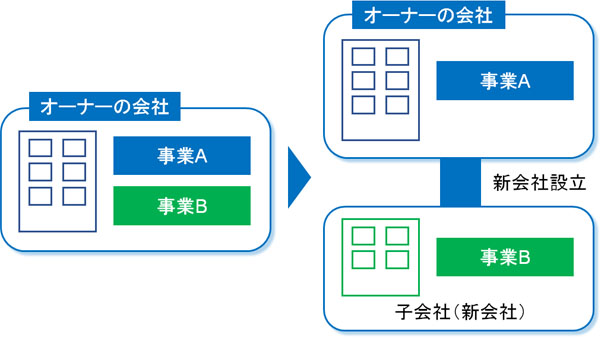

タテの会社分割でも税率が高額になる

なお、他にM&Aをするときに頻繁に活用される手法の一つとしてタテの会社分割があります。ヨコの会社分割が「社長の横に会社が連なるように新会社を設立する方法」なのに対して、タテの会社分割ではオーナー会社の下に子会社を作ります。

つまり、社長個人のお金で新会社を立ち上げるヨコの会社分割とは異なり、タテの会社分割では会社のお金で子会社で作るのです。そのため、以下のようになります。

このとき、子会社には「売却対象の事業(今回は事業B)」を移動させます。その後、子会社を売却することでM&Aを完了させます。

タテの会社分割によっても、必要な事業だけを相手企業にバイアウトすることができます。ただ、この方法についても事業譲渡と同様に、お金はあなたの会社に振り込まれます。法人が保有する子会社の株式を売却することになるからです。

そのため税率が非常に高額になり、お金はほとんど手元に残らなくなります。そのため、特に理由がない限りはタテの会社分割を選ばず、ヨコの会社分割(または会社ごとの売買)を選択するようにしましょう。

・売りやすいのはタテの会社分割

なお、個人が会社に株式譲渡するケースだと、確かに個人の税率は20%で済みますが、この場合だと相手企業は会社の購入費用を経費にできません。例えば1億円で株式会社を売った場合、相手会社は1億円を経費計上できず、のれんという形で残り続けるようになります。

一方でタテの会社分割であれば、問題なくのれん代を経費化できます。そのため、タテの会社分割のほうが相手企業としては会社を買いやすくなります。

そのため事業承継を急ぐ場合、タテの会社分割をしても問題ありません。ただ、特に急がない場合は個人での税率を大幅に抑えられる方法を選択しましょう。こうした事情もあり、事業承継は早めに対策を取るほど有利になります。

親族外承継では売買後のことまで考えて売るべき

このように、事業譲渡やM&Aで会社を売るとはいっても、売買の方法はいくつも存在します。やり方によって税金額は大幅に異なるため、親族外承継を選択するときは節税面のことまで考えたうえでM&Aをしましょう。

ただ、他人への会社売買での事業承継で考えなければいけないものとして、「お金だけを考えてもいいのか」というポイントがあります。

合理的に考えるのであれば、最も高い金額を提示してくれる会社に事業売却すれば問題ありません。ただ、相手企業が専門外の会社であったり、ビジネススキルの乏しい人物だったりすると、会社を売って数年後には潰れてしまうことがあります。

相続で事業承継をするとはいっても、一般的な相続のように「死亡して財産を引き渡す」わけではありません。生前にM&Aを行い、その後はずっと生きていくことになります。そうしたとき、経営能力が微妙な会社に売ってしまうと、それまで経営してきた会社が潰れてしまいます。

そのため確かに高値で売ることは重要ですが、誰に売るのかも慎重に考えなければいけません。これに答えはないですが、節税メリットだけでなくその後の会社の存続まで視野に入れましょう。

一人社長や親族だけの会社なら問題ないですが、社員のいる中小企業であるならより売却先の吟味が必要になります。優れた経営者に渡さなければ売却後に社員の大半が辞めたり、事業が継続しなくなったりすることがあるためです。

親族外への事業承継だからこそのデメリットまで考慮し、誰に会社を売るのかを検討しましょう。

株式会社の売買を行い、節税対策しながら事業を引き継がせる

もちろん会社売買では株式会社に限らず、合同会社や医療法人などさまざまな形態があります。ただ、最も多いのが株式会社の売買であるため、株式譲渡するときのM&Aに関してメインで解説してきました。

相続や生前贈与を考えるとき、親族内や社員だと株価対策を実施したうえで引き継がせます。ただ、事業譲渡やM&Aでは高値で売ることを考えるため、その分だけ個人資産が増えるという大きなメリットがあります。

ただ、M&Aにはいくつものやり方が存在します。最も優れている手法で売買する場合、個人にかかる税金は売値の約20%で問題ありません。ただ、事業譲渡やタテの会社分割などを選択する場合、個人でお金を受け取るにしても半分以上が税金で消えます。税額にかなりの違いが表れるのです。

しかしながら、優れた経営者に会社を売ることも同時に考えなければいけません。そのため、節税と会社の存続の両方を考慮しながら株式会社のM&Aを実施していきましょう。

このとき、早めに事業承継の対策をするほど節税効果は大きくなり、会社を存続させやすくなります。事前に相続の準備をするからこそ、M&Aで良い売り手を早めに見つけることができます。こうしたことを理解して、事業承継でのM&A・合併を進めていきましょう。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。