中小企業の経営者にとって、自ら経営判断することは非常に重要です。ただ、高齢になると「いつでも問題なく、正しい判断ができるようになる」わけではありません。

特に中小企業の社長が認知症を発症し、痴呆の状態になると会社経営自体がとん挫するようになります。会社は経営危機に陥り、倒産する確率も高くなります。

そこで、事業承継の対策を早めに練らなければいけません。事業承継をせずにオーナー社長が認知症を発症している状況だとかなり難しい対応になりますが、そうでない場合はいますぐにでも対策を練らなければ会社を存続できません。

そこで、オーナー社長が認知症を発症する前にどのように対処すればいいのか解説していきます。

もくじ

高齢での会社社長の痴呆・ボケは大変

個人事業主や会社社長を含め、どのような人であっても長くビジネスを続けていれば高齢になっていきます。このとき、認知症を発症すると会社経営できなくなります。

例えば、痴呆の状態で判断能力が低下すると以下のような問題が出てきます。

- 契約を結べない

- 自社株を譲れない

- 銀行融資が大変

これらの問題について、それぞれ確認していきます。

代筆による契約書のサインは認められない

中小企業であれば、家族経営の会社や同族会社がほとんどになります。このとき、オーナー社長が認知症になると契約書のサインが法的に無効になります。

認知症患者だと、意思能力が欠如することによって契約書にサインすることができなくなります。経営をするうえで契約を結ぶことはよくあります。こうした行為ができなくなるため、新たな取引で契約できません。

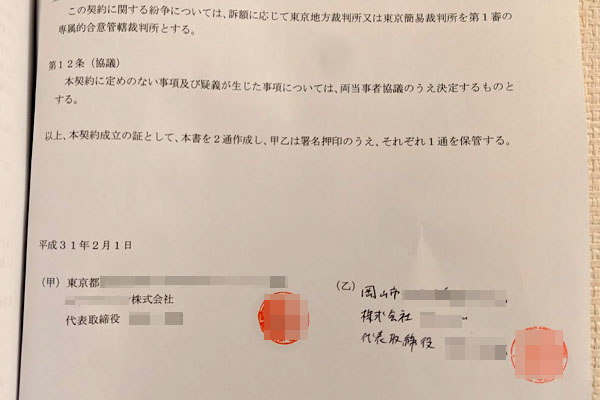

このとき、中小企業だと子供やその他の後継者が役員として会社に入っており、そうした後継者が社長の代わりに代表印を押せばいいと考えることが多いです。ただ、これらは文書偽造に当たります。以下のように、契約書では「代表取締役 〇〇〇〇」のように記しますが、ここに勝手に名前を書いて印鑑を押してはいけないのです。

もちろん、それだと会社経営がとん挫するので親族が代わりにハンコを押しているケースはよくあります。

世の中には「代表取締役社長は引退しているが、専務取締役である息子が実質的にすべての経営をしている」ことが頻繁にあり、こうしたときは専務取締役である子供が親の代わりに代表印を押し、代筆もしています。これと同じように、親が代表取締役で認知症の場合は親族が代筆をするのです。

実際のところ、こうした代筆が広く行われているのは事実です。しかし、前述の通り厳密にいうと文書偽造に該当することは理解しましょう。

オーナー社長の自社株を譲れず、事業承継が進まない

ただ、これが契約書にサインをするなどの単なる代筆ではなく、自社株を譲るとなると大変になります。

会社の事業承継では、自社株を譲ることがほぼすべてになります。株主が誰であり、どれだけの割合の非公開株式を保有しているのかによって権限が変わるからです。取締役会での決議や役員の選任を含め、株主(=オーナー社長)にすべての権限があります。

このとき、事業承継として株式を後継者へ譲るとき、オーナー社長が認知症であると株式を譲れなくなります。つまり、事業承継できなくなります。オーナー社長が保有する株式に手を出すことができず、実際に死亡して相続するまで経営権が据え置きとなります。

・実際に先代経営者が死亡した後も大変

また、実際に死亡して相続が起こったときも大変になります。事業承継では一人の後継者へ株式を集中させるのが大原則になるものの、認知症になってしまった場合はそうした対策が実施できず、そのまま先代社長が死亡すると株式はいろんな人の手に分散されてしまいます。

家族経営の法人であれば、家族同士が仲良ければ「オーナー社長の死亡後に後継者である長男に株式を集中させる」などができます。しかし、たとえ家族経営の会社であっても頻繁にトラブルが発生します。

もちろん、後継者が親族ではない場合はより大変です。後継者はオーナー社長の親族を説得し、株式を売ってもらうように説得しなければいけません。当然、話が簡単にまとまることはありません。

痴呆によるボケが起こり、正常な判断ができなくなると、その時点で株式の譲渡ができなくなり、後継者に株が渡りません。

経営トップに痴呆・ボケがあると銀行融資が大変になる

また銀行融資も大変になります。銀行融資によって借入金を得るとき、基本的には銀行支店の法人担当者があなたの事務所まで出向いて話をすることになります。このとき、法人だと会社の内情を聞かれることになりますが、経営者にボケがあると融資が下りにくくなります。

実際には息子やその他の後継者が会社経営しているとはいっても、認知症を発症しているオーナー社長が自社株の大多数を保有していると、途中で会社経営がとん挫するケースがよくあるからです。

オーナー社長が保有株式の大半を保有している場合、株主総会の決議がうまく進みません。また、ボケが進行することで、重要な役員をオーナー社長が勝手に解任させることもあります。

中小企業の場合、株主総会とはいっても紙切れ一枚を用意するだけであることがほとんどです。株式の保有割合が株主総会での意見に反映されるため、認知症になった経営者が勝手に役員を変更するのです。また、会社のお金を自分のために勝手に使い込むこともあります。

会社は株主(=オーナー社長)のものである以上、これに文句をいうことはできません。そのため、たとえ専務取締役などが実質的な経営をしているとはいっても、オーナーだったワンマン社長が口出しして、いつ経営が乱れるか不明です。

銀行はこうしたリスクを考えるため、経営者に痴呆・ボケがあると融資が厳しくなってしまいます。事業承継によって株式を後継者に移していないと、アルツハイマー型認知症や脳卒中・脳梗塞などによって痴呆を発症したとき、借入金を得にくくなってしまいます。

・融資の契約書にサインできない

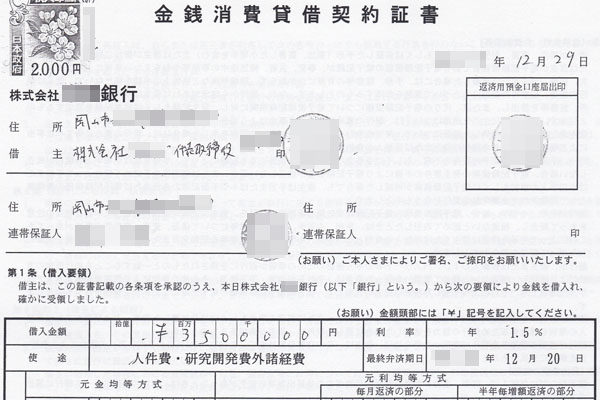

また、当然ながら銀行融資を受けるときは担当者の目の前で契約書にサインをしなければいけません。私の会社も当然ながら銀行融資を受けたことがあり、以下のように銀行と契約書を交わしました。

このときは代表印を押すことになりますが、経営トップが認知症だとこのときの印鑑を押すことができません。これも、経営者が認知症になると融資が難しくなる理由となります。

事前に家族信託し、社長交代するべき

これを回避するための方法として家族信託(民事信託)があります。家族信託を設定していれば、認知症によるあらゆる経営問題を解決できるようになります。

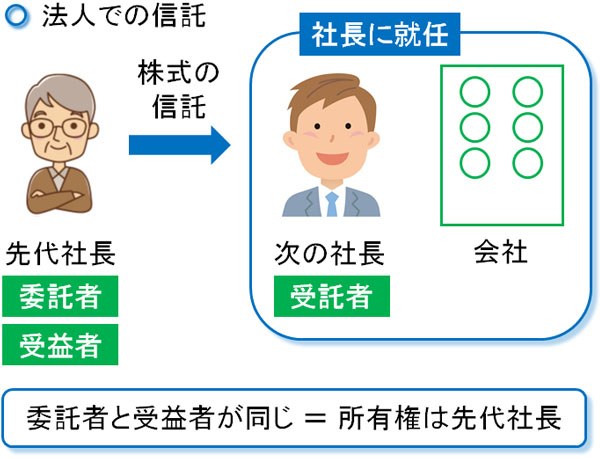

信託では、「相手に託す」ことになります。つまり、経営権を早めに後継者へ託しておくのです。このとき、以下のように設定します。

- 委託者:先代の社長

- 受託者:後継者

- 受益者:先代の社長

最も一般的な方法になりますが、委託者(依頼する人)と受益者(利益を受け取る人)を先代社長にします。また、受託者(株式を管理する人)を後継者に設定しておけば、社長交代によって後継者は自由に会社を経営できるようになります。株式の管理権限が後継者に移るからです。

もし、後継者が不適格だと思えば信託契約を解消すれば問題ありません。このとき、受益者(利益を受け取る人)は先代社長のままなので、信託契約を終わらせれば株式の権限は先代社長に戻ることになります。

また、家族信託を実施して先代社長が認知症になったとしても何も問題ありません。経営権は受託者(後継者)に移っているため、後継者が好きに株主総会を開催して議決し、会社経営をすることができます。このとき、先代社長が実際に死亡したら後継者へ全株式が渡るような契約にしておきます。

さらには、実際に先代社長が死亡していないにしても「信託契約から10年後に後継者へ株式を移す」「先代社長が認知症になったら後継者へ株式譲渡する」などのような契約内容にすることもできます。

・通常の生前贈与でも問題ない

なお、当然ながら「株価対策を実施したあとに株式を生前贈与する」という一般的な事業承継を選択しても問題ありません。早めに株式を後継者へ移し、完全に経営から退いておけば、いつ認知症を発症したとしても法人経営には支障が出ません。

問題なのは、何も対策を施していないことです。そこで、早めに社長交代によって経営権を移しておく必要があります。

ワンマン社長なら経営権を置きながら信託契約をする

ただ、中には「後継者へすべての権限を渡すつもりがなく、死ぬまで自分が働き続ける」と考えるワンマン社長もいます。この考えで対策をしないと認知症を発症したときに会社をつぶしてしまいますが、このときについても家族信託が役立ちます。

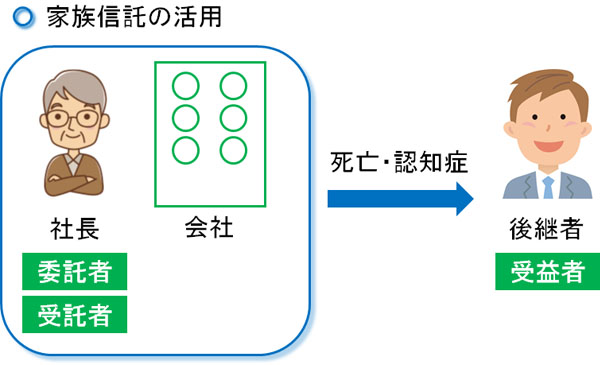

具体的には、以下のようにします。

- 委託者:ワンマン社長

- 受託者:ワンマン社長

- 受益者:後継者

委託者(信託を依頼する人)と受託者(株式を管理する人)は社長のままであるため、経営権は特に変わりがありません。いつも通り、ワンマン社長が継続して会社経営をすることになります。

ただ、このとき受益者(利益を受け取る人)を後継者にしておきます。そうすれば、ワンマン社長が死亡したり認知症になって判断能力がなくなったりしたとき、受益者である後継者へすべての株式を移行させることができます。

株式が移れば、その時点で株主総会を開催したことにして、後継者が紙切れ一枚を残せば問題なく社長交代できます。司法書士に依頼して登記を問題なく行うことができ、すべてがスムーズになります。

なお受益者が後継者であるため、この場合だと家族信託を設定することで株式は後継者のものになります。ただ、受託者(株式を管理する人)がオーナー社長のままであるため、ワンマン社長がそのまま経営者として会社を動かせるようになります。ただ、痴呆やボケによって正常に経営できなくなると経営権を後継者に移せるというものです。

家族信託を事前に設定しておけば、アルツハイマー型認知症や脳卒中・脳梗塞を発症しての認知症など、あらゆる痴呆に対応できます。そのため、高齢で認知症に対して少しでも心配がある場合、個人事業主や中小企業社長を含め、すべての経営者がいますぐ家族信託を設定するべきだといえます。

既に認知症を発症している場合は成年後見人

しかし、中にはこうした事業承継の対策をせず、家族信託を設定せずにワンマン社長にボケが表れてしまうことがあります。認知症を発症している場合、前述の通りあらゆる契約が無効になります。そのため家族信託を設定できません。

また、認知症を発症している本人が変な会社経営をすることになるので、ビジネスがとん挫するようになります。その場合、成年後見人を付けるようにしましょう。

認知症などによって正常な判断能力を失った場合、銀行口座からお金を引き出せませんし、新たな契約もできなくなります。そうしたとき、「その人に代わり、代理で行える権利を持つ人」が成年後見人となります。

認知症によって経営者に成年後見人が付けば、欠格事項に該当して取締役としての資格を失います。つまり、社長退任によって新たな代表者が就任することになります。

成年後見制度を活用すれば、オーナー社長の暴走を止めることができます。経営者の権利を取り去り、社長交代させることができるのです。

成年後見制度での株主総会・議決権の活用は慎重になるべき

ただ、成年後見人が誰になるのかについては家庭裁判所が決めます。しかも、ほとんどのケースで親族が成年後見人になることはなく、司法書士などの専門家が成年後見人になります。親族が後継者になれればいいのですが、希望通りになることは基本的にありません。

このとき、先代社長が認知症を発症したために成年後見人が付く場合、前述の通り経営者は代表の座から退くことになります。

ただ、株式はオーナー社長がほとんどを保有していることに変わりがありません。そのため、株主総会を開催するにしても、決定権は認知症を発症した元社長にあります。ただ、このときは成年後見人が本人に代わって株主総会を開き、議決権を行使して後任の取締役を選任することになります。

重要なのは、後見人はあくまでも本人の財産管理をするのが目的なことです。当然、成年後見人に任命された司法書士が会社経営の知識をもっているわけではありません。また、後継者となる社長が正しく選任されればいいですが、親族同士の関係が悪く正しい後継者を選任してくれないこともあります。

成年後見人が付いて本人を経営の座から降ろすことができたとしても、いま会社経営をしている役員(実質的な社長)が会社を引き継げるとは限らないのです。次期社長について定款などに定めていればいいものの、そうした中小企業はほぼ存在しないため、成年後見制度を利用することでむしろ会社経営が厳しくなることもあります。

・株式の売却は難しくなる

それでは、「認知症になった経営者が保有する株式について、後継者に売ってほしい」と成年後見人に依頼すればいいような気がします。ただ、こうした株式の売却・譲渡をすることは難しくなります。

司法書士や弁護士などの専門家が成年後見人に着任したとき、こうした専門家の仕事は前述の通り本人の資産を守ることにあります。会社の経営状況などはどうでもよく、本人の資産を守れるかどうかという視点だけで考えるのです。

つまり基本的には現状維持であり、「老人施設に入るためのお金を出す」など必要なときのみ成年後見人はハンコを押すようになります。そのため、成年後見人を活用しても後継者へ株式を集中させることはできません。

・成年後見人の制度が適切かは微妙

こうした現状のため、実際のところ成年後見人を利用するほうがいいかどうかは慎重に判断しなければいけません。

成年後見制度は制約が多く、利用している人が少ないという実情があります。それは、本人の資産を守るためだけの制度であり、代表取締役などの役員から外すことはできても、それ以外に支障が出るケースがあるからです。

早めの相続・事業承継対策は必須

どれだけ有能な経営者であったとしても、病気になることを防ぐことはできません。そうしたとき、アルツハイマー型認知症を発症したり、急に脳卒中・脳梗塞を発症して認知症になったりするのは普通です。

このとき、ワンマン社長でそれまで相続対策をしていなかった場合、会社の経営が怪しくなります。契約書にサインできず、銀行融資を頼れなくなるからです。当然、認知機能が低下している状態だとあらゆる契約が無効になるため、後継者へ株式を移すことができません。

その結果、会社の経営がとん挫するようになります。成年後見人の制度を利用することはできますが、デメリットも大きい制度なので慎重に検討しなければいけません。

そこで、早めに家族信託を利用することで認知症に備えるようにしましょう。家族信託を使って社長交代してもいいし、そのまま経営者として活躍しても問題ありません。ただ、家族信託を事前に設定していれば、認知症になったときに問題なく全株式を後継者へ渡せるように設定できます。

これらを知ったうえで対策を講じておくだけで、実際に病気を発症して痴呆・ボケが出たときでも後継者へバトンタッチでき、会社を存続できます。何も対策していない状態で経営トップが認知症になると会社が傾くため、高齢になった段階で家族信託を設定しておくといいです。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。