会社の事業承継は必ず行わなければいけないことの一つです。このとき、不動産を所有して事業用に活用している法人も存在します。場合によっては個人名義で土地を保有し、そこに工場や倉庫を建てているかもしれません。

どのような人であっても事業所がなければビジネスを続けることができず、一般的には賃貸オフィスを借りるものの、自社工場が必要など業態によっては自身で不動産を保有するのです。

そうしたとき、株価対策による自社株引き下げを実施するとき、不動産(土地・建物)を活用する方法もあります。不動産を購入したり、売却したりすることで相続税評価額を引き下げ、自己株式の価値を抑えて贈与税・相続税を減額するのです。

それでは、どのようにすれば事業承継での税金を抑えることができるのでしょうか。ここでは、不動産を活用した節税対策について解説していきます。

もくじ

土地・建物の購入で贈与税・相続税を下げる

会社価値はすべて「株式の値段」で算出されます。株価の相続税評価額を算出することで、株式の売買価格や生前贈与・相続をしたときの金額を決めるようになります。

そうしたとき、不動産を活用することで会社の株式価値を下げるようにします。不動産を用いた株価対策としては、多く行われている方法の一つに不動産の購入があります。土地や建物を買うことで、相続税評価額の引き下げが可能になるのです。

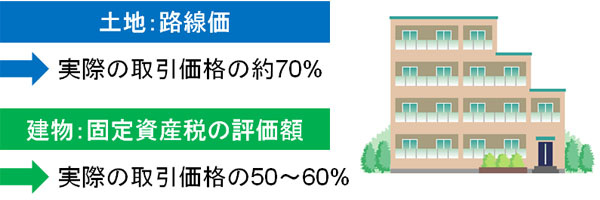

不動産価値については、実際に購入した金額よりも低く評価して問題ないようになっています。具体的には、以下のようになります。

土地については、実際の相場の値段よりも70%ほどの金額になります。また建物については、実際の価格の50~60%ほどになります。そのため、土地・建物を購入すればザックリと約60%の評価額になると考えましょう。時価1億円の不動産であっても、相続税評価額は「1億円 × 60% = 6,000万円」ほどになるのです。

会社で現金を保有していれば、それが相続税評価額へ直に反映されてしまいます。そこで、現金を不動産に変えてしまいます。

不動産会社として賃貸に出せばさらに自己株式の価値が下がる

なお、自社ビルや事務所、工場として利用するのではなく、賃貸として出すという方法もあります。賃貸マンション・アパートでもいいし、テナントとして貸出しても問題ありません。いずれにしても、不動産オーナーの法人として事業をするのです。

そうすれば、さらに評価額は一律で30%ほど下落させることができます。そのように相続税評価額を算出して問題ないことになっているからです。

賃貸事業を始めるかどうかついては経営方針にもよりますが、より会社価値を下げることでの節税を考えているのであれば、不動産を購入して賃貸に出しても問題ありません。その他のビジネスを展開している法人でも、不動産会社として賃貸マンションやテナントを保有すれば株価対策ができるのです。

純資産価額方式で3年経過の自社株引き下げが可能

なぜ自己株式の価値を不動産購入で下げることができるのかというと、より具体的にいうと純資産価額方式での株価が下落するからです。

非上場の中小企業では、株価が正確に分かりません。そこで、「会社の中にどれだけの資産があるのか(=純資産がどれだけあるのか)」で企業価値を算出する方法が純資産価額方式です。

現金で保有すれば、その金額のまま純資産価額方式で計算することになります。そこで不動産を購入すれば、その分だけ株価引き下げに寄与するようになります。不動産を買えば株価引き下げが可能なのは、純資産価額方式での価値を下落できるからになります。

・3年が経過しないと意味がない

ただ、不動産を用いた事業承継での株価対策をする場合、「3年が経過しないと意味がない」という注意点があります。

不動産を購入した時点で事業承継するにしても、購入して3年以内については株価を時価(購入した時点での金額)で計算するように定められています。つまり、土地や建物を購入して3年以内に事業承継する意味はなく、節税することはできません。

しかし3年が経過すれば購入時に支払ったお金ではなく、相続税評価額での金額計算をして問題ないようになっています。その結果、大幅な自社株対策が可能になります。

個人所有でも小規模宅地等の特例の土地活用で節税可能

ただ、場合によっては法人所有ではない土地を保有しているかもしれません。例えば、個人名義のオーナー社長の土地に工場や倉庫、自社ビルなどを建てているケースです。

他には、個人事業主として活躍している人もいます。こうした人が自分の土地に事業所を構え、営業していることがあります。こうした個人所有の土地については、小規模宅地等の特例を利用できます。

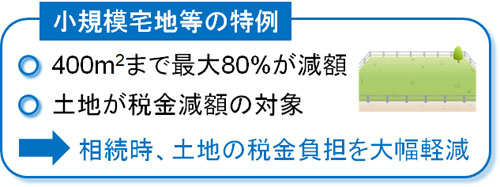

小規模宅地等の特例では、自宅として住んでいる土地に適用され、相続税評価額が非常に低くなることで有名です。ただ、自分の土地を事業用として利用している場合についても、小規模宅地等の特例を利用できるようになっています。

自宅用と事業用の土地について、小規模宅地等の特例を両方とも同時に適用させることができるため、個人で土地を保有し、活用している人にとっては大幅な節税となります。このとき事業用の土地については、400m2まで最大80%の評価額減となります。

注意点として、建物ではなくあくまでも土地が対象になります。また自分が使用しているのではなく、賃貸用の土地だと400m2ではなく「200m2までが50%減」となります。

いずれにしても、法人所有ではなく個人所有であっても大幅な株価対策が可能になっています。法人である場合は法人所有にするのが基本であるものの、個人所有でも不動産による節税が可能になるのです。

また、土地だけ保有している場合であっても事務所や賃貸マンションを建てれば小規模宅地等の特例を利用できるようになります。土地活用により、相続税評価額を大幅に下落して節税できるのです。

価格下落リスクの大きい不動産の購入

ただ、不動産購入による事業承継での株価対策は非常に有名であるものの、積極的に行うべきかというと微妙です。リスクも非常に高いからです。

土地や建物を購入するため、当然ながら値段は非常に高額です。そうした不動産に投資をすることになるため、支払ったお金以上のもとを取れるのかというと何とも言えません。不動産会社としていくつもの投資物件を既に保有しているなら問題ないですが、そうでない場合はダメな不動産を購入してしまう可能性もあります。

特に地方だと、不動産を購入した後に土地の価格が大きく下落することはよくあります。建物の価値はリフォームなどをすれば価格下落を防げるものの、土地についても下がるリスクがあっても特にリスク回避対策は打てません。

また、事業承継による株価対策をした後に不動産が不要になったとき、売るにしても適正価格にて買い手が見つかるとは限りません。そうして全体を通してみると損をしていることもあるため、不動産の取り扱いに慣れている経営者でない限りは不動産を用いた株価対策はおすすめできないのが実状です。

事業承継では、法人保険を活用した節税スキームなど「確実に得をするやり方」もあるため、不確実性の強い不動産に敢えて手を出すメリットはそこまでありません。もちろん自社工場が必要など目的があるならいいですが、そうでない場合は微妙なのです。

キャッシュフローが悪くなるデメリット

また、資金繰りの面では圧倒的に悪くなるデメリットがあります。賃貸マンションやテナントとして貸し出すことで賃料収入を得るならいいですが、ほとんどのケースで「自社ビルを保有するのは間違った経営判断」だとされています。

工場や倉庫をもつなど、ビジネスに必要な設備投資として不動産を所有するのは問題ありません。ただ、事務所を自分で所有するとビジネスではキャッシュフローが圧倒的に悪くなり、負の側面が強くなってしまうのです。

いずれにしても、土地や建物の購入によって高額なお金が会社から出ていくため、その分だけキャッシュフローが悪くなるのは理解しなければいけません。

節税対策は重要ですが、それによって会社経営が行き詰っては意味がありません。そのため資金繰りを考慮しながら土地や建物の購入を考える必要があります。

含み損のある不動産なら売却で株価を下げる

このように一般的には、不動産を用いた株価対策については土地や建物を購入することを考えます。ただ、場合によっては不動産を売却することで株価引き下げが可能なこともあります。これについては、含み損のある不動産を売ることで可能になります。

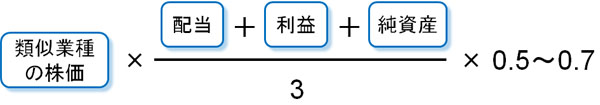

先ほど、株価計算で純資産価額方式を取り上げました。ただ、株価計算をするときは純資産価額方式だけでなく、類似業種比準方式を併用して株価を算出するのが一般的です。そのため、類似業種比準方式での株価を下げることも重要になります。

このとき、類似業種比準方式ではザックリと以下のような計算式になると考えましょう。

つまり、株価に「配当」「利益」「純資産」の3要素が関わっていることが分かります。そこで、これらの要素の数字を下げることが株価下落に関与します。

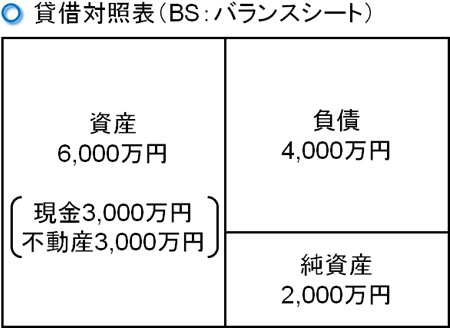

含み損のある不動産であれば、売却することで売却損が出るため、これによって純資産を大きく下落させることができます。例えば、貸借対照表(バランスシート)で「不動産:3,000万円」とあれば、その金額にて相続税評価額を算出します。

ただ、実際には不動産の価値が大きく下落しており、不動産価値が1,000万円になっていたとします。

このとき、類似業種比準方式では帳簿上(貸借対照表)の金額を参照するため、何もしなければ不動産価値3,000万円で計算することになります。

そこで不動産を売却すれば、現金は入ってくるものの「3,000万円(帳簿上の価値) - 1,000万円(実際の価値) = 2,000万円」の売却損を出せます。その結果、売却損の分(今回は2,000万円)だけ類似業種比準方式での純資産を下落させることができます。

それだけでなく、売却損を出したことで利益も圧縮できるようになります。中小企業だと配当は最初からゼロであるため、類似業種比準方式では利益と純資産を減らすことに注力します。そうしたとき、売却損は純資産に限らず利益まで減らせるため、類似業種比準方式での株価対策に有効なのです。

なお、当然ながら含み益のある不動産を売却すると反対に会社価値を上げ、株価上昇を引き起こします。そのため、事業承継の前に含み益のある土地や建物を売却するのは株価対策ではマイナスだといえます。

土地・建物の売却は類似業種比準方式のみ有効

なお、不動産を購入するときは純資産価額方式での株価を減らすことができたわけですが、土地・建物の売却には純資産価額方式が関わるのでしょうか。これについては、含み損のある不動産を売却することで節税できるのは類似業種比準方式のみであり、純資産価額方式は関係ありません。

類似業種比準方式は前述の通り、貸借対照表に記載されている純資産を参照します。そのため、実際の価値が大きく下落しているときに売ることで売却損を出し、その分だけ株価を引き下げられるようになります。

一方で純資産価額方式では、帳簿上の価値を参考にすることはありません。そうではなく、「いま現時点での不動産価値がどうなっているのか」を算出し、株価を計算するのが純資産価額方式です。

そのため不動産価値が下がっている場合、不動産を売っても売らなくても、純資産価額方式には不動産価値の下落分が反映されるようになります。これが、不動産の売却が純資産価額方式に関与しない理由です。

事業承継で不動産を有効活用する

会社を後継者に引き継がせるときの株価対策として、不動産を用いた手法は有名です。土地活用したり、不動産を売却したりすることで会社価値を引き下げることができるのです。

このとき、以下のように考えましょう。

- 不動産を購入する:純資産価額方式での株価を下げる

- 含み損のある不動産を売却する:類似業種比準方式での株価を下げる

ただ不動産の購入はリスクも大きいため、株価下落の目的で何も考えずに土地・建物を購入してはいけません。かなり慎重になったうえで実行に移すべき株価対策だといえます。

一方で含み損のある不動産については、不要な不動産であるなら積極的に売却しましょう。事業承継で負の財産を残すのは好ましくないため、株価下落まで可能なら売ってしまったほうが得策だといえます。

不動産を用いた事業承継対策では、このようにして実施します。生前贈与や相続で事業承継するにしても、うまく株価を下げる必要があります。その一つが不動産の活用であるため、メリットやデメリットを比較しながら自社株引き下げを行うようにしましょう。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。