相続に強い専門家へ依頼するとはいっても、どこに優れた人がいるのか見当が付きません。

相続や事業承継の場面では、依頼する専門家が個々の内容によってそれぞれ違います。例えば、以下のようにさまざまな専門家が関わるようになります。

- 税理士:相続税申告、相続税の還付など

- 司法書士:遺言、信託など

- ファイナンシャルプランナー:生命保険の活用

- 不動産会社:不動産の売買

- M&A会社:事業承継でのM&A

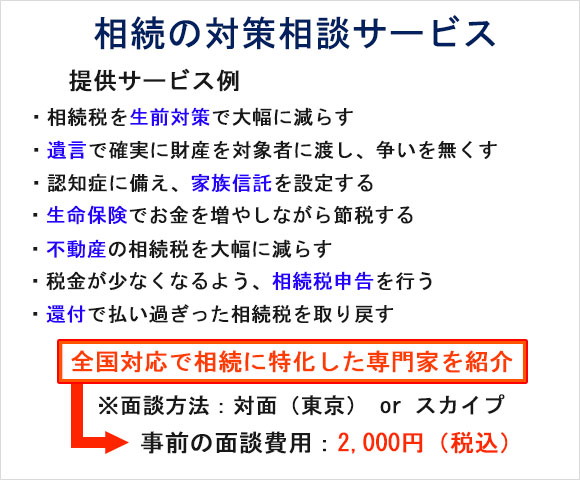

相続に強い優れた専門家について、これらをすべてあなた一人だけの力で見つけ出すのは現実的ではありません。そこで、当サイトではあなたの状況を確認したあと、必要な専門家を紹介するサービスを実施しています。

税理士など一人の専門家だけで相続や事業承継が完結することはないため、こうした専門家をワンストップで紹介するサービスを実施しているのです。

依頼の方法は簡単であり、当サイトの応募フォームに必要事項を記入して送信するだけです。その後、あなたの状況を把握したうえで当サイトと提携している専門家から連絡が来ます。そうして、面談やスカイプ(テレビ電話)などで生前対策や相続手続を進めていくだけになります。

サービスの対象となる人

なお、当サイトの専門家紹介サービスの対象となる人としては、相続や事業承継を考えている人になります。具体的には、以下のような人が対象になります。

【生前対策をしたい】

- 生命保険の活用、遺言、信託、不動産売買、事業承継など

相続税を低く抑えるためには、どれだけ生前に対策を講じているのかがキモになります。生前対策をしているだけで、納税額がまったく違うものになります。

例えば、生前贈与を活用すれば年間110万円を非課税で譲渡できるのは有名です。他にも、生命保険を利用すれば相続人一人につき500万円の非課税枠があります。不動産を使っても、同様に節税対策が可能です。これを相続での節税に強い専門家のもとで実施します。

実際のところ、「配偶者(妻など)に財産を移す」など意味のない相続対策をしている人が大多数です。このような対策をしても、節税にならないどころかむしろ損をします。仮に、この理由が分からないのであればいますぐ節税に強い専門家へ相談し、正しく節税するといいです。

【相続が発生した】

- 税務申告、遺産分割、相続放棄など

実際に親族の誰かが死亡した場合、相続税を支払うための税務申告をしなければいけません。そのため、被相続人(死亡した人)の相続財産が「現金や不動産、株などを含め3,600万円(基礎控除額の最低金額)を超えるか」を目安にし、必ず税理士へ依頼する必要があります。

また、遺言がない場合は遺産分割をどのように進めるのか、専門家を交えながら検討しなければいけません。場合によっては、借金がある人が死亡した場合は相続放棄を依頼する必要があります。こうした遺産分割や相続放棄にも対応しています。

【税務申告後】

- 相続税還付

相続税の税務申告が終わったらすべてが完了というわけではありません。特に土地を相続した場合、相続税の払い過ぎを生じている可能性が高いです。

地方の税理士に依頼するなど、不動産知識に乏しい人に依頼すると特に起こりやすいですが、「本来であれば大幅に価値を低くして計算できる土地に対して、間違った計算方法」で評価額を出してしまうことがよくあります。その結果、相続税が無駄に高くなってしまいます。

土地の評価は不動産鑑定士という資格があるほど難しいです。そこで専門の税理士へ依頼して調べなおしてもらえば、高確率で相続税還付が可能です。

対象の人が死亡して5年10ヶ月以内であれば、払い過ぎた相続税を取り戻すことができます。これが相続税還付です。

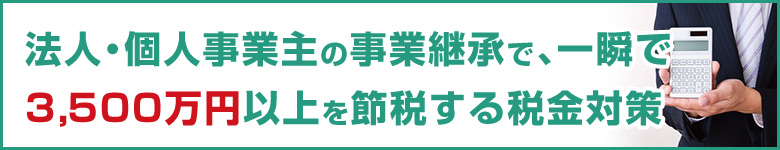

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。