ビジネスを動かす人としては、会社経営者以外にも個人事業主が存在します。自営業・フリーランスとして活躍し、自ら収入を得ている人がこれに該当します。

これら個人事業主が事業用資産を子供や孫などの親族に渡す場合、どのような手続きが必要になるのでしょうか。また、節税によって無駄な税金を抑えるためにはどのようにすればいいのでしょうか。

法人だと非常に多くの節税対策を取ることができます。しかし、個人事業主だと行えることが限られますし、さらには法人よりも必要な手続きが多くなります。そのため、事前に何をすればいいのか理解しなければいけません。

そこで、個人事業主・フリーランスなどの自営業者が行うべき相続・生前贈与の対策について解説していきます。

もくじ

相続発生での事業承継でなく、生前贈与でないといけない

大前提として、個人事業主・フリーランスの事業承継は生きているうちにしなければいけません。会社経営者であれば相続(死亡)による事業承継でも問題ないものの、自営業だと生前贈与しなければ不都合なことが多くなるのです。

まず、個人が死亡するとその時点で資産が凍結されます。遺産分割が決定されるまで銀行からお金を引き出すことができないため、当然ながら得意先への支払いは滞ることになります。

後継者が立て替え払いをしてもいいですが、支払いが高額だとビジネスの継続が難しくなります。また自動引き落としの場合だと、どの取引先へ支払えばいいのか不明なので漏れが出てきます。こうして、ビジネスがとん挫するようになります。

個人事業主にとって、相続による事業承継という選択肢はあり得ません。必ず早めに生前贈与する必要があり、そうしなければビジネスが破綻する確率が高くなります。そのため特別な理由がない限り、ほとんどの自営業が生前贈与します。

事業用資産(棚卸資産)や固定資産(減価償却資産)にも相続税・贈与税

また自営業だと、事業用資産(ビジネス口座)や固定資産があるとはいっても個人の所有物には変わりがありません。そのため、こうしたものに対してすべて税金を課せられるようになります。

事業用口座には当然ながら、ビジネスで必要なお金が貯まっています。また固定資産としては、不動産に限らず高額な機器類も存在します。さらにいうと、棚卸資産(在庫)も個人所有になります。こうしたものを含め、すべて相続税・贈与税の対象になります。

個人の所有物については、不動産や動産(棚卸資産)を含め税金を課せられるようになります。減価償却中の固定資産も当然ながらこの中に含めます。そのため、個人事業主が親族へ事業承継する場合は意外と高額な税金を支払わなければいけないケースが多くなります。

法人であれば、株式の価値だけで算出するので贈与税を大幅に軽減でき、特に大きな問題はありません。一方の自営業だと、事業用資産が大きいと早めに贈与税対策をしておかなければ大変なことになるのです。

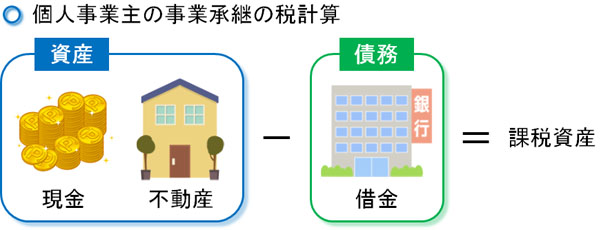

資産(現金・売掛金など)と債務(借入金)の差で贈与税額を計算する

なお、実際に事業承継するときの贈与税はどのように計算すればいいのでしょうか。現金・売掛金に限らず、固定資産(不動産や棚卸資産)などを含めた資産に対して税金を課せられることになりますが、ビジネスを動かしている自営業者だと銀行融資などによる債務(借入金)を保有していることがあります。

こうした借金については、当然ながら相続税・贈与税の対象ではありません。債務は他人のものであり、事業主本人の保有物ではないからです。

そのため、「資産から債務(借入金)を差し引いた後に残ったもの」に対して、贈与税の金額を算出するようになります。

単純に資産の全額に課税されるわけではないことに注意しましょう。そのため借金が多く、あまり儲かっていない事業主なら贈与税は非常に少なくなります。しかし、それなりに資産が多い場合はかなりの税額になると考えましょう。

最も一般的な節税手法は贈与税の非課税枠

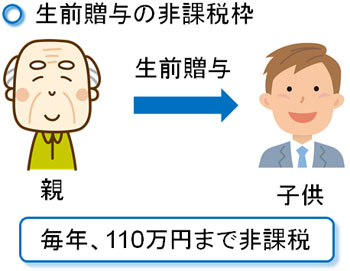

それでは、実際にどのようにして節税対策を練ればいいのでしょうか。個人事業主が事業承継を行うとき、最も一般的な手法が生前贈与です。

生前贈与については、毎年110万円までなら非課税枠があります。つまり、税金ゼロで資産を移動できるようになっています。

この枠を活用し、事業用資産を毎年少しずつ移動させていくのが最も一般的な事業承継の方法になります。子供名義の事業用口座を開設させ、そこへ少しずつ贈与していくのです。例えば5年間あれば、「110万円 × 5年 = 550万円」を無税で渡すことができます。

ただ、中にはそれよりも資産金額が多いケースもあります。その場合、110万円を多少は超えてもいいので徐々に贈与するといいです。相続税・贈与税は累進課税になっており、贈与金額が大きいほど税率も高額になります。そのため、少しずつの贈与なら税率を抑えられるようになっています。

いずれにしても個人事業主・フリーランスの場合、一気に贈与するのではなく徐々にお金を移していくのが鉄則となります。

不動産(土地・建物)は使用賃借にする

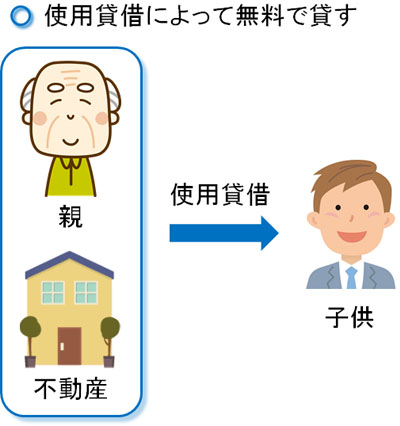

また、人によっては自宅兼店舗であったり、オフィスを構えていたりすることがあります。この場合、不動産についても譲渡してしまうと非常に高額な贈与税が発生するようになります。

これを防ぐため、事業用資金や動産(棚卸資産・在庫)などについては事前に親子間で譲渡すればいいものの、金額が高額となる不動産については親子で贈与せず、親が保有し続けるようにするといいです。

このとき通常の賃貸契約とは異なり、無料で貸し付ける使用貸借という方法もあります。親子で事業承継する場合などであれば、後継者から賃料を取っても意味がありません。そこで不動産は親が保有し続け、後継者となる子供や孫に無料で貸すのです。

こうすれば、贈与税なしに事業を続けられるようになります。また、建物のリフォーム代や固定資産税などは経費として計上できるようになります。

しかし、使用貸借を利用するにしても相続税・贈与税の支払いを先延ばしにしているにすぎません。そのため、いつかはどこかの時点で必ず不動産相続による税金支払いが発生するようになります。

親の死亡のときに相続してもいいですが、遺産分割などによって不動産を親族で分けることになると、ビジネスの継続が難しくなります。そこで税額を考慮しながら、相続で引き継ぐのがいいのか、タイミングをみて生前贈与するのがいいのか考えるようにしましょう。

小規模宅地等の特例による優遇税制

ただ、相続の場合だと特例として優遇税制を使うことができます。そのため、不動産については生前贈与ではなく相続のほうが有利となりやすいです。遺産分割で事業用の不動産を分けられてしまうと微妙なので遺言などを残しておく必要はありますが、相続だと税金を大幅に少なくできます。

個人事業主の相続だと、小規模宅地等の特例を受けられるようになります。この特例だと、事業用の土地については400m2まで最大80%が減額されます。

建物ではなく、あくまでも土地に対する減税措置となります。小規模宅地等の特例は通常、一般住宅を相続する場面で用いられます。ただ、個人事業主の場合だと事業用の土地についても優遇税制を受け取れるようになっています。

参考までに、小規模宅地等の特例が適用となるのは以下の土地です。

- 特定居住用宅地:住宅として使っていた土地

- 特定事業用宅地:事業で使っていた土地

- 貸付事業用宅地:賃貸していた土地

このように、事業で活用していた土地も対象です。そのため土地を保有する自営業については、相続によって土地を引き継いだほうが節税面では有利になりやすいです。

減価償却資産などへの事業承継税制での優遇税制もある

また個人事業主の相続では、固定資産(減価償却資産)に対する優遇税制を利用することも可能になっています。

ビジネスをするときは固定資産を取得することがあります。不動産であったり、事業用の機器だったりします。本当はプライベート利用が多いものの、「事業用の車」ということにして取得した車も減価償却資産の対象になります。

こうした事業用の減価償却資産については、納税猶予が特例で認められています。これを個人版事業承継税制といいます。また個人版事業承継税制では、固定資産に限らず対象が広いです。現金は無理ですが、例えば以下のようなものが対象です。

- 土地・建物:土地は400m2、建物は800m2まで

- 機械・器具備品:工作機械・パワーショベル・ガソリン給油機・冷蔵庫・診療機器など

- 車両・運搬具

- 生物:乳牛、果樹など

- 無形償却資産:特許権等など

こうして引き継いだ後、減価償却費を計上していきます。

ちなみに相続税だけでなく、生前贈与による贈与税も今回の対象になります。デメリットとして、「小規模宅地等の特例」と並行して利用できません。一方だけを利用できるため、税金金額を考慮しながらどちらが得になるのかを考えながら選択するといいです。

法人化で減税メリットを得てもいい

このように個人事業主のままで事業承継をするとき、さまざまな節税対策ができるものの、法人化によって税金を抑えても問題ありません。

個人とは異なり、会社にすればそれだけで大幅な節税対策を実現できるようになります。これは、相続や生前贈与でも同じです。

会社だと相続税・贈与税は株価で算出します。どれだけ会社が資産を保有していたとしても、株価だけを見ればいいため、株価の引き下げ対策をしたあとに後継者へ譲渡すれば格安で会社を譲れます。そのため個人事業主よりも、法人のほうが圧倒的に相続税・贈与税を低くできます。

一般的に月50万円以上の利益がある場合、会社の維持費を考えても法人化メリットが大きいです。そのため、個人事業主・フリーランスとしてある程度の収益を出せる場合は早めに法人化して事業承継の対策を練ったほうが得策だといえます。

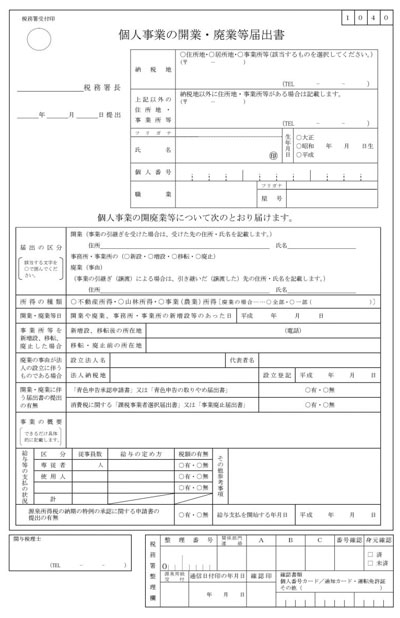

親子の事業承継で発生する廃業届・開業届の手続き

節税対策については、こうした手法があることを理解したうえで相続・生前贈与をするといいです。ただ、実際の事業承継の手続きとしては何があるのでしょうか。これについては、必ず発生するのが廃業届と開業届の提出です。

個人事業主・フリーランスとして事業を始めるとき、全員が税務署で改行届を提出します。ただ、事業承継では親族へ譲ると同時に親は引退することになります。そのため、廃業届を出さなければいけません。

一方で親族が引き継ぐ場合、子供や孫や同時に開業届を提出します。個人事業主の事業承継というのは、「親が廃業し、子供が同じ屋号で開業する」ことの届出が必要になるのです。そのため、税務署へ出向いて以下の書類を入手する必要があります。

廃業届と開業届は同じ書類ですが、事業承継のときはそれぞれ記載する必要があります。どのように記載するのかについては税務署の職員に聞きながら行えば問題ありません。

取引先へ連絡し、契約書の見直しが必要

同時に取引先へ連絡し、契約書を交わしている場合は見直しするようにしましょう。

法人であれば社長を交代させるだけで問題ないですが、個人事業主だと前述の通り廃業届・開業届を提出することになります。ビジネスの対象者が明確に変わるため、契約書の見直しをしなければ「契約していない状態でビジネスを継続する」ことになります。

これは、社員やアルバイトについても同様です。雇用者が変わるため、雇用契約書を結び直さなければいけません。

それと同時に労働条件に関する書類であったり、雇用保険だったりするものについても見直す必要があります。あらゆる契約が無効になるため、最初からやり直す必要が出てくるようになるのです。法人に比べて、個人事業主が事業承継する場面では行うべき煩雑な手続きが増えてしまいます。

借入金の債務引受について銀行と事前に掛け合うべき

このときの手続きとしては、債務も存在します。多くの自営業が銀行融資によって借金をしているため、このときの借入金の債務引受(借金を後継者に移すこと)も早めに対処しなければいけません。

当然ながら、事業承継して借入金が減ることはありません。後継者が返済していく必要があります。

そこで、後継者が事業用口座を作った後に借入金を移動させる手続きを取るようにしましょう。銀行によって対応は異なりますが、「親の債務をすべて一括返済し、同額を後継者が借入する」などができる場合、手続きを進めるといいです。

ただ銀行によっては、一括返済を受け付けてくれなかったり、一括返済でペナルティを課していたりすることもあります。その場合、どのように銀行融資による借金を取り扱うのか事前に考えなければいけません。

消費税は生前贈与だと有利になる

ちなみに、消費税については生前贈与だと有利になります。「相続だと銀行口座が凍結される」などの問題に限らず、生前贈与では節税面でも意味が大きいのです。

売上が1,000万円以下の個人事業主については、消費税を課税されません。そうした自営業なら、消費税について気にする必要はありません。ただ、仕入れがない個人事業主以外だと年間の売上が1,000万円を超えるのが普通であり、その場合だと消費税の納税義務があります。

このとき生前贈与だと、前述の通り廃業届・開業届を提出することになります。まったく別の事業者が運営することになるため、たとえ売上1,000万円を超えたとしても2年間は消費税の支払いが免れるようになります。

消費税を納めるかどうかについては、「2年前の課税売上が1,000万円を超えているかどうか」で判断します。そのため開業届を出した年や次年度については確実に消費税の納税義務がなく、その分だけ節税できるようになります。

・相続だと消費税の支払い義務が発生する

ただ、これが相続だと廃業届・開業届を出すことは同じであるものの、消費税の課税売上についても後継者が引き継ぐことになります。

つまり、被相続人(死亡した親)が課税売上1,000万円を超えている状態で事業を引き継いだ場合、たとえ開業届によって新規でスタートさせたとしても初年度から消費税の支払い義務を負うことになってしまいます。

本来、開業届は新規開業と同じなのでどれだけ売上が大きくても2年間は消費税ゼロにならなければいけません。しかし相続の場合は例外的に「事業が引き続き継続しているもの」となって高額な消費税の支払い義務が発生するようになるのです。

個人事業主にとって、相続ではなく生前贈与で事業承継をするべきなのは消費税の面でも大きいといえます。

自営業が行うべき事業承継の正しい方法を理解する

どのようにして個人事業主・フリーランスが事業承継をすればいいのかについて解説してきました。世の中には自らビジネスを動かす自営業も多いため、どのように親子間でビジネスを移せばいいのか方法を学んでおく必要があります。

事業用資産とはいっても、個人の所有物です。そのまま子供や孫などの後継者へ譲渡すると、高額な贈与税を課せられるようになってしまいます。そのため事前に節税対策を練るようにしましょう。

さらに、株価対策をした後に代表者を変えれば事業承継が完了する法人とは異なり、個人事業主だと税務署への届出が必要だったり、契約書の見直しをしなければいけなかったりします。

こうした手続きが発生するため、個人事業主が生前贈与で事業承継するときは早めの対策が必要になります。自営業が事業承継するとき、事前に何をするべきなのか理解したうえで相続税・贈与税の対策をしましょう。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。