はじめまして。株式会社ファレッジグローバルの深井良祐と申します。今回、当サイト「事業承継節税ナビ」にお越しいただきありがとうございます。当サイトは、事業承継をメインに情報を提供しています。

事業承継をするとき、事前に何も対策を講じないと高額な贈与税・相続税を課せられるようになります。

法人や個人事業主は事業価値が高額になりやすく、そこまで儲かっていなくても「事業価値が1~2億円以上」なのは普通です。そのため高額な納税が発生しますが、これは必ず避けなければいけません。

そのためには、依頼する専門家を正しく見極める必要があります。

私も過去に親族での事業承継を身近に体験し、苦い経験をしたからこそこうしたことがいえます。また、これは私が法人で事業承継の事業を立ち上げている理由にも通じます。

もくじ

祖母が認知症を発症し、事業承継できなくなる

人はいつか死を迎えます。そのため必ず相続が発生するようになりますが、実際のところ死亡して慌てて相続税の申告をしたり、遺産分割したりする人が大多数なのではないかと思います。

これは私の家も同様であり、以前に祖母(おばあさん)が認知症を発症したことがあります。しかもアルツハイマー型認知症ではなく、脳梗塞による認知症であり、一気に病状が悪化して数日のうちに話すことすらできない状態になってしまいました。

以下が当時の状況であり、家族で施設(特別養護老人ホーム)へお見舞いに行ったときの様子です。

ただ、そこからいろんな問題が発生するようになりました。まず、銀行口座を含めあらゆる資産が事実上の凍結になりました。本人でなければお金の引き出しができませんし、定期預金の解約もできません。

また祖母は不動産経営もしており、事業主として不動産を所有していました。しかし認知症の発症によって、不動産経営の事業承継ができなくなるのは当然として、賃貸に出して入居者と契約することさえできなくなりました。

事前に事業承継の対策を講じておけば、こうした面倒な事態は起こっていませんでした。しかし、事前に何も対策していなかったために大変な事態に巻き込まれてしまったわけです。

依頼する専門家によって税金がまったく異なる

その後、祖母が死亡しました。このとき事業承継が重要だと理解したため、相続と同時に事業承継することにしました。具体的には、「祖父(おじいさん)が代表の会社」を私の兄に引き継がせる段取りを開始しました。

私の実家は岡山のため、このときは地元の税理士を見つけることにしました。相続の発生(おばあさんの死亡)で相続税の申告が必要なため、税理士へ依頼し、一緒に事業承継の件もお願いしたのです。

そうしたとき、「祖母の相続が大変」ということを東京に住んでいる知り合いに何気なく話すと、「かなり有能な東京の専門家を知っているけど紹介しようか? 事業承継での税金とか、かなり低くなるよ」と言われました。

そこで、岡山からかなり離れているものの、ひとまず東京の税理士に話を聞いてみることにしました。

そうしてメールなどで書類を事前に送り、岡山の税理士で算出してもらった相続税や事業承継での税額について話をすると、「一瞬で税金を減らせますよ」と言われました。

そこで東京の専門家へ正式に依頼すると、最初に依頼した税理士よりも、事業承継で必要だった贈与税・相続税を結果的に4,562万円も削減できたのです。祖父については非上場株式を含め、それなりに財産があったものの、数年ほどかけて事業承継をすることで、贈与税・相続税をほぼゼロに抑えられるようになったわけです。

祖母(おばあさん)のときも同様に、事前対策を講じておけば相続税は大幅に削減できていましたが、今さらこれを嘆いても仕方ありません。ただ、祖父については事業承継での節税に強い専門家に頼ることで生前対策を行い、ほぼ無税にまで対策を講じることができました。

私の家族の場合、親族間の争いは特にありませんでした。ただ、親族が会社経営をしていて事業価値が非常に高額になっており、このときの税金対策が大変だったというわけです。

このような経験をしたため、「私と同じように相続で困っている人は多いのでは」と考え、事業承継で大変な思いをしている人を助ける事業をスタートさせました。具体的には「事業承継に大きな強みをもち、トップクラスの知識やスキルを有する専門家」を紹介するサービスを始めることにしました。

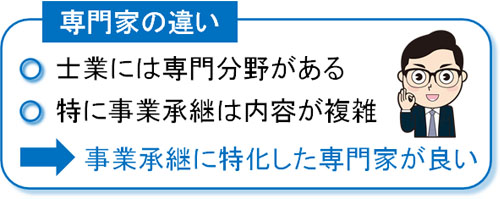

税理士や司法書士にも専門性がある

そのためあなたについても、事業承継の場面が発生したときは、本物の専門家に依頼しなければいけません。

専門家というと、どのような質問であっても問題なく答えてくれるように思えてしまいます。ただ、税理士や司法書士であっても専門分野があり、事業承継のときは「事業承継に特化した専門家」に依頼しなければいけません。

これは、医師を思い浮かべれば分かりやすいです。医師は内科、外科、小児科、精神科、皮膚科、眼科など細かく専門分野が分かれています。

医師には専門領域があり、特定の医療分野に特化しているからこそ深い知識や技術を提供できるのです。

同じように税理士などの士業も専門があります。「何でもできる」という税理士や司法書士ほど能力は低く、特に事業承継のような非常に専門性の高い領域の場合、事業承継に特化した専門家が最適です。

そうしたとき、事業承継に特化していない専門家に依頼すると正しく節税できず、無駄に高額な贈与税・相続税を支払う事態に陥ってしまいます。

依頼する専門家を検討するとき、その人が事業承継に大きな強みをもっているかどうかは非常に重要なのです。

事業承継対策は種類が多く、会社ごとにやり方が異なる

それでは、事業承継に特化していない専門家へ依頼すれば、どのような結果になるのでしょうか。これについて、単純に贈与税・相続税の金額が大幅に増えてしまいます。

例えば事業承継であれば、法人なら以下のような方法が存在します。

- 株価引き下げの対策:役員退職金、法人保険など

- 事業承継税制の活用

- ホールディングス化での節税

また、これが親族外承継であったり、個人事業主の事業引き継ぎであったりする場合、また違ったやり方を検討しなければいけません。しかし事業承継に特化しておらず知識の乏しい専門家の場合、こうしたあらゆるやり方を理解していないため、結果として大きな損をしてしまうのです。

事業承継の方法は無数に存在します。その中から正しい方法を選択し、最適な節税法を選択しつつ、さらには親族間のトラブルがないように配慮しなければいけません。

地方の専門家だと税金が高額になる

なお、事業承継の専門家選びでよくある間違いとして「地元の税理士に依頼する」などがあります。あなたの家の近くに住んでいる専門家へお願いするのです。

確かに、近くにいる専門家であれば安心できます。いつでもすぐに会って面談できるからです。ただ、あなたの近くに住んでいる専門家が本当に事業承継に詳しく、相続分野の節税知識に精通しているかどうかは不明です。

そのため、東京など都市部で活躍している本物の専門家へ依頼する必要があります。事業承継対策といっても何度も面談する意味はなく、多くても一回だけで十分です。その後はメールや郵送でのやり取りになります。

また場合によっては面談なしで、メールや電話、テレビ電話(ZOOMなど)だけで完結するケースも多いです。

さらに事業承継に強い専門家であれば、一瞬にして3000万円以上の節税効果を生み出せるのは当然なので、あなたが東京から遠く離れた地方に住んでいたとしても確実に得をします。事業承継において、「家の近くにいる専門家へ頼みたい」と考える人ほど失敗しやすいのは、当然ながら理由があるのです。

そこで当サイトでは、事業承継に強みをもつ東京の専門家を全国対応で紹介しています。本物の専門家に依頼するからこそ、適切な事業承継が可能になると考えましょう。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。