会社を後継者に譲るとき、重要になるのが事業承継です。中小企業の場合、儲かっている会社であるほど株価が非常に高くなってしまい、何も対策をしていないとうまく引き継ぐことができなくなります。

そうしたとき自社株引き下げなどの株価対策を行い、事前に事業承継しやすくしておく必要があります。

このとき中小企業が実施できる自社株引き下げ対策として、オペレーティングリースがあります。非常に高額な費用を注入し、大きな損失を計上できる方法がオペレーティングリースです。そのため、相続税や贈与税対策の事業承継で多くの経営者が実施しています。

そこで、どのように考えてオペレーティングリースを活用して相続・生前贈与対策を実現すればいいのか解説していきます。

もくじ

飛行機、船舶、コンテナへ投資するオペレーティングリース

多くの富裕層は節税のためにオペレーティングリースを実施します。なぜ、こうしたオペレーティングリースを行うかというと、非常に大きな費用を損金として計上できるからです。

このとき、数千万円や数億円レベルの投資をすることで一気に利益を消す手法がオペレーティングリースになります。数十億円レベルの節税であっても可能です。オペレーティングリースの投資先は決まっており、以下の3つです。

- 飛行機

- 船舶(タンカー)

- 海上コンテナ

これらはどれも高額な買い物になります。飛行機は中型機で150億円ほどですし、船舶の中でもタンカーなどの貨物船では100億円レベルになります。海上コンテナも複数個を購入すれば高額になります。

そこで、これらを実際に購入して航空会社や海運会社へリースとして貸し出すようにします。

なぜ、航空会社や海運会社が商品をリースするかというと、飛行機やタンカーなどは非常に高額だからです。すべて自前で用意するのは無理なので、他からリースします。

そうしてリース期間が満了したら、航空会社・海運会社はリース先から飛行機やタンカー、海上コンテナを中古品として買い取ります。中古品だと値段が非常に安くなっており、さらにはメンテナンスをしていれば今後何年も利用できるので買ったほうが得なのです。

こうした「航空会社・海運会社がリースを活用し、最後に買取を行う」という世の中で一般的に行われている手法を利用し、節税商品としたものがオペレーティングリースになります。

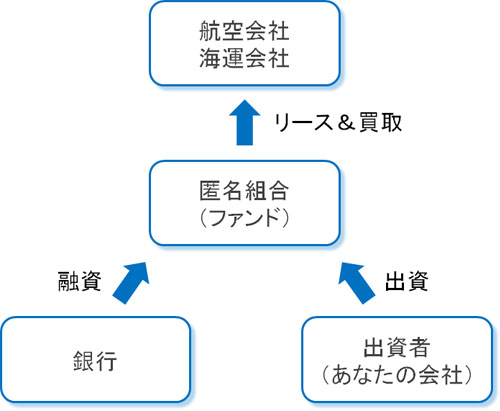

相続税対策・贈与税対策での匿名組合(ファンド)の仕組み

オペレーティングリースでは高額な設備投資を行うことは理解できました。それではオペレーティングリースで相続税や贈与税の対策を練るとき、どのような仕組みによって税金を抑えるのでしょうか。

これについては、オペレーティングリースでは以下のようになっています。

1. 匿名組合(ファンド)を構築する

必ず行うこととして、匿名組合を作ることがあります。要はファンドのことであり、出資を受けるための受け皿だと考えればいいです。

2. 出資者(投資家)を集める

次に投資家を募ります。出資者というのは、節税したい会社のことです。単純に利益の出ている会社があったり、事業承継したい会社だったりします。

3. 銀行融資を受ける

また、オペレーティングリースでは必ず銀行融資を受けます。出資者からのお金は20~30%に抑え、残りを銀行からの借入に頼るようにするのです。

4. 商品を購入し、リース&売却する

こうして資金調達をしたあと、実際に対象の商品を購入してリースn出します。リース期間が満了したら、リース先にリース商品の買取をしてもらいます。

オペレーティングリースの仕組みは非常に複雑のように感じます。ただ、実際のところ「お金を借りて商品を購入し、その商品を使ってリース事業をする」だけになります。そのため、意外とシンプルな事業形態です。

リース商品については、リース先の会社が存在する限りほぼ確実に中古品として購入してくれます。リースのときは買取前提で話を進めるため、リース製品の売却後にお金が戻ってくる仕組みになっています。

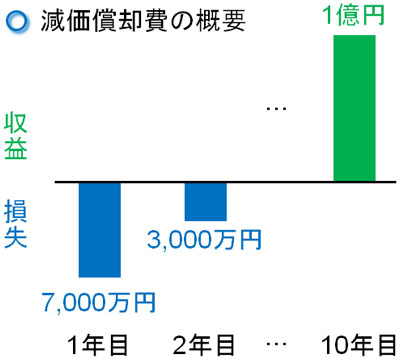

初年度の減価償却費が高いレバレッジドリース

なぜ富裕層の多くが相続対策にオペレーティングリースを利用するかというと、高額なお金を初年度に損金化できるからです。商品によって異なりますが、50~70%ほどの減価償却費を計上できるようになっています。

例えば1億円のオペレーティングリースを実施する場合、減価償却費70%だと1年目に7,000万円を計上し、2年目に3,000万円の減価償却費が発生します。

もし、リース契約の期間が10年なのであれば、10年後に1億円が返ってくるようになります。単純な利益の繰り延べがオペレーティングリースだと考えるようにしましょう。

ただ、通常の設備投資で固定資産を得たとしても「耐用年数に応じて減価償却しなければいけない」と決められています。例えば、航空機であれば以下のような耐用年数です。

- 最大離陸重量が130トンを超える:耐用年数10年

- 最大離陸重量が5.7トン超、130トン以下:耐用年数8年

- 最大離陸重量が5.7トン以下:耐用年数5年

ただオペレーティングリースでは、匿名組合で初年度に大きな減価償却費が発生します。定率法(初年度に大きな減価償却費が発生する計算方法)で減価償却費を算出しますが、リース料金による収益よりも減価償却費のほうが高額になります。

しかも、このときは銀行融資によって飛行機やタンカーなどを購入しているため、投資家が出資している金額よりもはるかに大きな減価償却費が発生します。このときの損失は出資者にも反映されるため、結果として初年度に大きな減価償却費を計上できるようになっているのです。

銀行融資でのレバレッジ(てこ)を利用するため、オペレーティングリースはレバレッジドリースとも呼ばれています。これが、オペレーティングリース(レバレッジドリース)で大きな利益を消すことができる理由です。

オペレーティングリースで相続税評価額を下げる

儲かっている会社だと、非上場企業であっても自社株の評価額が非常に高くなっています。経営者の能力が高いのは非常に優れているものの、会社を子供・孫や他の第三者へ引き継がせることを考えたとき、株価(相続税評価額)が高すぎて引き継げないのです。

そこで、自社株対策として株価の引き下げを行うのが一般的です。この方法の一つがオペレーティングリースになるのです。中小企業のオーナー社長が事業承継をするとき、株価の計算では主に以下の2つで考えます。

- 類似業種比準方式

- 純資産価額方式

自社株を計算する場合、「類似業種比準方式を選択する」「純資産価額方式を選択する」「類似業種比準方式と純資産価額方式を混ぜて使う」の3つがあります。

それでは、オペレーティングリースを実施することでどうなるのかを確認していきます。

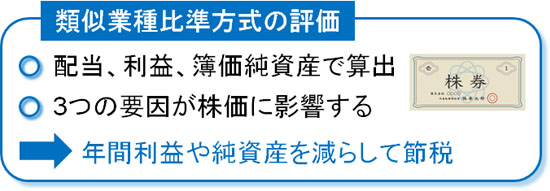

類似業種比準方式だと確実に評価が下がる

「非上場企業であっても、仮に上場した場合の株価はどうなるのか」を基準に株価を算出する方法を類似業種比準方式といいます。

稼いでいる会社であれば配当を出し、利益が大きく、純資産も高くなります。そのため、配当が多かったり年間利益が大きかったりすると、その分だけ株価が高くなります。つまり、配当や利益、純資産の3要素が大きいほど自社株の相続税評価額が上昇します。

そこでオペレーティングリースを実施すれば、初年度の減価償却費が非常に高額になるため、数十億円レベルで節税することができます。年間利益が圧縮されるため、その分だけ自社株の評価が下がるようになるのです。

稼いでいる会社ほど事業承継は大変になりますが、オペレーティングリースによって大きな損失を計上すれば問題なく相続税評価額を低く設定できるようになります。

純資産価額方式の相続税評価額を理解する

一方で純資産価額方式という方法も存在します。この方法では、会社の純資産を基準に株価を決定します。

もっと正確にいうと、「会社を清算したときに株主に分配される金額」で自社株の価値を算出します。そのため内部留保が多かったり、評価額の高い不動産・有価証券をもっていたりする場合、株価が高くなります。

例えば純資産1億円の会社であれば、単純に考えると株価は1億円です。

純資産が株価の評価になることから、黒字企業で内部留保が多い場合、相続や生前贈与のときに一時的な赤字を作れば自社株評価を低くできることが分かります。オペレーティングリースは高額なお金が出ていき、数年後にほぼ同額が戻ってくる節税スキームになります。そこで、数年間だけ大きな赤字を構築するのです。

ただ匿名組合(ファンド)に出資すると、資産の部に有価証券として計上されることになります。つまり、オペレーティングリースは株式を購入したのと同じように扱われます。そのため、純資産価額方式では「匿名組合に出資したときの有価証券の相続税評価額」を入れて計算しなければいけません。

匿名組合が保有しているのは、飛行機や船舶(タンカー)、コンテナなどの物です。このとき、「中古市場での時価」で匿名組合の有価証券の金額(相続税評価額)を決定します。新品ではなく、中古品での金額で相続税評価額を考えるのです。

例えばコンテナであれば、中古品だと新品の15~30%で売るのが基本になっています。そのためお金を出した金額よりも有価証券の評価額を低くでき、問題なく自社株の評価を下げることができます。実際にはもっと複雑な計算が必要であるものの、いずれにしても株価対策でオペレーティングリースは有効です。

リース期間の年数や金額を種類ごとに比較する

それでは、実際にオペレーティングリースを実施するにしても、それぞれの投資商品によってどのような違いがあるのでしょうか。これについては、以下のようになっています。

| 飛行機 | 船舶 | コンテナ | |

| 最低出資金 | 3,000万円 | 3,000万円 | 1,000万円 |

| 初年度の償却率 | 50~70% | 50%前後 | 70%前後 |

| リース期間 | 7~10年 | 7~10年 | 7年 |

それぞれについて確認していきます。

・航空機リース

オペレーティングリースで最も一般的な手法が飛行機への投資です。飛行機の場合、リース期間は7~10年です。これについては、節税プランによって違います。

飛行機の場合、初年度の減価償却費は50~70%です。そのため、できるだけ高い減価償却費を実現できるプランを選ぶといいです。

投資金額は3,000万円以上ですが、数十億円レベルの投資にも対応できるのが航空機リースです。そのため、儲かっている会社に優れた節税スキームとなっています。

・船舶(タンカー)

タンカーに投資する手法は歴史が古く、船舶でのオペレーティングリースも広く行われています。タンカーや大型貨物船に投資をする節税スキームになります。

飛行機と同じく、リース期間は7~10年です。ただ、減価償却費は初年度50%前後と数字が悪くなっています。

最低出資額は3,000万円であり、数億円レベルの節税であっても可能です。航空機リースは人気のため、既に埋まっていることがあります。そうした場合、タンカーオペレーティングで相続税対策を練るといいです。

・海上コンテナ

ただ、飛行機やタンカーは最低出資額が大きく、儲かっている中小企業や大企業でなければ実施できません。そうしたとき、最低出資額1,000万円と手軽に実施できるレバレッジドリースが海上輸送用コンテナへの出資です。

飛行機やタンカーほどのお金は出せないが、オペレーティングリースによる税金対策を検討したい人に向いています。

初年度の減価償却費は70%ほどと優れています。また、リース期間は7年と短く設定されているのもメリットです。特に技術革新のある製品ではなく、中古品の相場価格も安定しています。そのため、シミュレーション通りの売却益を得やすい投資商品になっています。

中途解約できず、相続税の節税では短いリース期間を選ぶべき

なお、こうしたレバレッジドリースではどの種類の商品でも共通点があり、第一に途中解約できません。

節税商品としては、払い込み期間にもよりますが中途解約できるのが一般的です。しかし、オペレーティングリースでは途中解約できないのです。そのため、7年契約であれば7年後にしかお金が返ってこないと考えるようにしましょう。

単なる利益の繰り延べであれば、契約期間が10年など長くても問題ありません。しかし、相続の場合は自社株の価値を下げて引き継ぐことさえできれば問題ないため、7~8年などリース期間が短い節税プランを選ぶようにしましょう。相続や生前贈与では、契約期間が短いほどいいのです。

・基本は生前贈与でオペレーティングリースを使う

また、オペレーティングリースのような「初年度だけ大きな減価償却費を発生できる節税スキーム」の場合、オペレーティングリースの実施と同時に後継者へ自社株を引き渡すのが一般的です。

相続は実際に死亡した時点で開始されるため、経営者死亡のタイミングを見定めてレバレッジドリースを実行に移すのは現実的ではありません。

そのため、事前に生前贈与するタイミングを見定めたうえでオペレーティングリースを行い、事業承継できるようにしましょう。その後、7~8年ほどで大きなお金が返ってくるようにするのです。

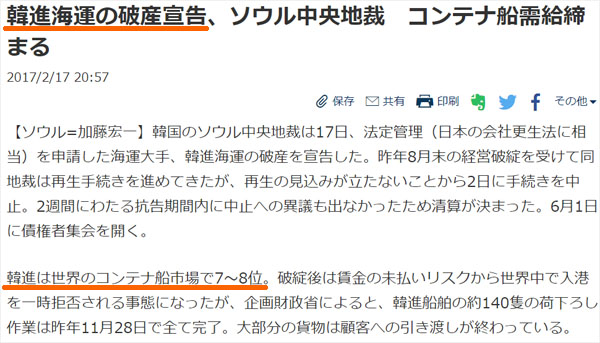

リース先会社の倒産が最大のリスク

それでは、オペレーティングリースを実施するうえでのリスクは何があるのでしょうか。これは、リース先の会社が倒産することです。

リース先の航空会社や海運会社が倒産してしまうと、リース代を得ることはできませんし、中古品として最後に売却することもできません。そのため、こうした経営破綻が一番のリスクであり、デメリットになります。

もちろん、航空会社や海運会社はどれも巨大企業であり、こうした会社へ貸し出すことになります。しかし、そうした大企業であっても経営破綻することはあります。例えば、以下は世界7位の海運会社が経営破綻し、清算した実例です。

ビジネスである以上、将来がどのようになるのかは分かりません。しかし、こうしたリスクはどうしても付きまとうようになるのです。

税金対策で株価を下げ、事業承継をスムーズに行う

一般的な利益の繰り延べに限らず、相続税・贈与税の税金対策でオペレーティングリースを実施する社長はたくさんいます。高額なお金を出すことにより、大きな損金を作れる手法がオペレーティングリースです。

ただ、レバレッジドリースを行うにしても、タイミングを間違えれば節税対策にならないケースがあります。また、オペレーティングリースでは資産が7~10年ほど凍結されるため、その間に中途解約などはできないことを理解しておきましょう。

さらには節税商品によって最低出資額は異なりますし、リース期間も違います。自社株の相続税評価額の算出方法をどうするのかによっても、株価対策でオペレーティングリースを行うときの節税効果が違うようになります。

これらを比較したうえでオペレーティングリースを行い、スムーズに後継者へ事業承継しましょう。大きな利益を消す手法がレバレッジドリースなので、うまく利用すれば相続税・贈与税を大幅に圧縮できます。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。