土地の中には、そのままの状態では大きな不備のある土地が存在します。要は、自由に建物を建てることができないのです。

こうした土地として「幅が4m未満の道路に接している土地」があります。このような土地の場合、新たに建物を建てるためには道路を拡張しなければいけません。これをセットバックといいます。

ただ道路を拡張させるためには、当然ながらその分だけ土地を捨てることになります。つまり、非常に利便性の悪い土地になります。こうした土地については、相続税のときに「セットバックさせなければいけない部分」について評価減が可能になります。

ただセットバックという言葉は一般的ではないですし、どのように考えて相続税評価額を算出すればいいのか分かりません。そこで、セットバックの考え方について解説していきます。

もくじ

2項道路で必要なセットバック

土地に建物を建てるとき、自由に建築できるわけではありません。事前に決まりがあり、ルールに従って建築する必要があります。

そうした決まりの中でも、道路については「幅員4m以上の道路に対して土地が接していなければいけない」というルールがあります。

ただ中には、幅員4m未満にも関わらず道路と指定されていることがあります。これを「みなし道路」と呼びますが、建築業界や不動産業界ではこうした道路を2項道路といいます。2項道路の場合、そのままの状態では幅員4m未満の道路であるため、新たに建物を建てることができません。

この状態を防ぐため、道路の幅が4mになるように自分の土地を減少させる必要があります。これをセットバックといいます。

将来、必ず道路工事が必要になるのが2項道路です。建物を建てる際に土地が無駄に減少するのは嫌ですが、そうしたルールになっているので従うしかありません。

元々の公道を広げることになりますが、このときは行政が何か援助してくれるわけではなく、あなたの土地を差し出すことになりますし、工事費用もあなたが負担することになります。そのため良いことは一つもないですが、法律ではそうなっていると理解しましょう。

中心線から必要分をセットバックする

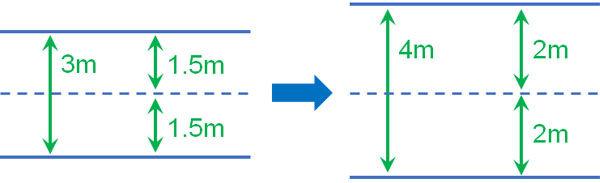

このとき、どのように考えてセットバックを行うようにするのでしょうか。これについては、中心線からの幅を考えるようにしましょう。

通常の道路だと、あなたの土地だけセットバックしなければいけないわけではありません。対面の家についても、セットバックしなければ新たに建築することができません。リフォームであれば問題ないものの、そのままの状態では建物を取り壊した後の建築ができないのです。

そのため双方がセットバックをする必要があり、このときは中心線から考えて「あなたの家がどれだけセットバックする必要があるのか」を考えます。

例えば、幅員3mの2項道路があるとします。これについては4mの道路にしなければいけません。そうしたときプラス1mだけ道路幅を大きくしなければいけませんが、中心線から考えてあなたの家は0.5m(50cm)だけセットバックすればいいことが分かります。

あなたの土地が0.5mだけセットバックし、対面の家についても0.5mのセットバックをすれば、合計で1mの道路幅増加となります。その結果、幅員4mの道路となって問題なく新たに建物を建てられるようになります。

このように既存の道路の中心線から考えて、どれだけのセットバックをすればいいのか考えるようにしましょう。

なお、あくまでも中心線から考えてセットバックするため、セットバック後は「溝が道路内に存在する」「電柱が道の中に残されている」など変な道路になることはよくあります。

対面が川やがけ地では一方的なセットバックになる

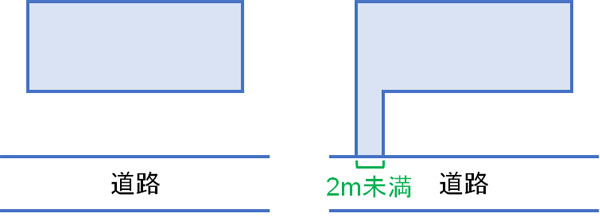

ただ、土地は必ずしも対面が住宅地となっているとは限りません。対面が川・水路やがけ地などになってることもあります。

例えば、以下のように水路が対面にあるのはそこまで珍しくありません。

例えば対面が水路だと、さすがに水路を埋めるわけにはいきません。この場合、一方的にあなたの土地について道路幅が4mになるようにセットバックする必要があります。

あなたの土地だけ無駄なセットバックが必要になることについて、不満に思うのは当然です。ただルールである以上、それに従わなければいけません。セットバックの分について、最初から土地がなかったものだと考える必要があります。

土地を相続するとき、無道路地ではなく評価減をする

それでは、実際に土地を相続するときはどのような相続税評価額になるのでしょうか。セットバックが必要な以上、当然ながら評価減をすることになりますが、評価の方法について理解しなければいけません。

新たに建物を建てられない土地としては、無道路地が有名です。その名の通り、道路に面していない土地のことを指します。以下のような土地の場合、無道路地の判定になります。

セットバックが必要な土地についても、同様に建築物を新たに作ることができません。ただ、「道路が幅員4m未満」であるだけであり、一応は間口は道路に面しています。そのため、無道路地という判定にはなりません。

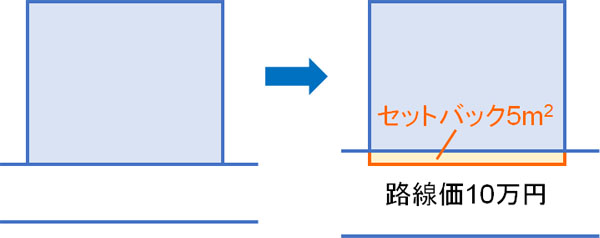

これについては、「セットバックが必要な部分について70%の評価額にする」ようにします。つまり、30%だけ減額します。

例えば、セットバックをする土地の面積が5m2だとします。仮に路線価が10万円の場合、セットバックの対象になる土地は「10万円(路線価) × 5m2 = 50万円」の価値があります。

この場合、70%の土地価格になるので「50万円(本来の土地価格) × 70% = 35万円」の評価になります。つまり、「50万円ー35万円=15万円」だけ 相続税評価額を減額できるようになります。土地の評価額からセットバック分について評価減すると考えましょう。

セットバック済みだと評価ゼロ

なお、中には既にセットバックが済んでいる土地があります。幅員4mを満たすため、既にセットバック工事が終わっているのです。こうした土地については、問題なく新たに建物を建てることができます。

そうしたセットバック済みの土地で公道と一緒になっている場合、セットバック部分の資産価値はゼロになります。不特定多数の人が通行できる以上、公道と同じだと判断できるからです。

2項道路については、どこかの時点で必ず工事をしなければいけません。そのため家の工事が必要になったとき、セットバックを解消すると相続のときに有利になることがあります。

そのままの状態でもセットバック部分の土地の評価額を3割減にできます。ただ、セットバック済みだとセットバック部分を評価ゼロにできるため、残りの土地は減少しますが、早めにセットバックを行うと相続税を少なくできます。

自宅の道路が狭い場合は土地の価値を下げられる

相続のとき、計算ミスが多発するものに土地の評価があります。相続と不動産の両方に精通している税理士でなければ、高確率で土地の評価額が高くなると考えましょう。

その一つがセットバックです。土地評価に慣れていない税理士であると、セットバックのことを見逃してしまい、路線価を活用してそのまま土地の評価額を算出することがあります。ただ、それだと無駄に相続税が高額になってしまいます。

そうしたとき「自宅前の道路が狭く、車の通行すら困難」という状況なのであれば、セットバックの適用地域となっていることがあります。この場合、土地の評価減が可能になります。

セットバックの考え方は一般的に馴染みがなく、税理士であっても見逃すことがあります。そのため土地の相続をする場合、自分の土地がどのような状況の土地なのかを理解したうえで、相続税評価額が正しく計算されているかどうかチェックするようにしましょう。

土地を相続しており、既に相続税の申告が終わった後は「相続税の還付」を考えましょう。実際のところ、ほとんどの人で相続税の計算ミスがあり、高額な税金を支払っているからです。

「相続税還付=土地評価の計算ミス」といえるほど、土地の評価方法は難しく、土地評価には何百もの計算方法があります。それをすべて試し、最も低い税額を採用しなければいけません。ただ相続と不動産の両方に精通している専門家は圧倒的に少なく、結果として高額な税金支払いが発生するようになります。

そうしたとき、「担当税理士があなたの土地に出向き、現地調査をしていない」というケースだと、ほぼ相続税の払い過ぎが発生していると考えましょう。また、「相続専門でない専門家へ依頼した」「地方の専門家を利用した」などのケースも高額な相続税還付が可能になります。

そこで、当サイトでは完全成果報酬にて相続税還付の手続きを代行してくれる専門家を紹介します。無料にて全国どこでも現地調査を行い、還付できなければ手数料の支払いはないため、リスクゼロにてお金(払いすぎた税金)を取り戻せるようになります。