土地の評価は難しく、税理士であっても非常に多くの人が土地の相続税評価額を間違えます。要は、本来よりも高く土地を評価してしまい、その分だけ税金(相続税)が高くなってしまうのです。

当然ながら、依頼する税理士が違えば納める相続税の金額が大きく異なるようになります。その中でも、特に間違いの起こりやすいのが土地の評価なのです。税額計算のミスには、土地の相続税評価額が大きく関与しています。

そうした土地評価の中でも、不整形地は大きく評価額を減額できます。ただ、どのようにして減額するのか理解していないと、税理士から出された資料について「無駄に相続税が高くなっていないか」を判断することができません。

また既に相続税を支払った人であっても、土地評価をやり直すことで還付を受けることが可能です。そこで、どのように考えて不整形地の相続をすればいいのか解説していきます。

もくじ

路線価だけで算出できない土地は多い

通常、土地の価格を計算するときは路線価を活用します。土地の価格を計算するため、国があらゆる道路に路線価を定めているのです。

路線価については簡単に調べることができます。実際にあなたの土地の路線価をみるには、国税庁の「路線価図・評価倍率表」の公式サイトへ飛びましょう。

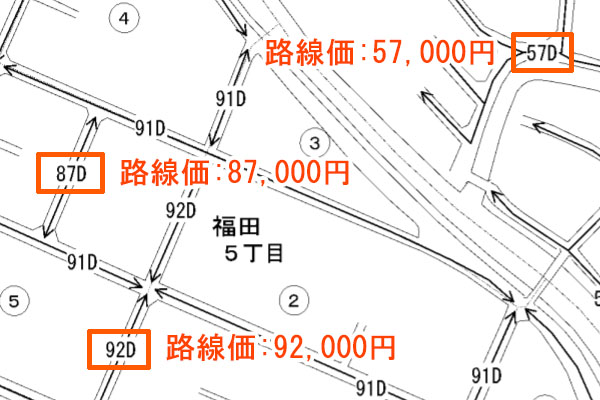

ここから、あなたが住んでいる都道府県や住所をクリックすることで、地図から路線価を確認できるようになります。地区や道路の大きさによって路線価は異なりますが、例えば以下のように明確な路線価が分かります。

例えば、路線価10万円で面積300m2の土地だと「10万円(路線価) × 300m2 = 3,000万円」が相続税評価額になります。

ただこれは、土地が正方形に近い形をしていることが前提です。実際のところ、土地は必ずしも正方形(または長方形)ではありません。形がいびつで使いにくい土地であることは頻繁にあります。

以下のように、土地の形が整っていないことはよくあるのです。

こうした土地を不整形地といいます。当然ながら正方形や長方形の土地に比べると、著しく利便性が落ちます。そのような不整形地を単純に路線価で算出することはできませんし、路線価だけを利用すると土地の評価額が非常に高くなります。

不整形地には種類がある

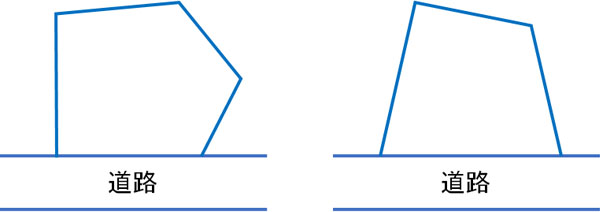

当然ながら、不整形地については相続税評価額を大きく減額できるようになっています。それでは、どのようなときに不整形地となるのでしょうか。

これについては、非常に多くのパターンがあります。分かりやすいのは、以下のように形がいびつな土地です。

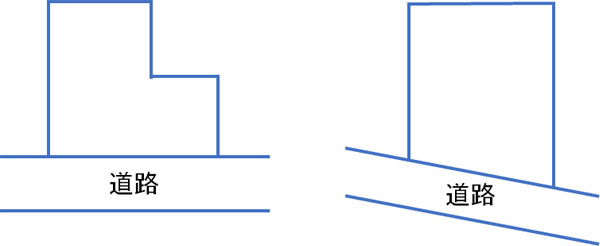

ただ、必ずしもこうした形が不整形地とは限りません。一見すると長方形のように見えたとしても、不整形地であることはよくあります。

例えば、以下のようなケースがこれに該当します。

こうした土地だと、やはり建物を建てるにしても不都合になりやすいです。そのため、正方形・長方形に近い形の土地に比べると土地価格が減るようになります。

かげ地割合(不整形地補正率)で土地の評価額を下げる

それでは、どれくらい土地の評価額を下げることができるのでしょうか。最大で40%の評価減が可能になる不整形地ですが、最初にかげ地割合を出す必要があります。

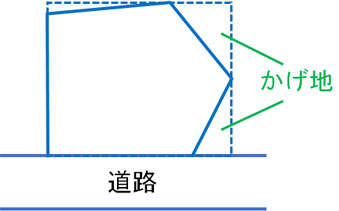

かげ地とは、「整形地に直したと仮定したとき、実際の土地以外の部分」を指します。以下がかげ地になります。

かげ地の割合がどれくらいなのかを計算し、そのうえで不整形地補正率を出します。

不整形地補正率については、対象の土地が「普通住宅地なのか、それともそれ以外(高度商業地区など)なのか」によって変わってきます。ただ計算は税理士に依頼すればいいですし、話を簡素化するためにここでは「普通住宅地での補正(土地評価額の減額)」で進めていきます。

このときかげ地割合については、かげ地面積から想定整形地の面積(整形地にしたと仮定したときの面積)で割るだけです。例えば、以下のような土地があるとします。

- 実際の土地の面積:150m2

- 想定整形地の面積:200m2

この場合、かげ地は「200m2 - 150m2 = 50m2」です。そのため、かげ地割合は「50m2(かげ地) ÷ 200m2 = 0.25(25%)」となります。

その後、実際の土地面積に対して減額をするため、補正率を確認します。不整形地補正率については既に表が存在しており、普通住宅地については以下のようになっています。

| かげ地割合 | 500m2未満 | 500m2~1,000m2未満 | 1,000m2以上 |

| 10%以上 | 0.98 | 0.99 | 0.99 |

| 15%以上 | 0.96 | 0.98 | 0.99 |

| 20%以上 | 0.94 | 0.97 | 0.98 |

| 25%以上 | 0.92 | 0.95 | 0.97 |

| 30%以上 | 0.90 | 0.93 | 0.96 |

| 35%以上 | 0.88 | 0.91 | 0.94 |

| 40%以上 | 0.85 | 0.88 | 0.92 |

| 45%以上 | 0.82 | 0.85 | 0.90 |

| 50%以上 | 0.79 | 0.82 | 0.87 |

| 55%以上 | 0.75 | 0.78 | 0.83 |

| 60%以上 | 0.70 | 0.73 | 0.78 |

| 65%以上 | 0.60 | 0.65 | 0.70 |

今回の場合、かげ地割合は25%であり、実際の土地の面積は150m2(500m2未満)です。そのため上記の表から、不整形地補正率は0.92だと分かります。そのため、路線価を活用した土地面積に対して8%の減額が可能になります。

例えば今回の土地について相続税評価額が1,500万円だった場合、不整形地補正率として0.92を掛けることでの減額が可能になります。このため、相続税評価額は以下のようになります。

- 1,500万円 × 0.92 = 1,380万円

かなりザックリとした考え方を記しましたが、このようにして不整形地について評価額の減額をしていきます。

なお普通住宅地ではなく、商業土地や工業土地だと減額できる割合(不整形地補正率)は少しだけ少なくなります。これは、そのように決められていると考えましょう。

不整形地の土地評価法はいくつもある

このようにして、かげ地割合を算出したうえで不整形地補正率を出し、その割合で相続税評価額を減額していきます。

ただ、不整形地についてはさらに重要な考え方があります。それは、「土地の評価方法が複数ある」という事実です。不整形地の土地計算について特定の方法だけで推し進めると、無駄に相続税が高くなる理由はここにあります。

税理士で「相続と不動産の両方に精通している人」は少ないため、土地の評価方法について一つの方法だけで計算している人は非常に多いです。その結果、税金が高くなってしまうのです。

土地の評価方法は無数に存在するからこそ、あらゆる方法で計算したうえで最も評価額が低くなるやり方を採用し、そうしたうえで税金の金額を確定させなければいけません。

このとき不整形地については、4つの計算方法が存在します。この4つの計算方法については国税庁が公式サイトで認めており、さらには「どれか一つの方法を採用すればいい(=最も低い土地評価額で申告すればいい)」となっています。

具体的にどうなっているのかについて確認していきます。

整形地として区分し、評価を減額する

実際には不整形地ではあるものの、区分したとき整形地になることがあります。そうしたとき、それぞれの土地を足し合わせて土地の評価額を算出します。その後、かげ地割合に応じて土地評価額を減額します。

例えば、以下のような土地になります。

不整形地ではあるものの、それぞれを区分すれば整形地(長方形の土地)になります。そこで、単純に「A + B + C」で面積を算出します。

その後、かげ地割合に応じて不整形地補正率を出し、不整形地として「A + B + C」の合計面積から不整形地による補正をしていきます。

間口から奥行を計算する

また、間口から奥行を計算する方法もあります。土地によっては、どこまでが奥行なのか不明なことが頻繁にあります。そうしたとき、「実際の土地面積に対して、間口で割ることで奥行を計算する」という方法が活用されます。

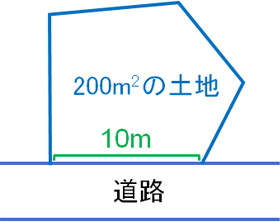

例えば、以下のような土地があるとします。

この場合、実際のところどの部分が奥行になるのか不明です。間口については10mと明確ですし、土地面積についても分かっています。ただ、奥行が分からないです。そうしたとき、土地面積と間口から仮の奥行を算出します。

このときの計算方法は以下のようになります。

- 200m2(土地面積) ÷ 10m(間口の長さ) = 20m

こうして、奥行を算出できます。なぜ、奥行を出す必要があるかというと、「奥行8m未満、または奥行24m以上」の場合には、土地評価額を減額できるルールがあるからです。もちろん、奥行がこれらの数字に該当しない場合は関係ないですが、該当する場合は土地を減額できます。

その後、土地面積に対してかげ地割合を出して補正し、減額評価をしていきます。

どのような不整形地でも活用できるため、最も一般的な土地評価の方法になります。ただ、このやり方しか理解していない税理士がいるのも事実です。そのため、この方法で土地を計算している場合、他の方法でも土地評価をしているかどうか必ず確認しなければいけません。

近似整形地を求めて算出する

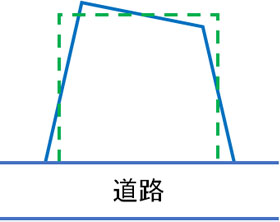

不整形地ではあるものの、整形地に近い形(近似整形地)を算出したうえで土地を計算する方法があります。つまり、真四角の土地であると仮定したうえで土地面積が似るように計算していきます。

イメージとしては、以下のようになります。

近似整形地で土地の評価額を出すことになりますが、この後にかげ地割合に応じた減額をしていくことになります。また不整形地補正率に限らず、奥行距離に応じた補正についても実施していくようになります。

隣接整形地を省く方法

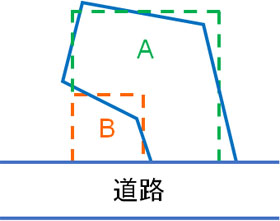

なお、入り口が狭くなっており、奥に行くことで土地活用できるケースもあります。この場合、先ほどと同じように近似整形地を出すようになります。その後、隣接する仮の整形地を省くように計算します。

以下のような土地がこれに該当します。

こうした土地の場合、最初に近似整形地としてAを出します。その後、隣接する整形地としてBを出し、Bの面積分を差し引くようにします。その後、かげ地割合に応じて補正することで土地評価を減額していきます。

入り口が狭い土地の場合、この評価方法を採用することで土地の相続税評価額を大きく減らせられる可能性が高いです。

不整形地以外の計算方法も確認する

なお、ここでは不整形地で活用される相続税の土地評価方法だけを解説してきました。しかし、土地では他にも減額方法がたくさんあります。例えば、面積の広い土地だと「地積規模の大きな宅地(広大地)」と認められるようになり、大幅な減額が可能になります。

他には、土地に高低差があればその分を考慮した減額をしなければいけません。

土地の計算方法が無数に存在するというのは、このように減額要素がたくさんあるからなのです。税理士で相続・不動産の両方に精通していない場合、納めなければいけない税金が多くなるのは、単に路線価をもとに算出すればいいわけではないからなのです。

そのため、「土地評価をするときは、あらゆる角度から検証しなければいけない」ことは理解しましょう。

特に現地調査をせず、路線価図だけで相続税評価額を税理士が算出している場合、高確率で税金の払い過ぎを生じるようになります。これが不整形地の場合、計算間違いが頻発するので依頼する税理士は非常に重要になります。

相続税の申告をしての還付も可能

または、既に相続税の申告が済んでいる人もいます。その場合、相続税還付を検討しましょう。要は、税金を払い過ぎていないかどうか確認し、払い過ぎた税金を返してもらうのです。

当然ながら、還付請求せずに最初から完璧な申告書を作るのが最適です。相続税還付を請求するにしても、成果報酬が発生するからです。ただ既に申告が済んでいる場合は仕方ないため、相続・不動産の両方に精通した税理士へ依頼することで、税金を取り戻すのが最適だといえます。

そこで例えば以下のような不整形地を相続している場合、あらゆる計算方法を試してもらうことで土地の評価額が正しいかどうか確認してもらうようにしましょう。

相続税の計算間違いというと、ほとんどが土地の評価になります。その中でも不整形地だと計算が面倒であり、さらにはいくつもの計算方法が存在します。

これに加えて、その他の減額要素まで加味しなければいけません。そのため土地評価の間違いが頻発していることを理解したうえで、「相続・不動産の両方に精通した税理士に最初から依頼する」「相続税還付を依頼する」ことを実施するようにしましょう。

土地の形が不揃いのときの評価減を行う

相続をするとき、土地はどうしても相続税評価額が高額になりやすいです。そのため土地の評価額をどれだけ減額できるのかは税金対策で非常に重要だといえます。

ただ実際のところ、土地の計算では間違いが頻発します。多くの税理士が不動産についてよく理解していないため、結果として高い土地の計算方法を実施してしまい、土地の評価額が異常に高額になってしまうのです。

そこで、土地の形が不揃いのときについてどう考えればいいのか理解するようにしましょう。形がいびつな土地だと計算方法がいくつもあるため、「何種類もの計算方法で試しており、その中で最も評価額が低くなる方法を採用しているか」を確認するのです。

当然、このときは相続と不動産の両方に精通した専門家でなければいけません。こうしたことを理解したうえで、不整形地の相続では無駄に相続税が高くならないように確認を怠らないようにしましょう。また、既に相続税の申告をしてしまった場合は還付を視野に入れて動くといいです。

土地を相続しており、既に相続税の申告が終わった後は「相続税の還付」を考えましょう。実際のところ、ほとんどの人で相続税の計算ミスがあり、高額な税金を支払っているからです。

「相続税還付=土地評価の計算ミス」といえるほど、土地の評価方法は難しく、土地評価には何百もの計算方法があります。それをすべて試し、最も低い税額を採用しなければいけません。ただ相続と不動産の両方に精通している専門家は圧倒的に少なく、結果として高額な税金支払いが発生するようになります。

そうしたとき、「担当税理士があなたの土地に出向き、現地調査をしていない」というケースだと、ほぼ相続税の払い過ぎが発生していると考えましょう。また、「相続専門でない専門家へ依頼した」「地方の専門家を利用した」などのケースも高額な相続税還付が可能になります。

そこで、当サイトでは完全成果報酬にて相続税還付の手続きを代行してくれる専門家を紹介します。無料にて全国どこでも現地調査を行い、還付できなければ手数料の支払いはないため、リスクゼロにてお金(払いすぎた税金)を取り戻せるようになります。