相続をするとき、土地の評価は非常に重要になります。土地によっては、路線価を活用した正規のやり方に比べて、補正をかけることで大幅に相続税評価額を減額することができるからです。

そうした土地の中にはがけ地(崖地)があります。要は、高低差のある傾斜地を含む土地のことを指します。相続税評価額を計算するとき、土地の中に高低差のある土地がある場合、その分だけ評価を減らすことができるようになっています。

こうしたがけ地の相続をするとき、不動産にも精通した税理士に依頼しなければ高確率で損をすることになります。また相続税の申告前に限らず、申告後であれば土地評価をやり直すことで税金を取り戻し、還付することも可能です。

傾斜地のある土地では、相続は慎重にならなければいけません。そこで、どのように考えてがけ地(崖地)の土地を相続すればいいのか解説していきます。

もくじ

崖下など、土地に30°以上の傾斜・角度があると土地評価が下がる

まったく同じ面積であったとしても、「傾斜のない土地」と「土地の中に傾斜がある土地」を比べたとき、当然ながら平坦で傾斜のない土地のほうが価値は高いです。一方で土地に傾斜があると、それだけ土地の値段は下がります。

特に傾斜地の中にある住宅だと、自分の土地の中にがけ地が表れやすいです。がけ地とは、30°以上の急斜面を要する土地を指します。

崖というと、直角に近い高低差のある場所を想像してしまいます。ただ、30°以上の角度さえあれば対象になると考えましょう。

山や丘であっても、多くの家が建築されているケースは多いです。例えば、以下のような家は土地の中にがけ地(崖地)が含まれる家であり、道路と高低差があるといえます。

斜面にある土地だと、どうしても使い勝手が悪くなります。土地を造成してブロックを積み上げ、土地を平たんにしなければいけません。そのために費用は高くなりますし、急斜面になっている土地については有効利用できません。

そのため、高低差のある土地を有している人の場合は土地評価を減額して問題ないとされているのです。

ちなみに30°以上の急斜面がある場合、がけ地と判定されるようになりますが、特に高さの規定はありません。そのため、自宅の中に高低差がある場合は相続税評価額を下げられる可能性が高いと考えるようにしましょう。

森林や雑種地ではなく、宅地に擁壁・がけ地があると減額できる

なお斜面のある土地について、がけ地(崖地)や崖下にある土地として相続税評価額を減額できるとはいっても、宅地に限られます。つまり、人が住むための場所の中にある土地のみ評価額を少なくできると考えましょう。

急斜面をもつ土地としては、他にも山林や雑種地があります。場合によっては、斜面のある土地に農地を保有している人がいるかもしれません。

ただ、こうした山林はあくまでも山林としての評価です。これらの土地に斜面があるのは特に珍しくありませんし、むしろ宅地ではなく山林として評価してもらったほうが相続税評価額を抑えられるようになります。

いずれにしても山林や雑種地、農地については、がけ地としての減額はできないと考えましょう。

判断基準はあくまでも「建物が建つ敷地内に高低差があるかどうか」で判断しましょう。例えば以下の土地でも、「宅地内に大きな高低差がある」と分かります。

この土地では擁壁を作っており、建物と車を出す場所で大きく高低差があるため、明らかに「がけ地(崖地)がある」と誰でも分かります。これは非常に分かりやすい例ですが、いずれにしても高低差のある自宅や賃貸マンションが減額の対象になります。

がけ地の割合と方角により、がけ地補正で評価減を行う

つまりは「持ち家や賃貸マンションに擁壁があり、高低差が出ている場合は土地を減額できる可能性がある」となります。

このとき、がけ地をもつ土地についてはがけ地補正を行います。その分だけ評価減が可能になるため、土地評価額を安くできます。

どれくらいの「がけ地補正率になるのか」については、あなたが保有する土地の状況によって異なります。これには、がけ地の割合と方角が関与するようになります。

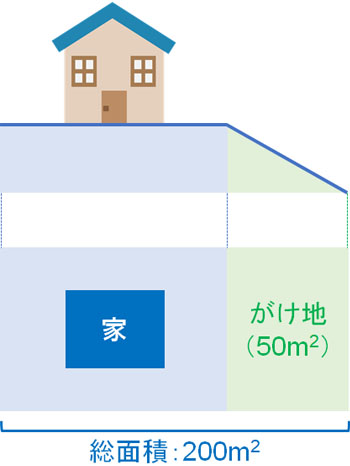

まず、がけ地の評価をするときは「仮に平坦な土地だったとき」で考えます。そうした土地の中で、がけ地部分がどれくらいの割合なのかを算出します。例えば、以下のような家があるとします。

この場合、面積に占めるがけ地の割合は「50m2(がけ地) ÷ 200m2(総面積) = 0.25」となります。この数値からがけ地補正を出していくことになりますが、これに加えて「がけ地の方角がどうなっているのか」も考慮します。

がけ地の向きによって補正割合が異なるようになっています。どの向きでも利便性は変わらないような気がするものの、日当たりの良い南ががけ地になっている場合、最も評価が高くなっています。その次に東、西、北の順となります。要は、北にがけ地があると最も土地の評価が下がりやすくなります。

このとき、どれくらいのがけ地補正になるかというと、国税庁が以下のように明確に決めています。

| がけ地面積/総面積 | 南 | 東 | 西 | 北 |

| 0.10以上 | 0.96 | 0.95 | 0.94 | 0.93 |

| 0.20以上 | 0.92 | 0.91 | 0.90 | 0.88 |

| 0.30以上 | 0.88 | 0.87 | 0.86 | 0.83 |

| 0.40以上 | 0.85 | 0.84 | 0.82 | 0.78 |

| 0.50以上 | 0.82 | 0.81 | 0.78 | 0.73 |

| 0.60以上 | 0.79 | 0.77 | 0.74 | 0.68 |

| 0.70以上 | 0.76 | 0.74 | 0.70 | 0.63 |

| 0.80以上 | 0.73 | 0.70 | 0.66 | 0.58 |

| 0.90以上 | 0.70 | 0.65 | 0.60 | 0.53 |

例えば、先ほどの例で出したがけ地については「50m2(がけ地) ÷ 200m2(総面積) = 0.25」でした。もし東にがけ地がある場合だと、上記の表から「土地の評価額を0.91倍に減少できる」ようになります。

ただ斜面に家がある場合、実際には一か所だけでなく複数方向にがけ地を有するケースがよくあります。そうしたとき、より土地評価額を減額できるようになります。

土地の評価について、自分で行うのは現実的ではありません。そのため相続・土地評価に詳しい税理士の力を活用し、詳しく評価額を計算してもらいましょう。

高低差があれば10%の補正を行う

なお、特にがけ地(崖地)ではなかったとしても、高低差のある土地であれば財産評価を減額することができます。要は、利用価値の低い土地であれば評価額を減らせると考えましょう。一般的には、1~2mほどの高低差があれば利用価値が低いと判断されます。

例えば、以下のような土地がこれに該当します。

道路に比べて「土地が高くなっている」「土地が低くなっている」という場合であれば、当然ながら利用価値が低いといえます。そうした土地であれば、10%の減額をして相続税評価額を算出して問題ないとなっています。

高低差のある土地だと、擁壁を作るなど造成費がかかります。こうした費用を考慮するため、10%の減額が可能になっているのです。

減額が路線価に反映されている場合は減額できない

ただ「道路との高低差のある土地」については注意が必要です。それは、「路線価に減額分が既に反映されているかどうか」です。宅地内にがけ地があればほぼ確実に減額できるものの、単に道路との高低差があるだけだと、評価額を下げるには条件が必要になるのです。

土地の評価は路線価を基準にします。路線価については、それぞれの道路について国が既に明確に決めています。以下のような感じです。

このうち、あなたが保有する土地だけ高低差がある場合、周囲に比べて明らかに利便性が低く、問題なく10%の減額が可能になります。ただ、他の家についても同様に道路との高低差がある場合、既に路線価へ土地の価格が反映されているといえます。

過去の裁判でも「周囲の家に比べて、対象の家のみ高低差がある」という場合は勝訴しています。しかし他の家の多くも同じように道路との高低差がある場合、10%の土地評価額の減額は認められていません。この点には注意するようにしましょう。

実際の取引価格や造成費を考慮する

ただ、路線価を活用して土地の価格を算出するのはあくまでも原則です。また、こうしたがけ地補正や高低差の補正を利用したとしても、10%ほどしか土地評価額を減額できません。

しかし世の中には、斜面に家があるためにどう考えても10%ほどの減額では済まされない土地がたくさん存在します。つまり、実際の取引ではより価値が低くなるのです。そうした土地については、路線価ではなく「実際の取引価格がどうなっているのか」を確認するといいです。

例えば路線価が5万円の場合、200m2の土地だと「5万円(路線価) × 200m2 = 1,000万円」の評価額になります。

ただ高低差の大きい土地のため、周囲の家の取引価格を調べると「1m2あたり1万円で取引されていた」などのケースはよくあります。実際の路線価よりも、5分の1の価格で土地が売買されていたのです。

またがけ地や高低差がある場合、擁壁を作るための造成費が必要になります。当然、これらには多額のお金が必要です。そうしたことを考慮して、専門家による鑑定評価書を提出することで「路線価の値段ではなく、実際の取引価格で相続税評価額を算出して問題ない」ようになることは頻繁にあります。

そのため土地内に斜面・傾斜地があったり、道路と高低差があったりする場合、実際の取引価格を調べることで大幅な土地の減額評価が可能になるケースがあるのです。

ダメな税理士だと、実際の土地を確認せずに地図上の路線価だけで相続税評価額を計算します。ただ、これで正しい土地の値段を算出できることはありません。現場を確認することで、ようやく土地の減額方法が分かるようになります。

依頼する税理士によって土地の評価額が大幅に異なるのは普通であり、それに伴って相続税額もまったく違うものになります。特に段差の大きな土地を保有している場合、相続と不動産の両方に強い税理士に依頼しなければ正しい土地評価はできないと考えましょう。

相続税を払った後でも還付できる

なお、既に相続税の申告をしてしまった場合でも諦める必要はありません。段差のある土地について正しく評価をやり直せば、還付してもらうことができます。つまり、払い過ぎた税金を取り戻すことができます。

最初から優れた税理士に依頼しておけば問題ないものの、相続と不動産の両方に精通した有能な専門家を見つけるのは難しいです。ただ相続税申告後であっても相続税還付という方法を利用することができるため、土地評価を見直すようにしましょう。

多額の相続税を支払っている場合、がけ地や高低差のある土地の評価をやり直すことで、何百万円ものお金が返ってくるケースは頻繁にあります。土地は評価方法を間違えると、無駄に高額になりやすいからです。

また土地の評価額が高くなっているほど、土地評価のやり直しによって相続税還付金の額も大きくなります。

これから相続税の申告をする人に限らず、既に申告が済んでいる人にとっても「がけ地や高低差のある土地の相続税評価額」は非常に重要です。土地の評価方法にはいくつものやり方があり、利便性の低い土地は相続税評価額を下げやすいことを理解したうえで、正しく相続をしなければいけません。

段差のある土地の評価減で相続税を抑える

保有している土地について、できるだけ評価減を実現することで無駄な相続税を抑えられるようになります。そうしたとき、土地内に傾斜地があったり、道路との高低差があったりする土地については評価額を減額できます。

がけ地(崖地)については、30°以上の角度があれば問題ありません。がけ地補正率は国税庁によって明確に決められているため、がけ地の方位がどうなっているのかを確認したうえで土地の評価減を実行に移していきます。

また高低差がある土地についても、「評価額を10%引き下げて問題ない」となっています。

ただ、必ずしも路線価に従う必要はありません。周囲での土地の取引価格や擁壁の造成費などを考慮したうえで評価額から減額することができます。

これらを正しく実施すれば、通常よりも土地の評価額を半分以下に抑えることができますし、相続税還付金として税金を取り戻すことも可能です。土地の評価は非常に重要なため、このときは相続と不動産に精通した税理士に依頼するようにしましょう。

土地を相続しており、既に相続税の申告が終わった後は「相続税の還付」を考えましょう。実際のところ、ほとんどの人で相続税の計算ミスがあり、高額な税金を支払っているからです。

「相続税還付=土地評価の計算ミス」といえるほど、土地の評価方法は難しく、土地評価には何百もの計算方法があります。それをすべて試し、最も低い税額を採用しなければいけません。ただ相続と不動産の両方に精通している専門家は圧倒的に少なく、結果として高額な税金支払いが発生するようになります。

そうしたとき、「担当税理士があなたの土地に出向き、現地調査をしていない」というケースだと、ほぼ相続税の払い過ぎが発生していると考えましょう。また、「相続専門でない専門家へ依頼した」「地方の専門家を利用した」などのケースも高額な相続税還付が可能になります。

そこで、当サイトでは完全成果報酬にて相続税還付の手続きを代行してくれる専門家を紹介します。無料にて全国どこでも現地調査を行い、還付できなければ手数料の支払いはないため、リスクゼロにてお金(払いすぎた税金)を取り戻せるようになります。