相続税の納付というのは、申告をしてすべての作業が終わりではありません。実際のところ、税金の払い過ぎが起こっているケースが非常に多いからです。

特に不動産(土地)の相続をしている場合、高確率で税金の計算ミスが発生しており、通常よりも納税額が多くなっています。ダメな税理士に依頼すると、本来の税金よりも何百万円もお金を払い過ぎることになるのです。

そうしたとき、相続・不動産の両方に精通した税理士へ依頼することで高額な相続税還付が可能になります。しかも、ほとんどのケースで成果報酬にて依頼を受けてくれるため、あなたにとってはリスクがありません。

ただ、「なぜ税金の払い過ぎが起こるのか」「どういうときに税額が高くなるのか」を理解できていない人が多いです。そこで税理士によって税金の納付金額が変わる理由だけでなく、どういうときに相続税還付が可能なのか確認していきます。

還付金の請求によって払い過ぎた税金を取り戻す

相続税の計算の中でも、計算ミスが多発する項目が土地価格の計算です。不動産として土地を相続した場合、その全員が還付金を受け取れる可能性があります。実際のところ、有能な税理士に相続税還付の依頼をすれば7~8割ほどの確率で還付金として戻ってきます。

払い過ぎた税金を取り戻すわけですが、この原因は土地価格の計算方法が無数に存在するからといえます。

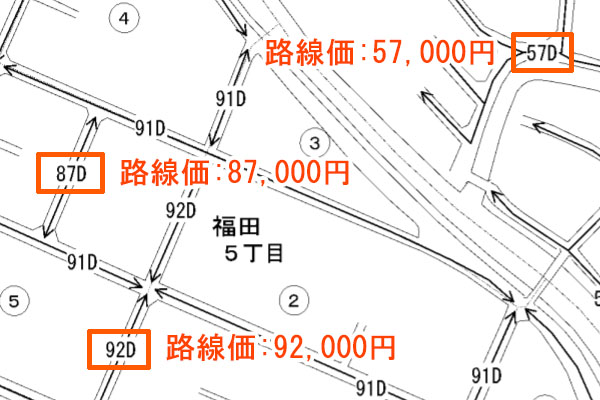

通常の相続税計算では路線価を活用します。国は以下のように路線価を定めており、これによって土地の評価額を簡単に算出できるようになっています。

ただ、これは「土地が正方形に近い形であり、その他の問題が何もない状態」のときに限ります。

しかし実際のところ、一つとして同じ条件の土地はありません。それどころか、「正方形・長方形の形をしていない」「道路に土地が面していない」「実は土壌汚染がある」など、土地というのは何かしらの問題を抱えているケースのほうが多いです。

そのため、土地は減額評価が可能です。ただ、多くの税理士は減額要素を見逃します。

また実際のところ、土地の評価では必ずしも路線価を使わなければいけないわけではありません。その他の計算式を活用することもでき、そのために土地評価の計算方法は無数に存在します。

これら減額要素を考慮し、さらにはいくつもの方法で計算し、最も税額が低くなるやり方を採用するのが正しい相続税の算出方法です。これを実践しない税理士が大半のため、結果として土地を相続する多くの人で計算ミスが発生し、相続税還付金の請求が可能になっているのです。

計算ミスが起こる理由は多い

なお、自己申告によって素人が相続税を申告する場合、ほぼ100%の確率で還付金請求が可能になります。一方で税理士に依頼しても計算ミスを生じるわけですが、以下のような税理士に依頼していないでしょうか。

- 実際の土地を確認せずに、相続税申告書類を作成している

- 相続・不動産の両方に強みがない

- 企業税務など、会計メインの仕事をしている

例えば、実際の土地を目視せずに書類上だけで税金計算をする税理士は非常に多いです。ただ、実際の現地も目視するからこそ「土地に高低差がある」「上空に高圧線が通っている」などを発見できるようになります。現場を見ていない場合、多くで税金の払い過ぎが起きています。

また相続・不動産の両方に強みのある税理士に依頼していないケースも多いです。相続だけ詳しくてもダメであり、土地の評価方法についても熟知していなければいけません。当然、会計メインで仕事をしている税理士事務所へ依頼しても正しい相続税計算はできません。

いずれにしても、「多くの人で還付金請求が可能なのは、税理士であっても高確率で計算ミスをするから」という事実は理解しましょう。

土地評価の減額が可能な原因は何があるのか

それでは、土地の評価額を減額できる要因としては何があるのでしょうか。還付金請求が可能な理由は非常に多く、すべてを書き出すことはできないほど多岐にわたります。

ただ、代表的な事例は存在します。例えば、以下のようなものになります。

- 土地の面積が500m2以上

- がけ地や高低差のある土地

- 不整形地(土地の形が悪い)

- 無道路地(道路に面していない)

- 土壌汚染、地下遺跡がある

- 土地の周囲に問題がある

- 高圧線や地下トンネルがある

かなり厳選しましたが、それでもこれだけの種類があります。それぞれ、どのようになっているのかザックリと確認していきます。

土地の面積が500m2以上だとほぼ還付が可能

相続財産の中でも、ほぼ確実に還付金請求が可能であり、さらには高額な相続税が戻ってくる代表的な事例が「土地面積の大きな土地を相続したとき」になります。具体的には、500m2以上の土地を相続したケースが該当します。

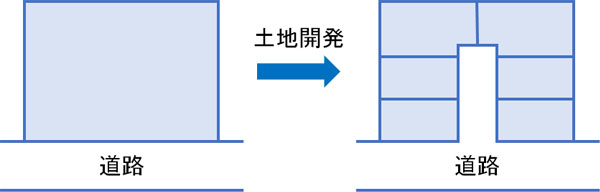

土地が大きい場合、それだけで土地開発が難しく非常に使いづらい不動産になっています。例えば1,000m2の土地があったとしても、以下のように私道を作ることで土地開発をしなければいけません。

そうなると潰れ地が発生し、700~800m2ほどしか活用できません。そのため通常よりも、大幅に相続税評価額を減額できます。

しかも、土地が大きいとそれだけ減額要素がいくつも発生するようになりますし、計算方法が無数に存在することになります。そのため、大きな土地を相続している場合は必ず相続税還付を検討しなければいけません。

がけ地や高低差のある土地

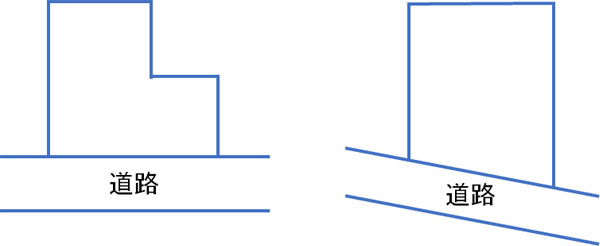

がけ地を含め、高低差のある土地についても土地評価額が下がりやすいです。以下のような土地は代表例になります。

このように分かりやすいケースでなくても、道路と土地に1mほどの段差があったり、土地の中に傾斜があったりする場合、利便性の低い土地として大幅な減額評価が可能であると理解しましょう。

実際のところ、都市部であっても坂道沿いの土地が宅地になっているケースは非常に多いです。そうしたとき、土地の評価額を下げることができます。また、「土地の片側だけ道路になっており、大きな高低差がある」というケースでも、大幅な評価減が可能になります。

不整形地(土地の形が悪い)は計算方法がたくさんある

また、土地は必ずしも正方形・長方形とは限りません。形の悪い土地は無数に存在します。以下のように、形がいびつになっているのです。

こうした土地の場合だと、宅地開発するにしても利用用途が限られてしまいます。また、利用できない土地が出てしまうのは必然です。そのため補正をしますが、補正するときの計算方法がいくつもあるのが不整形地です。

また、一見すると長方形のように見えたとしても不整形地であることは多いです。例えば、以下のようなケースがこれに該当します。

少しでも形がいびつであり、使いにくい部分が存在する場合は不整形地になります。

・間口狭小でも使いにくい

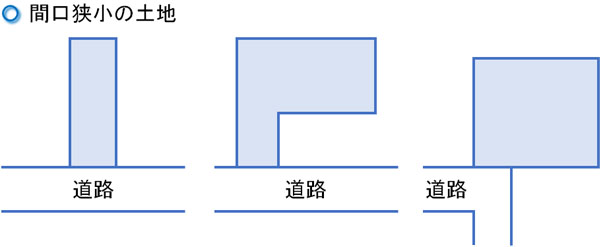

また不整形地とは少し異なりますが、たとえ長方形であったとしても、間口(道路と接している場所)が狭い土地では利便性が非常に悪くなります。こうした土地を間口狭小といいます。

例えば、以下のような土地が間口狭小になります。

こうした土地だと、車の出し入れが難しいですし土地の使用方法が制限されます。たとえ正方形の土地であったとしても、間口が狭いと大きな減額になるのです。

無道路地(道路に面していない)と減額が大きい

中には道路に面していない土地も存在します。例えば以下のような土地だと、どこも道路に接しておらず無道路地になっています。

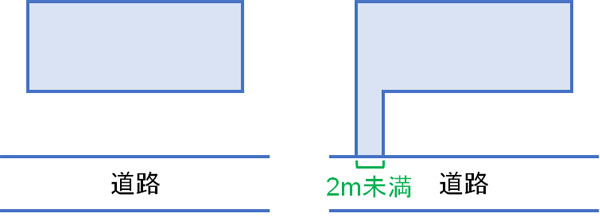

無道路地というのは、「道路にまったく接していない状態」「間口が2m未満の土地」が該当します。具体的には以下のようになります。

こうした土地についても評価減が可能になりますが、注意点として「相続税評価に基づく計算方法」を採用すると、無意味に土地金額が高額になることがあります。

無道路地の場合、新たに建物を建てることができず利便性が非常に悪いです。中には、土地としての価値がほとんどなく売れないケースもよくあります。その場合、不動産鑑定士による土地評価を算出してもらい、鑑定評価書を作成してもらうと効果的です。

そうすれば土地本来の評価額を算出でき、こちらを本来の土地評価とすることで高額な相続税還付が可能になります。

土壌汚染、地下遺跡があると費用がかかる

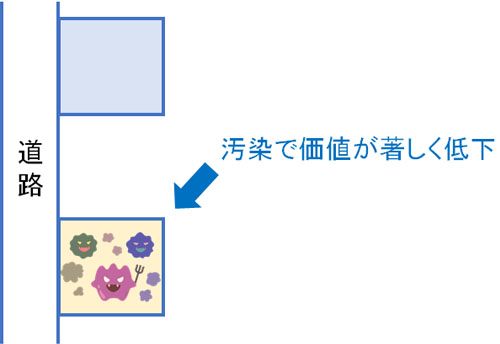

相続した土地について、大規模な改良工事や調査費用が発生する場合、その金額について相続税評価額を下げることも可能です。例えば、以前に工場があった土地のため、土壌汚染が進行しているケースがあります。この場合、法律に従って浄化工事をしなければいけません。

他にも、地下から土器などの遺物が出てくるために宅地開発のときに遺跡調査をしなければいけないことがあります。このときの調査費用は相続人が自費で支払わなければいけません。

このように自分のお金を活用して土地の改良工事や調査費用が発生する場合、その金額の分だけ差し引くことができます。より具体的にいうと、「工事費用の80%を土地評価から控除できる」ようになっています。

相続のとき、多くのケースでこうした工事費用の減額が考慮されていません。その結果、税金を取り戻すことができるようになっています。

騒音や墓地、水路など、土地の周囲に問題がある

さらにいうと、「あなたの土地自体に何か問題がなければ、土地の評価減ができない」というわけではありません。周囲の環境により、土地としての価値が低くなっていることがあります。

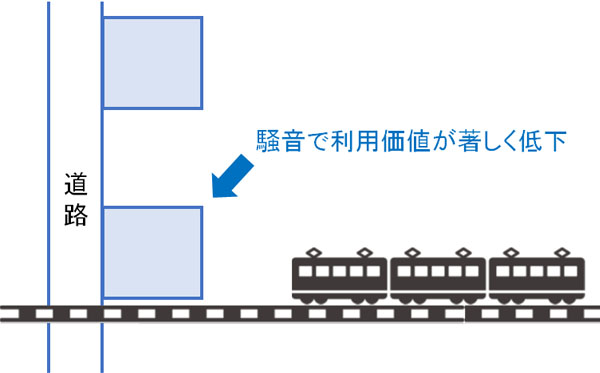

例えば同じ路線価であったとしても、「線路の近くにある土地」と「線路から離れている土地」だと、線路に近い土地は騒音の分だけ土地価格が下落します。路線価だけで計算すると、騒音に対する考慮がないからです。

これでは不公平のため、騒音がある場合は土地の評価額を下げられるようになっています。

・その他の要因も非常に多い

当然、周囲の環境による減額は都市部での騒音に限りません。例えば、以下のようなケースでも評価減が可能になります。

- 墓地が近くにある

- 土地に鳥居や祠がある

- 幅の狭い道路に面している

- 土地の日当たりが悪い

- 水路・河川に面している

- 臭いが漂ってくる(隣が牛小屋など)

要は、「人が住むに当たって嫌な要素が周辺にある土地」だと、その分だけ土地評価を下げることができるようになっています。以下のような土地がこれに該当します。

他の一般的な土地に比べて、少しでも住みにくい要素や土地の価値を下げる原因がある場合、土地の相続税評価額にも影響してきます。もちろん、土地の減額については相続税還付金を受け取るときにプラスに働きます。

土地に高圧線や地下トンネルがある

また、相続した土地そのものや周囲だけに着目してはいけません。上空や地下についても、注意する必要があります。

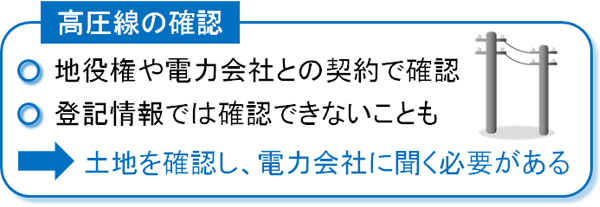

例えば土地の上空に高圧線がかかっている場合、無条件で土地評価額を減額できます。現地調査をしなければ見逃しやすい高圧線ですが、高圧線がかかっている土地では「建物を建てられない」「建築制限がある」などのルールになっています。そのため、30%や50%などの減額が可能です。

土地の登記情報を確認したり、電力会社に聞いたりすることで高圧線の詳細を把握できます。評価額に大きく関わるため、上空まで注意しなければいけません。

さらにいうと、地下も重要です。特に都市部では地下鉄が発達しており、土地の下にトンネルがあって地下鉄が走っているケースが頻繁にあります。

このときについても、土地の評価額を30%減にできます。相続や土地評価に詳しい税理士でなければ見逃してしまいがちですが、30%も相続税評価額が減少するため、取り戻せる還付金も高額になりやすいです。

不動産にも詳しい税理士に依頼するべき

一部を提示しましたが、もちろん他にも還付できる事例は無数に存在します。ただ、いずれにしても土地評価を減額できるケースが非常に多いことを理解できたのではと思います。

土地評価をするとき、相続税法だけを理解していればいいわけではありません。以下の法律も関与するようになります。

- 建築基準法

- 農地法

- 都市計画法

- 借地借家法

- 生産緑地法 など

また、都市ごとの条例を理解したうえで相続税の計算をしなければいけません。ここまでのポイントを理解すれば、なぜ依頼する税理士によって税額がまったく異なるのかを容易に理解できるのではと思います。同時に、多くの人で相続税還付が可能な理由も分かります。

全国対応の税理士に依頼し、成功報酬で税務署へ更正の請求を行う

それでは税理士に依頼し、税務署へ更正の請求(払い過ぎた税金を取り戻すための請求)をするためには、いくらのお金が必要になるのでしょうか。

これについて、ほとんどの税理士事務所が成功報酬にて依頼を受けています。つまり、仮に依頼をして税金を取り戻すことができなかった場合、あなたに金銭的負担が生じることはありません。そのため相続税還付を依頼する場合、あなたにとってのリスクはゼロになります。

また、このときは全国対応になります。沖縄から北海道まで、還付金請求についてはどこでも対応している税理士が大多数です。しかも、土地の現地調査をするときは無料出張にしているケースが多いです。

そのため、東京など都市部で活躍している相続・不動産に強い税理士に依頼するようにしましょう。

もちろん成功報酬であるため、実際に還付金を得た場合はそのお金の中から税理士事務所へ代金を支払わないといけません。成功報酬としては、一般的に20~30%になります。これについては、依頼する税理士事務所や還付された金額によって報酬が変動します。

本来であれば、最初の申告時から優れた税理士に依頼しておけば、還付請求にかかる成功報酬を支払う必要はありません。ただ、既に相続税の申告をしてしまった場合は仕方ないので、必ず還付の依頼をするようにしましょう。現地調査費を含めて完全成功報酬のケースがほとんどなので、リスクなく手軽に依頼できるのが相続税還付です。

高額な金額の税金を取り戻すべき

土地の相続税評価をするとなると、多くの人が路線価での計算を考えます。これは税理士も同様であり、知識がないために「路線価を活用した方法だけ」を利用し、その他の方法を検討しません。土地の計算方法は無数に存在するにも関わらずです。

また、同時に土地がどのようなときに減額評価できるのかを理解していないため、評価減の計算ミスで税金が無駄に高くなるケースが非常に多いです。

不動産を相続したとき依頼する税理士を間違えると、ほぼ確実に相続税還付が可能なのは、こうした理由があるのです。

ただダメな税理士に依頼したことを悔やんでも仕方ありません。そこで、相続と不動産の両方に精通した税理士に依頼し直して、税金を取り戻すことを考えましょう。無料調査を含めて完全成功報酬なのでリスクはなく、非常に頼みやすいのが還付請求です。有能な税理士に依頼して、必ず還付金請求を行うようにしましょう。

土地を相続しており、既に相続税の申告が終わった後は「相続税の還付」を考えましょう。実際のところ、ほとんどの人で相続税の計算ミスがあり、高額な税金を支払っているからです。

「相続税還付=土地評価の計算ミス」といえるほど、土地の評価方法は難しく、土地評価には何百もの計算方法があります。それをすべて試し、最も低い税額を採用しなければいけません。ただ相続と不動産の両方に精通している専門家は圧倒的に少なく、結果として高額な税金支払いが発生するようになります。

そうしたとき、「担当税理士があなたの土地に出向き、現地調査をしていない」というケースだと、ほぼ相続税の払い過ぎが発生していると考えましょう。また、「相続専門でない専門家へ依頼した」「地方の専門家を利用した」などのケースも高額な相続税還付が可能になります。

そこで、当サイトでは完全成果報酬にて相続税還付の手続きを代行してくれる専門家を紹介します。無料にて全国どこでも現地調査を行い、還付できなければ手数料の支払いはないため、リスクゼロにてお金(払いすぎた税金)を取り戻せるようになります。