土地の相続は多くの人が経験します。その中でも、評価が難しいものに「地積規模の大きな宅地(広大地)」があります。要は、面積の大きな土地だと考えれば問題ありません。

税理士であっても、相続税評価額の間違いが頻発するものに広大地があります。規模の大きな土地の相続税については、実際のところ非常にたくさんの税理士が計算方法を間違えてしまい、結果として税金の払い過ぎが起こると考えましょう。

そのため、広い土地を保有している人は「どのように考えて土地の相続税評価額を算出するのか」について理解しなければいけません。また、既に相続税の申告をした人でも還付申請をすることで、払い過ぎた税金を取り戻すことが可能です。

そこで、地積規模の大きな宅地(広大地)について、どう考えて相続をしていけばいいのか解説していきます。

もくじ

広い土地は断トツで相続税計算の間違いが多い

大きい土地を保有している場合、相続税の計算が難しくなります。地積規模の大きな宅地(広大地)というのは、その名の通り広い土地のことだと考えれば問題ありません。土地が大きい場合、それだけで相続税評価額を下げられると考えるようにしましょう。

そのため、以下のような広い土地を有している場合は大幅な評価減が可能になり、結果として相続税を圧縮できるようになります。

ただ、土地が広い場合はさまざまな評価方法が存在します。単純に路線価(土地の値段を出す指標)を活用すればいいわけではありません。

しかしながら相続税還付で頻繁に問題になるのも広大地です。相続税を計算するとき、広い土地は計算方法が無数に存在し、それに伴って評価額計算の間違いも頻発するようになっています。

そのため相続と不動産の両方に精通している税理士に依頼するだけで、多額の税金還付が可能になることはよくあります。相続税申告を依頼する税理士を変えるだけで、1,000万円以上の税金が違うのは普通だと考えるようにしましょう。

広い土地は戸建て分譲業者にしか売れず、潰れ地が発生する

それでは、なぜ広い土地は評価額を大幅に下げることができるのでしょうか。広い土地だと、むしろ活用方法がたくさんあるため、高く売れそうな気がします。

これについては、大きなマンションを建築できるなら問題ありません。ただ、周囲に大きなマンションが存在せず、そもそも高層マンションを建築できない土地であることもよくあります。建物というのは、好きに建てられるわけではありません。

また一般人にしても、無駄に広すぎる土地を購入しようとは思いません。自分の家を建てるには大きすぎるからです。そのため広い土地だと、戸建て分譲業者くらいにしか販売できません。

さらにいうと、道路(私道)を新たに作らなければ家を建てられないケースがほとんどです。道路のない家を購入しようとする人はいないからです。そのため、広大地については以下のように道路を新設するのが一般的です。

私道を作るため、有効活用できない土地(潰れ地)が必ず出てくるようになります。そのため、1,000m2ある土地であっても、実際には700~800m2ほどしか利用することができません。そうなると、1,000m2ではなく700~800m2の土地代で売ってほしいと業者側に要求されます。

広い土地だと相続税評価額を減額できるのは、無駄な土地が発生してしまうからなのです。

地積規模の大きな宅地の要件を理解する

ただ、広大地による評価方法が非常にあいまいであり難しいことから、いまでは「広大地の評価」は廃止されています。その代わり、「地積規模の大きな宅地」という言葉となって誰でも簡単に計算できるように変化しました。

このとき、広い土地の基準や要件についてはザックリと以下のようになると考えましょう。

- 面積が500m2以上(三大都市圏以外は1,000m2以上)

- 普通住宅地区や普通商業・併用住宅地区にある

- 指定容積率が400%(東京23区は300%)未満の地域

ここに記したすべての要件を満たす必要があります。それぞれの要件について、どうなっているのか確認していきます。

三大都市圏を見極め、面積500m2以上かを考える

土地の面積について、「地積規模の大きな宅地」と認められるにはある程度の大きさの面積がなければいけません。この基準が以下のようになっています。

- 三大都市圏:500m2以上

- 三大都市圏以外:1,000m2以上

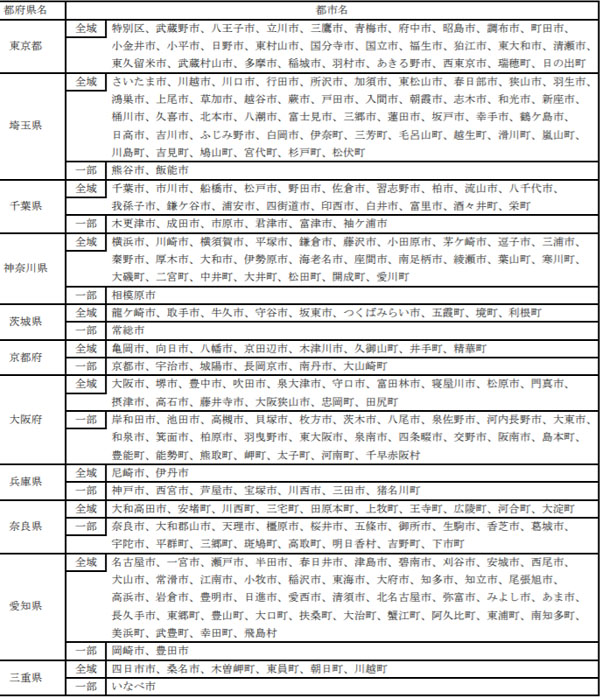

三大都市圏とは何かについて、要は都市部の土地のことを指しますが、東京や大阪に限らず意外と広い地域が三大都市圏に該当します。具体的には以下の都市になります。

出典:国税庁・地積規模の大きな宅地の評価の適用要件チェックシート

国税庁が出している「地積規模の大きな宅地の評価の適用要件チェックシート」からそのまま抜粋してきましたが、こうした地域に三大都市圏内で土地を有している場合、500m2以上かどうかが基準になります。

ただ、三大都市圏以外の場所に土地をもつ人の場合だと、1,000m2以上でなければ適用となりません。広い土地であるために相続税評価額を下げたい場合、まずは三大都市圏かどうかによって500m2以上または1,000m2以上かどうかを見極めるようにしましょう。

路線価による土地の区分で自分の土地を見極める

ただ、単に土地が広いだけでは相続税評価額を減額できるとは限りません。住宅に適した土地である必要があります。具体的には、「普通住宅地区や普通商業・併用住宅地区にある」ことが前提となっています。

それでは、普通住宅地区や普通商業・併用住宅地区はどのように調べればいいのでしょうか。これについて、調べ方は簡単です。国税庁が管理している「路線価図・評価倍率表」の公式サイトから簡単に判別できます。

ここから、あなたが保有している土地について確認すれば問題ありません。

地図を見れば、路線価がどうなっているのかすぐに確認できるようになります。ただ、ここで確認するのは路線価ではなく、あなたの土地がどのような区分になっているのかに関してです。

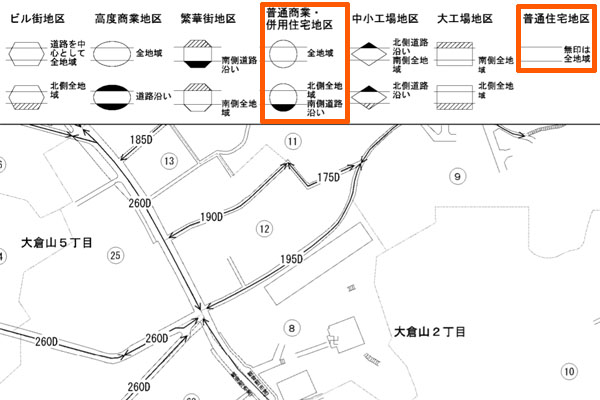

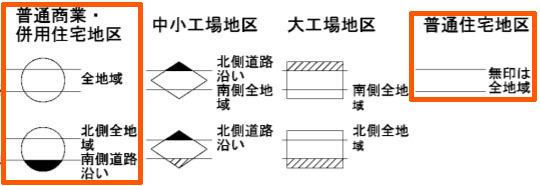

これについて、地図を見ると区分分けをされていることに気が付きます。以下について、赤枠で囲った部分が「普通住宅地区や普通商業・併用住宅地区」に該当します。

このうち、普通住宅地区や普通商業・併用住宅地区は以下のようになっていることが分かります。

- 普通住宅地区:何も記しがない(無印)

- 普通商業・併用住宅地区:〇の印

そのため先ほど記した地図については、どの土地を見ても普通住宅地区であることが分かります。

一方で高度商業地区だと楕円になりますし、工場地区だと四角のマークになります。例えば、以下は新宿駅・東口の周辺になります。

このように、単なる円ではなく楕円になっていることが分かります。ここから、新宿駅・東口の周辺は高度商業地区になっていることが分かります。仮にこの場所に広大な土地を保有していたとしても、相続税評価額の減額は適用されません。

都市計画の指定容積率でマンション建築できないことを確認

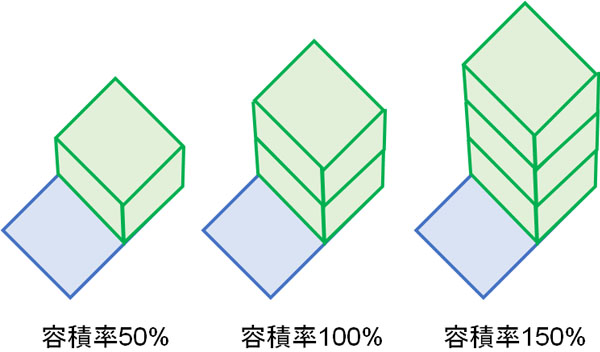

これらの条件が揃った後、最後に指定容積率を確認する必要があります。指定容積率とは何かというと、土地に対してどれだけの建物を建築できるのかを意味します。

建物というのは、自由に高層ビルを建てられるわけではありません。建物の高さについて、ある程度の制限を設けています。これについては、各自治体が都市計画で定めているのです。

例えば土地のうち半分を利用して一階建ての家を作る場合、容積率は50%です。ただ、土地の半分を使って2階建ての家を建てるなら容積率は100%です。土地の半分を使い、3階建ての家を建てるなら容積率は150%です。

このように、土地面積に対して「建築する建物の総面積がどれくらいか」を示すのが容積率です。

都市計画により、特定の容積率以上の建物を建築できないようになっています。これが指定容積率であり、その土地で建築できる容積率の最高限度額だと理解しましょう。この指定容積率が400%(東京23区は300%)未満である必要があります。

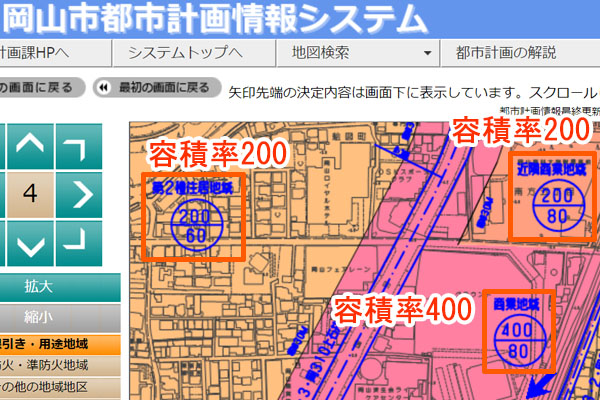

指定容積率については、「〇〇市 容積率」などのように、都市名と組み合わせて容積率を検索すれば出てくるようになります。例えば、検索すると以下のように出てきます。

このように、明確な数字が記されています。ここから、あなたが保有する土地について容積率がどうなっているのかを確認できます。

なぜ、容積率が400%(東京23区は300%)未満でなければいけないのでしょうか。これは、「容積率が400%以上だとマンションを建築できるはず」となるからです。

あくまでも分譲住宅で私道を作るなど潰れ地が発生するから評価額を減らせるのであり、マンションだと関係ありません。そのためマンションを建築できる土地の場合、地積規模の大きな宅地の適用からは外れてしまいます。

土地評価の減額できる割合(規模格差補正率)を把握する

それでは土地評価をするとき、広い土地だと認められたらどれくらいの減額が可能なのでしょうか。広い土地については規模格差補正率が認められており、規模格差補正率が「広大な土地の相続税評価額を減額する割合」と考えれば問題ありません。

これについて、補正率(規模格差補正率)がどれくらいかというと、以下のようになっています。

| 地積(面積) | 三大都市圏 | 三大都市圏以外 |

| 500m2 | 20% | - |

| 1,000m2 | 22% | 20% |

| 2,000m2 | 25% | 24% |

| 3,000m2 | 26% | 26% |

| 4,000m2 | 28% | 27% |

| 5,000m2 | 29% | 28% |

例えば三大都市圏で面積500m2の土地を保有している場合、相続税評価額は20%の減額になります。単純にこうした割合だけ、土地の評価額が少なくなると考えるようにしましょう。

1,000m2なら路線価に限らず、時価での計算も必須

なお、地積規模の大きな宅地(広大地)として認定されたとしても、相続税評価額の減額割合は20~29%ほどにしかなりません。これだけでも高額な減額にはなりますが、実際に上記の数字を使う場合、相続税を過大に計算して申告してしまう可能性があります。

多くの税理士で、「ここまで説明した国税庁からの通達内容」をもとに相続税を計算します。その結果として、税金の納め過ぎが頻繁に発生しています。しかし土地の評価方法というのは、必ずしも一般的な相続税の評価方法に従う必要はありません。

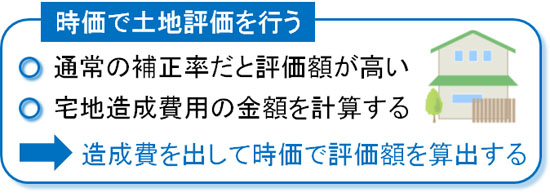

実際のところ、土地開発をするとより高額な費用が必要になることはよくあります。特に1,000m2以上の土地になると、「地積規模の大きな宅地」による減額評価をするのではなく、時価(実際の土地の値段)に基づいて計算したほうが大きく評価を下げられるケースがあります。

つまり正しく土地を評価すれば、通達による数字を活用して書類上で計算するよりも、大幅に土地の評価額を下落できるのです。

具体的には、不動産鑑定士などを活用して「仮に土地開発をする場合、どれくらいの宅地造成費用を必要とするのかを計算してもらう」ようにします。

広大な土地になるほど、私道を作って宅地開発するなど必要経費が大きくなります。そこで「多額の造成費が必要だという、専門家からの鑑定評価書」を提出することで、その金額分だけ相続税評価額から控除できるようになります。

「地積規模の大きな宅地」にある補正率(規模格差補正率)をそのまま使ってもいいですが、1,000m2以上だと土地評価額が無駄に高くなり、税金金額が高騰しやすいです。そこで時価を算出し、仮に宅地開発したときの造成費を算出することで、時価での金額を出しましょう。

税務署は税金をたくさん取ることが仕事であるため、「時価で計算したほうが税金を抑えられる」ことは教えてくれません。また税理士にしても、時価での計算が可能だと知らない人も多く、結果として相続税が高額になります。

土地の計算方法はいくつもあるため、できるだけ土地評価額を抑えられる方法を活用しなければいけません。それだけで、税額がまったく違ったものになります。

既に税金を納めた人は相続税還付を行うべき

ただ、中には広大な土地を保有した状態で既に相続税の申告を済ませてしまった人もいるでしょう。そういう人の場合、税金を納め過ぎていないかどうか確認するようにしましょう。

残念ながら、多くの場合で税理士は土地の評価を高く計算しています。以下のような場合、相続税が高くなっている可能性が高いです。

- 不動産鑑定士による評価を依頼していない

- 現地調査なしに土地評価の計算がされている

- 1,000m2以上の土地だが、時価での評価をしていない

「相続税の還付 = 広大地」ともいえるほど、広い土地では相続税の計算間違いが頻発することが分かっており、無駄に高額な相続税を納める人がたくさん現れます。本来であれば、きちんとした申告書を作ってくれる税理士に依頼するべきですが、申告が既に済んでいる場合は仕方ないので還付の手続きをするようにしましょう。

なお、大きな土地として保有している人としては「住宅地にある田んぼや畑」「倉庫として活用している土地」「駐車場にしている土地」などいろんなパターンがあります。これらについて、すべて広い土地だと認められて大幅に減額できる可能性があります。

保有している土地が広大な場合、税金の納め過ぎは常に念頭に置きましょう。いずれにしても、広い土地を相続した場合は全員が「土地の評価額を抑えられる方法は他にないか」「依頼している税理士は相続や不動産に詳しく、きちんと土地を評価できるか」「税金還付はできないか」を考える必要があります。

土地の評価額を正しく実施し、相続税申告や還付を行う

相続税の計算をするとき、非常に多くのミスが発生するものに広い土地の評価があります。地積規模の大きな宅地(広大地)の評価を行うとき、税理士でも間違いが頻発するようになり、税額を高く見積もるようになるのは普通だと理解しましょう。

土地の評価方法はさまざまであり、税理士が違えば評価額が異なります。特に税金の計算が過大になりやすいのが広い土地だといえます。

また、地積規模の大きな宅地について補正率が適用できるものの、時価で計算すると大幅に土地の評価額を下落できることはよくあります。ここから、さまざまな土地の評価法を理解している税理士に依頼しなければ、相続税が無駄に高額になることが分かります。

中には相続税の申告が既に終わっている人もいますが、その場合は相続税還付を視野に入れて動くといいです。

依頼する税理士が違えば、相続税は数千万円単位で変わってきます。ここまでのことを理解したうえで、広い土地を保有している人は必ず「相続税の税額は本当に正しいのか」と常に疑問を持ち、相続と不動産の両方に強みをもつ税理士に依頼することを考えましょう。

土地を相続しており、既に相続税の申告が終わった後は「相続税の還付」を考えましょう。実際のところ、ほとんどの人で相続税の計算ミスがあり、高額な税金を支払っているからです。

「相続税還付=土地評価の計算ミス」といえるほど、土地の評価方法は難しく、土地評価には何百もの計算方法があります。それをすべて試し、最も低い税額を採用しなければいけません。ただ相続と不動産の両方に精通している専門家は圧倒的に少なく、結果として高額な税金支払いが発生するようになります。

そうしたとき、「担当税理士があなたの土地に出向き、現地調査をしていない」というケースだと、ほぼ相続税の払い過ぎが発生していると考えましょう。また、「相続専門でない専門家へ依頼した」「地方の専門家を利用した」などのケースも高額な相続税還付が可能になります。

そこで、当サイトでは完全成果報酬にて相続税還付の手続きを代行してくれる専門家を紹介します。無料にて全国どこでも現地調査を行い、還付できなければ手数料の支払いはないため、リスクゼロにてお金(払いすぎた税金)を取り戻せるようになります。