土地を相続し、相続税を支払った場合は全員が考えるべきものに「相続税の還付」があります。実際のところ、ほとんどの人で相続税の払い過ぎが起こっているからです。

相続税の払い過ぎの99%が土地評価に起因して発生します。土地は評価方法が非常に難しく、税理士で正しく土地評価をできる人はほとんどいません。相続と不動産の両方に精通してこそ、ようやく正しい土地評価が実施できます。

特に担当税理士があなたの土地を現地調査していない場合、ほぼ相続税の払い過ぎが起きています。そこで時効もあるため、素早く調査をし直して税金を還付してもらわなければいけません。

相続税還付の知識

土地を相続し、相続税を支払ったら還付を考える

多くの人の勘違いとして、「相続税の計算では、どの税理士に依頼しても最終的な税額は同じ」と考えることがあげられます。ただ実際には違っており、「節税のためにどのような計算をするのか」によって、その後の税額がまったく異なるようになります。

そうした中でも、特に計算ミスが発生しやすいポイントに土地評価があります。建物が土地の上にあるのかどうかに関わらず、土地を相続して相続税の支払いが発生した場合、非常に高い確率で計算ミスが発生していると考えるようにしましょう。

なぜ、税金の専門家である税理士にも関わらず計算ミスが起こるのでしょうか。これは、土地の計算方法は無数に存在し、最適な計算方法を試さなければ低い税額になる計算ができないからです。

実際のところ、「相続と不動産の両方に精通している専門家」は非常に少ないです。そのため、最も一般的な計算方法を多くの税理士が採用し、結果として土地の評価額が高くなります。ただ本来はそうではなく、何十通りもの計算方法を試し、その中で最も税額が低くなる計算を採用しなければいけません。

しかし不動産知識に精通しておらず、ダメな税理士に依頼すると税金が高くなるというわけです。

特に「あなたの土地へ実際に出向き、どのような土地評価額の減額要素があるのが実地調査していない」という場合だと、ほぼ税金(相続税)の払い過ぎが起きていると考えましょう。

時効あり!必要書類や申請期限を理解する

そこで土地の評価をし直し、必要書類を専門家に作ってもらって税務署へ提出すれば、払いすぎている高額な税金が戻ってくるようになります。

本来であれば最初から土地の実地調査をしてもらい、優れた専門家へ依頼することで土地評価額について適正価格を算出してもらったほうがいいです。専門家によっていくら「相続税還付の手続きを成功報酬で代行してもらえる」とはいっても、取り戻した税金の中から成功報酬を支払わなければいけないからです。

ただ既にダメな税理士へ依頼し、税金を払ってしまったことを嘆いても仕方がありません。そのため、本当の意味で優れた専門家へ「改めて還付手続を依頼し直す」というわけです。

しかし、このときは時効があります。対象の人が亡くなって5年10ヵ月が時効なので、いますぐ相続税還付の準備を進めるようにしましょう。

ただ、相続税還付での必要書類は相続税申告書だけです。戸籍謄本は必要ありません。

なお相続税申告書がいま手元になかったとしても、税務署へ依頼すれば再発行してもらえます。そこで相続税還付の依頼をすると同時に、相続税申告書を取得するようにしましょう。

相続税還付が可能になる実際の事例

それでは、どのようなときに土地評価額を減額でき、払いすぎた高額な相続税を還付できるのでしょうか。これについては、無数のパターンが存在します。ただ、多い事例としては以下があります。

- 土地の面積が500m2以上(広大地)

- がけ地や高低差のある土地

- 不整形地(土地が正方形でない)

- 無道路地(道路に面していない)

- 土壌汚染、地下遺跡がある

- 騒音や墓地、水路など、土地の周囲に問題がある

- 土地に高圧線や地下トンネルがある

もちろん、他にも土地評価の減額要素は腐るほどあります。そのため、ここに提示している例に当てはまらなかったとしても土地評価額を下落できるケースはたくさんあるため、あくまでも一例だと考えるようにしましょう。

そうしたうえで、例で挙げた事例がどのようになっているのか簡単に確認していきます。

土地の面積が500m2以上(広大地)

相続税還付の中でも、ほぼ間違いなく高額な税金還付が発生するものに広大地の相続があります。より具体的にいうと、土地の面積500m2以上がこれに該当します。税額も高くなるため、相続税還付の依頼をすることで1,000万円以上のお金を取り戻せるのは普通です。

土地の中でも、面積が非常に大きい場合は使い勝手が悪いです。大きい土地に一つの家を建てるわけにはいかず、道路を新たに作る必要があるなど、使えない土地がたくさん出てくるようになるからです。

そこで、こうした要素を考慮したうえで土地評価額を減額していかなければいけません。

また「仮に宅地開発をしたと仮定して、土地の評価額を下落させる」とはいっても、どのような計算をするのかによって土地評価額がまったく異なります。その中で何十通りもの計算を行い、最も税額が安くなる方法を採用することで、ようやく広い土地の正しい税額を算出できます。

がけ地や高低差のある土地

使い勝手の悪い土地は他にもあります。代表的なのが「がけ地や高低差のある土地」です。以下のような土地が該当します。

高低差がある場合、一方方向の土地からしか道路に出ることができません。また、そのための宅地開発をする必要も出てきます。

こうした土地評価の減額要素を考慮すると、本来よりも土地評価額を大幅に下落でき、結果として相続税額が下がるようになります。日本だと平面の土地のほうが少なく、斜面となっているケースはよくあります。そうした高低差のある土地だと相続税還付の可能性が非常に高いです。

不整形地(土地が正方形でない)

土地の形が悪いことについても、土地評価額を大幅に下落できる要因となります。実際のところ、きれいな正方形や長方形になっているケースのほうが少ないといえます。

例えば、以下のように土地の形がいびつであるケースは多いです。

また土地が長方形であったとしても、間口(道路に出るための部分)が非常に狭かったり、あまりにも縦長の土地であったりしても利便性が低くなります。

同じ面積であったとしても、正方形の土地と形の悪い土地を同じ値段で判定するのは微妙です。そのため高額な減額が認められており、こうした土地の形状を考えることで相続税の還付が可能になっています。

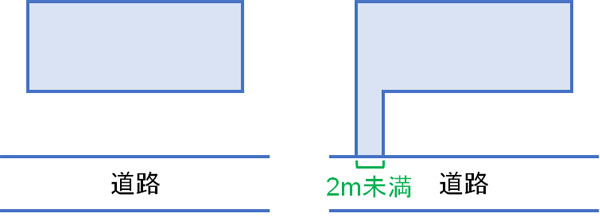

無道路地(道路に面していない)

道路に面していない土地についても、土地の評価は大きく下がります。道路に接していない以上、人や車が外に出られないからです。また建物を作っても評価が非常に低くなり、土地としての利便性が悪いといえます。

このとき無道路地としては、以下の2つのケースがあります。

つまり完全に道路と接していなくても、2m未満の状態で道と接しているケースでも無道路地として評価して問題ありません。

さらにいうと、無道路地には「無道路地を計算する正式な方法」があり、これで計算すると通常よりも30~40%くらいしか評価減になりません。しかし、まったく利用価値がないのにこれだけ土地評価が高くなるのはおかしいです。そこで、「実際に周囲で取引されている価格」を参考に土地評価額を算出します。

実際に不動産鑑定して土地評価額を出すわけですが、これによって土地評価額の正式な金額が算出され、大幅な評価額の下落が可能となります。

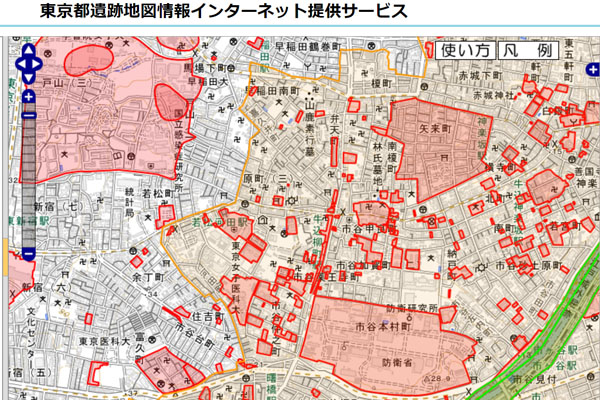

土壌汚染、地下遺跡がある

土地の立地や形に限らず、その土地をそのままの状態では利用できないケースもあります。よくあるのは、土壌汚染があったり産業廃棄物が埋まっていたりするケースです。周囲が工場の地区だと、そうしたケースが起こりやすいです。

土壌汚染の費用は高額であり、除染費用を土地評価額から除外しなければいけません。つまり汚染除去に必要な工事費用の分だけ、土地評価額を下落できます。

また地下遺跡のある土地でも、そのままの状態では土地開発が難しいです。実際のところ、日本中のあらゆる場所で遺跡が存在します。例えば私の実家は岡山県ですが、周囲は遺跡がたくさん出る場所で知られています。

参考までに、以下は東京での遺跡マップです。

そのため、土地自体にまったく問題が見当たらなかったとしても、実は大幅な評価減が可能になるケースは多いです。土壌汚染や遺跡はあくまでも一例であり、他にも減額要素はたくさんあります。

騒音や墓地、水路など、土地の周囲に問題がある

重要なのは土地そのものだけではありません。対象の土地について、周囲の環境がどうなっているのかも大切だといえます。

例えば線路の近くだと、電車が通るたびに騒音の問題があることは容易に理解できます。こうした土地だと、他の土地に比べて価値が下がるのは当然だといえます。

また周辺に墓地があったり、水路があったりしても土地の価値は下がります。そうした場所に住みたいと考える人は少ないからです。

相続税の計算をするとき、こうした騒音や水路に関する減額要素が考慮されていないケースは非常に多いです。そこで現地に出向き、騒音の度合いや景観を見ることで、ようやく正しい土地評価の方法が分かるというわけです。

土地に高圧線や地下トンネルがある

さらにいうと、土地の上空や地下にまで目を向けなければいけません。例えば上空に高圧線が通っている場合だと、「高圧線の外側3m以内について、建築物を建てられない」などさまざまな制限が出てくるようになります。

当たり前ですが、自由に活用できない土地は利便性が非常に低くなってしまいます。

また東京や大阪などの都市部だと、土地の下に地下鉄が通っていることが頻繁にあります。そうした土地だと、住むことについてはまったく影響ないですが、土地評価額を30%下落できる決まりになっています。

ただ実際に対象の土地へ出向いたり、役所で詳しく調べたりしなければ見落とされてしまいます。そこで、あなたの土地を専門家に見てもらうことで本来の土地評価額を算出しなければいけません。

土地を相続しており、既に相続税の申告が終わった後は「相続税の還付」を考えましょう。実際のところ、ほとんどの人で相続税の計算ミスがあり、高額な税金を支払っているからです。

「相続税還付=土地評価の計算ミス」といえるほど、土地の評価方法は難しく、土地評価には何百もの計算方法があります。それをすべて試し、最も低い税額を採用しなければいけません。ただ相続と不動産の両方に精通している専門家は圧倒的に少なく、結果として高額な税金支払いが発生するようになります。

そうしたとき、「担当税理士があなたの土地に出向き、現地調査をしていない」というケースだと、ほぼ相続税の払い過ぎが発生していると考えましょう。また、「相続専門でない専門家へ依頼した」「地方の専門家を利用した」などのケースも高額な相続税還付が可能になります。

そこで、当サイトでは完全成果報酬にて相続税還付の手続きを代行してくれる専門家を紹介します。無料にて全国どこでも現地調査を行い、還付できなければ手数料の支払いはないため、リスクゼロにてお金(払いすぎた税金)を取り戻せるようになります。