相続対策で重要なポイントに家族信託の活用があります。事前に家族信託を実施しておくことで、認知症のときでも問題なく財産管理できたり、何世代にも渡って財産を取得する人を指定できたりが可能になります。

ただ、相続の内容を理解するだけでも大変なのに、これに家族信託が加わるとさらに複雑になります。家族信託(民事信託)は内容が難しくなりがちなので、有益な手法とはいっても中身が理解できないことには利用できません。

そこで、ここでは家族信託とは何かについて、図解を交えながらできるだけ分かりやすく解説していきます。

家族信託の仕組みを理解すれば、メリットやデメリットを含めて内容を把握できるようになります。「どのように家族信託を利用するのか」について、ここでは簡単に述べていきます。

もくじ

家族信託(民事信託)は財産管理を託すスキーム

家族信託は民事信託とも呼ばれており、両者に違いはないと考えましょう。呼ばれ方が異なるだけになります。

こうした家族信託の仕組み・スキームがどうなっているかというと、ザックリいうと「財産管理を他の人に託す手法」だと考えましょう。

信託というのは非常に長い歴史があり、中世のイギリスが発祥だといわれています。また、このころは戦争が盛んであり、いまのように飛行機で赴くわけもなく、何ヵ月も費やして戦地へ向かうのが普通でした。

ただ、戦争なので生きて帰られるかどうか分かりません。そこで、信頼できる人に土地や財産を託し、戦地へ向かうことが頻繁にあったわけです。このとき、以下のような契約をしておきます。

- 【私】の財産を【あなた】に託します。そこで、【あの人】の面倒をお願いします。

分かりやすくいうと、こうした契約が信託だと考えるようにしましょう。託す財産としては預金や不動産(土地・建物)などがあります。いずれにしても、他の信頼できる人に財産管理を依頼することで、残された家族を守る手法になります。

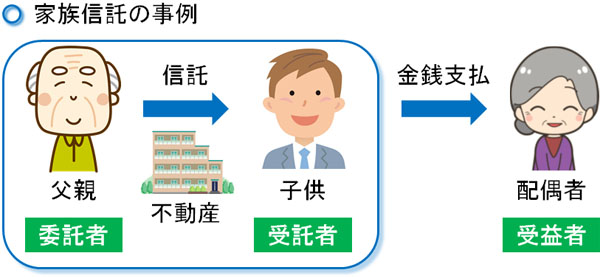

委託者・受託者・受益者の構図・事例を簡単に図解解説

ただ現在の日本では、戦争で戦地に向かうことはありません。しかし信託では、戦争で活用されていたときと同じ考え方をします。

このとき、家族信託(民事信託)では委託者・受託者・受益者の3者が登場します。この単語だけを見ると非常に難しそうですが、先ほどの信託に当てはめると以下のようになります。

- 【私(委託者)】の財産を【あなた(受託者)】に託します。そこで、【あの人(受益者)】の面倒をお願いします。

例えば、不動産を所有しているオーナーがいるとします。このとき、自分が他界したら残された配偶者が心配です。そこで、子供に不動産(財産)の管理を託すことにします。このとき、以下のようになります。

- 【私(委託者)】の不動産を【子供(受託者)】に託します。このとき、賃料収入は【配偶者(受益者)】に支払いをお願いします。

このように、財産管理については受託者(子供)が行うものの、財産管理によって得られる利益については受益者(配偶者)が受け取るようになります。

受託者にとってみると、財産管理ばかりして利益を得られないため、メリットがなく引き受けてくれないように思います。ただ家族信託の場合、外部機関を利用せずに親族内だけで完結させるのが一般的です。そのため特に大きな問題は起こりません。

認知症による財産凍結や詐欺を防げるのがメリット

それでは、どのような場面でこうした家族信託を活用することになるのでしょうか。これについては、例えば認知症発症の場面です。一番のメリットは「認知症による財産凍結を防げる」ことです。

認知症により判断能力が低下すると、あらゆる公的契約を結ぶことができません。

- 預金口座からの引き出し

- 定期預金の解約

- 満期保険金の受け取り

- 不動産での賃貸契約やリフォーム

これらが不可能になり、実質的に資産凍結となります。ただ、事前に家族信託を設定しておけば資産凍結を防ぐことができます。

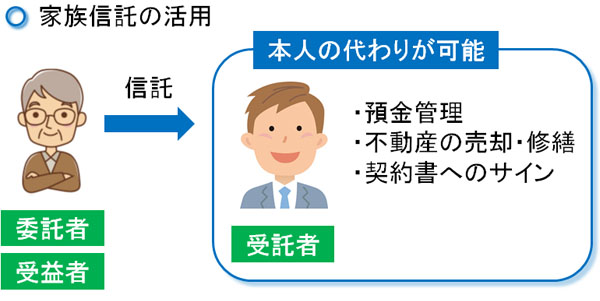

先ほど、委託者(依頼する人)と受益者(利益を受け取る人)を別にして説明しましたが、委託者と受益者は同じ人物に設定することができます。このとき、以下のようにします。

- 【私(委託者)】の財産を【あなた(受託者)】に託します。そこで、認知症になったら【私(受益者)】の面倒をお願いします。

事前に子供などを受託者(財産管理する人)に設定しておくことで、実際に認知症を発症したとしても受託者が問題なく手続きを代行できるようになります。

また、前もって財産を他の人に移しておくため、判断能力がなくなっている状態であっても詐欺被害に遭遇することが少なくなります。仮に、受託者が関与しない詐欺(本人が騙される詐欺)に遭っても、信託財産以外の被害に留まります。事前に危険を回避できるようになるのです。

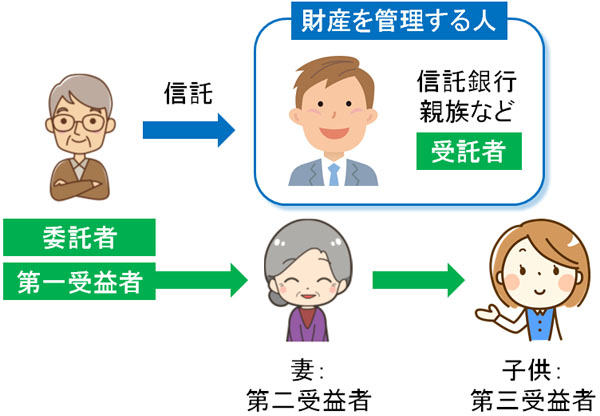

死亡・相続発生によって受益者を何世代も移動できる事例

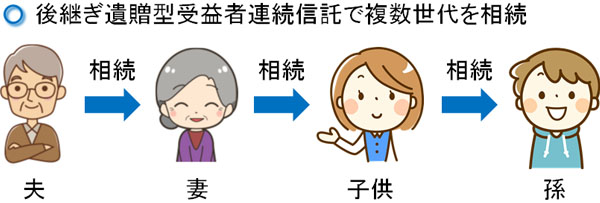

それでは、家族信託では本人が死亡し、相続が発生したらその時点で契約が切れてしまうのでしょうか。そうではなく、家族信託の特徴でもありますが「死亡した後についても契約内容を設定しておくことで、その契約内容の通りの相続」が可能です。

そのため、以下のような契約内容が可能になります。

- 最初の受益者は父

- 次の受益者は妻

- その次の受益者は娘

このように、受益者の死亡によって相続が発生するたびに受益者が移動していきます。家族信託(民事信託)を設定するとき、次の受益者を事前に指定しておくことで、その通りに財産が移るのです。

相続に限らず、生前に財産を渡すのも可能

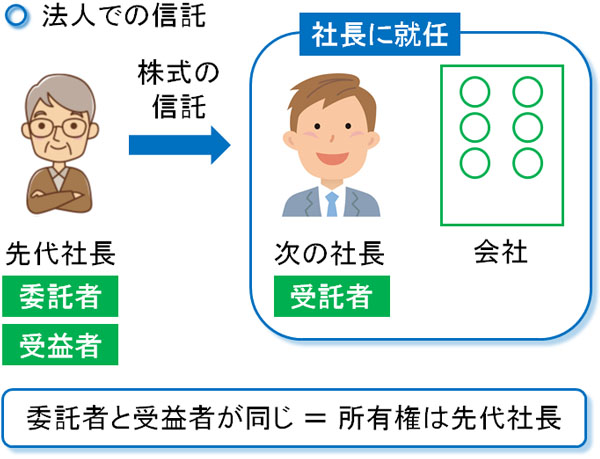

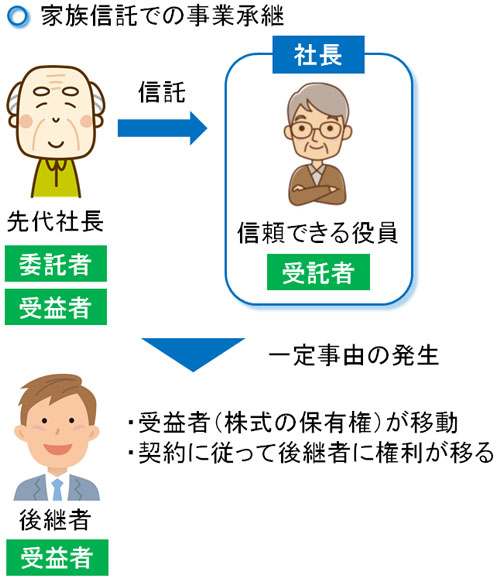

また、こうした家族信託の特徴は現金預金や不動産(土地・建物)での相続に限らず、法人事業承継の場面でも広く活用されています。

例えば株式会社の場合、「どれだけ株式を保有しているのか」で会社への支配権が変わります。そこで、先代社長が保有している株式について、信頼できる役員を受託者(財産管理する人)に設定し、信託を実行に移します。

そうなると、株式を管理する権限が「信頼できる役員(後継者)」に移るため、その役員(後継者)が社長へ就任することになります。ただ、受益者(利益を受け取る人)は先代社長のままであり、会社から配当を出す場合は先代社長が配当をもらうようになります。

そうしたとき、「先代社長が死亡したら自分の子供が受益者になる」ように設定してもいいですが、生前に受益者を引き継がせることも可能です。

例えば子供がまだ若く会社の経営が不安な場合、子供が成長するまで信頼できる役員に社長をお願いしたいと考えるのは普通です。そこで、信頼できる役員を受託者(株を管理する人)に設定し、「10年後に信託契約が解消され、受益者(株の所有権)が子供に移る」ようにします。

これにより、子供が成長するまで他の人に会社経営を任せつつ、親族内だけで財産を守れるようになります。

遺言の代わりとして活用できる

また、その他のメリットとしては遺言の代わりとして利用できることもあります。死亡した後に「財産を誰がどの割合で引き継ぐのか」について家族信託で明確に設定できます。そのため、特に遺言を利用しなかったとしても、家族信託さえ実行に移しておけば問題ありません。

しかも、家族信託では遺言では不可能だったことまで可能になります。

遺言の場合、死亡した時点の財産配分しか指定できません。そのため、「妻が相続したあと、その後の妻の死亡によって子供に相続させる」という遺言を残しても無効になります。これが遺言の限界です。

ただ家族信託であれば、既に簡単に触れましたが複数世代に渡っての相続指定が可能になります。

遺言を使わなくても、家族信託によって「遺言と同じような効力を実現する」ことを遺言代用信託といいます。要は、家族信託を利用して遺言を残すことだと考えましょう。

家族信託では認知症対策に活用されますが、その後の財産をどのように分けるのかを明確に決定し、相続争いを無くすことにも役立つのです。

ちなみに、遺言と家族信託を併用することはよくあります。このとき、遺言よりも家族信託の内容が優先されるため、家族信託で設定していない項目について遺言を利用するといいです。

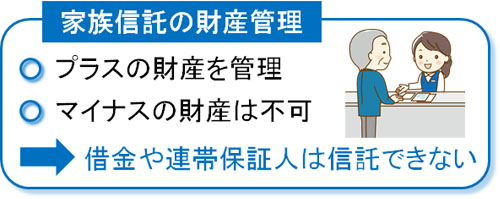

不動産(土地・建物)や動産など、指定できないものがほぼない

また、信託財産として指定できる範囲については、非常に幅広いです。例えば、以下のようなものを信託できます。

- 現金

- 不動産(土地・建物)

- 有価証券(株式・債権など)

- 動産(ペット、美術品など)

- 知的財産権(特許権、著作権など)

このようにできないものがないというほど、あらゆるものを信託財産として設定できるようになっています。ペットや美術品などの動産であっても可能なほどです。

ただ、マイナスの財産については家族信託の対象にはなりません。例えば、債務(借金)や連帯保証人などは信託できないものになります。

他には、その人だけに帰属する権利も信託できないものになります。生活保護受給権や年金受給権などは、その人固有の権利になるので信託の対象にはなりません。このように信託できるものとできないものがあるものの、ほとんどのものについて家族信託できると考えれば問題ありません。

相続税の節税にならないのはデメリット

このように相続する人を事前に指定することができ、遺産分割の問題を解消しながら認知症にも備えることのできる生前対策スキームが家族信託(民事信託)です。それでは、反対にデメリットはないのでしょうか。

家族信託を事前に設定しておくことはメリットばかりであり、基本的にデメリットはありません。ただ、強いていうなら「税金対策にまったくならない」ことがあげられます。

相続では税金対策が非常に重要になります。相続税は高額になりやすいため、事前に財産を移動させるなどして節税を図るのです。

ただ、家族信託については「誰に財産管理を託すのか」「誰に財産を相続させるのか」を指定するだけの生前対策スキームになります。そのため、税金を抑えることはできません。

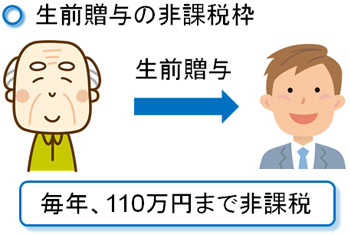

もちろん、生前贈与と事業承継を組み合わせるのは問題ないです。例えば、生前贈与では「毎年110万円までの贈与なら非課税(無税)」となっているため、この枠を活用して節税対策することは頻繁にあります。

確かに家族信託事態は税金対策にならないものの、家族信託を設定した後に生前贈与などの税金対策を行い、将来発生する相続税を減らすように頑張るのは何も問題ありません。

財産の監督機能が弱いのも特徴

また、信託はあくまでも信用のうえで成り立っています。きちんと財産が運用されているのかについて、成年後見人のように家庭裁判所が選任した人物が付くわけではありません。基本的には受託者(財産管理する人)に任されるようになります。

受託者は自由に財産を操れるので自由度は高いものの、その分だけ監督機能は働かないと考えましょう。

このとき、委託者(依頼する人)である親が健在だったり、受益者(利益を受け取る人)が成人していて判断能力があったりする場合、大きな問題は起こりにくいです。ただ、既に委託者(親)が死亡しており、受益者(利益を受け取る人)の立場が弱い場合は不正が起こりやすくなります。

例えば受益者(利益を受け取る人)が知的障害者だったり、幼い孫だったりする場合、受託者(財産管理する人)による横領が起こりやすいです。例えば、以下のような状況だとします。

- 受託者(財産管理する人):長男

- 受益者(利益を受け取る人):障害者の妹

この場合、不動産信託を活用して長男が不動産の管理をしつつ、妹に賃料が入るようにしなければいけません。ただ、家賃収入40万円のうち長男が30万円を取り、障害者である妹には残り10万円など少な目にお金を支払うことがよく起こります。

障害者や幼い子供など、社会的弱者の人が受益者(利益を受け取る人)の場合、家族信託によってこうした不正が起こりやすいことは理解しましょう。

ちなみに、家族信託については司法書士などの専門家に監督人を依頼することも可能です。この場合、費用は必要になりますが「財産管理がきちんと成されているか」について、監督させることが可能になります。

遺留分は考慮するべき

また、家族信託は遺言と同じように特定の人に財産の権利を移すことができるものの、一人の人間に財産を集中させるのはやめましょう。遺留分が存在するからです。

相続人に対して、相続できる最低限の財産を遺留分といいます。例えば、「全財産を寄付する」となると残された家族は困ります。これを防ぐため、遺留分については侵すことができないとされています。

これは家族信託でも同様です。家族信託によって特定の人にのみ財産を集中させると、これによって不公平を生じます。そのため、財産が偏り過ぎると遺留分減殺請求を受けるようになり、家族信託が無効化されて遺留分を返さなくてはいけなくなります。

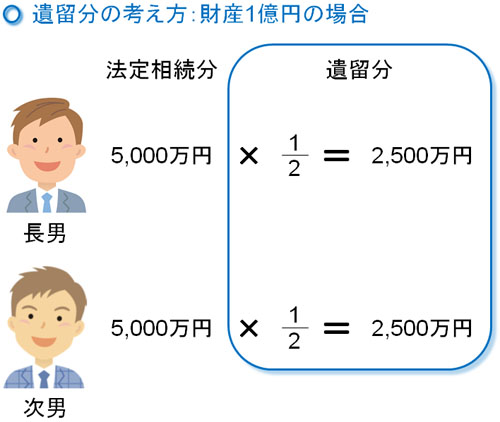

遺留分については、法定相続分の半分が一般的です。例えば1億円の現金を兄弟2人で相続する場合、法定相続では半分ずつの一人5,000万円です。この法定相続分の半分(2,500万円)が遺留分です。

仮に、遺留分を無視して「長男に1億円を渡す」としていたとしても、次男は遺留分減殺請求によって2,500万円を取り戻すことができます。

家族信託(民事信託)でも遺留分を考慮しなければいけないため、何世代にも渡って相続人を指定できるとはいっても、遺留分を侵していないかどうかについては注意しなければいけません。

そのため家族信託で特定の人に特定の財産を集中させてしまった場合、他の財産については遺言などで別の相続人に与えるなどの配慮が必要です。

専門家(司法書士)へ支払う費用は必要

これらのメリット・デメリットを理解したうえで家族信託(民事信託)を実行することになりますが、当然ながら費用が発生します。家族信託は非常に専門性が高く、自分で行うのは不可能です。そのため、司法書士に依頼するようにしましょう。

弁護士だと無駄に費用が高くなるため、特別な理由がない限りは相続専門で活躍している司法書士に依頼することになります。

このとき、司法書士に対して最低でも30万円ほどの報酬支払いが発生するようになると考えましょう。

金額だけを考えると高いです。ただ、認知症を発症して成年後見人を付ける場合、毎月3~5万円の費用になります。安く見積もっても1年で36万円、10年では360万円が必要になります。

また遺言の代わりになったり、相続人を好きに決めることができたりするため、コストパフォーマンスを考えると非常に安いです。そのため専門家の力は必要になるものの、必要経費と割り切って早めに家族信託の設定を行うほうがいいです。

家族信託を理解し、生前に相続対策を行う

ここでは、家族信託(民事信託)による生前対策スキームについて、図解や事例を活用しながらできるだけ簡単に分かりやすく解説してきました。

保有する財産について、他の人に管理を託すのが家族信託だと考えるようにしましょう。

このとき、家族信託では委託者・受託者・受益者をどのように設定するのかによって、さまざまな相続対策が可能になります。しかも本人が死亡した後、何世代にも渡って相続人を指定することもできます。または、本人が死亡する前に受益者(利益を受け取る人)を移すことも可能です。

信託可能な財産としては現金や不動産(土地・建物)に限らず、動産(ペット、美術品など)もあり、信託できない財産がほぼ存在しないほど範囲が広いです。

そのためデメリットがほぼないものの、「税金対策にはならない」「遺留分に注意する」ことは理解しましょう。非常に有用性の高い家族信託ですが、メリットやデメリットを理解したうえで相続対策のために活用するといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。