お金をもっている人ほど深刻な問題になるのが相続税です。生前贈与や相続などによる税金(贈与税・相続税)は非常に高額になり、富裕層だと相続財産の半分が税金で取られてしまいます。

そうしたとき、相続税対策でおすすめな手法として海外保険があります。海外のオフショア(税金がほとんどかからない地域)の生命保険に加入し、高額な相続税を支払えるようにするのです。

海外保険を活用した相続税対策については、「相続財産が現金でないケース」で効果を発揮します。特に会社経営者だと自己保有の株式が財産のほとんどですし、不動産投資家も不動産が財産のほとんどになります。こうした人だと、特に海外の生命保険が非常に優れているといえます。

それでは、なぜ富裕層の多くが相続・事業承継に海外保険を活用するのでしょうか。この理由について解説していきます。

もくじ

相続・事業承継のとき、お金が圧倒的に増える生命保険

富裕層というと、会社経営者や不動産所有者・地主、投資家などがほとんどです。こうした人たちに共通することとして、「保有財産は多いものの現金は意外と多くない」こが挙げられます。資産価値の高い株式や不動産はたくさん持っているものの、一般人が思っているほどキャッシュがないケースが多いのです。

例えば資産10億円の保有者であっても、保有する現金は1億円ほどなのは普通です。ただ、死亡したときは相続財産10億円に対して税金がかかり、ザックリと半分の5億円が相続税となります。現金1億円しかなくても、相続税(または贈与税)は非常に高額になり、残された家族はお金を払えない状況に陥ります。

そこで海外保険を利用します。一般的に生命保険というと、「貯蓄性のある法人保険を利用しての節税」「万が一のときの死亡保険」という意味合いが強いです。ただ海外の生命保険はそうではなく、資産運用のために利用する人が大多数です。つまり、お金を増やすために活用するのです。

どれくらい増えるかというと、最初の支払い額の12倍になります。例えば1億円を最初に支払った場合、死亡保険金として12億円になります。つまり支払金額に対して、保有資産が圧倒的に増えた状態になってお金が返ってくるのです。

日本国内の生命保険であれば、良くても120~130%くらいにしかなりません。つまり、1億円が1.2~1.3億円ほどになるくらいです。少しは増えるものの、海外の生命保険に比べるとまったくといっていいほど増えません。

国債以外に投資できる海外の生命保険会社

それでは、なぜこのように国内と海外では将来に返ってくるお金に差が生まれるのでしょうか。この理由は単純であり、日本では投資先に制限があるからです。

生命保険会社がどのようにして稼いでいるかというと、資産運用によって資金を増やしています。要は、投資をしているわけです。生命保険としてお客さんからお金を預かり、その資金を元手にしてお金を増やす原資に回しているわけです。

しかし、日本国内の保険会社だと投資先が限られており、メインが国債になります。ただ、日本国債の利率は非常に低いです。そのため、生命保険としてお金を保険会社に預けたとしても解約返戻金や死亡保険金がそこまで増えないようになっているのです。

一方で海外の生命保険会社だと、当然ながら投資先に制限はありません。株式や債券を含め、あらゆるものに投資できます。その結果、大きな複利効果によって資産が増えていくのです。

世界の金融市場で考えると、ヘッジファンドを含めプロが資産運用すれば年利10%以上は当然です。大成功している投資家では年利20%ですが、そうでなかったとしても年利10%となるのです。

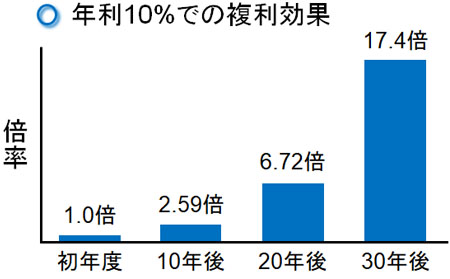

仮に低く見積もって年利10%で資産運用すると、10年後には元手が約2.59倍になっています。20年後には約6.72倍です。30年後には約17.4倍です。

35歳で海外の生命保険会社に投資した場合、30年後の65歳には元のお金が約17.4倍にまで膨れ上がっており、当然ながら実際に死亡するのはさらに先です。平均寿命が80歳以上であるため、死亡時にはあり得ないほどお金が増えているのです。

そう考えると、資産が12倍に増えるとはいっても、まったく不自然ではないことが分かります。保険会社の手数料などを考慮しても、将来のお金は大幅に増えることになるのです。

もちろん、年数が経過するほどお金は増えていくため、早めに海外保険へ投資したほうが将来の死亡時に戻ってくるお金は高額になります。

先ほど示した、元のお金が12倍ほどになるというのは、35歳のときに加入した事例になります。これが45歳で海外の生命保険を利用する場合、増えるお金は7倍ほどです。これが50代になると、死亡保険金は4倍ほどになります。このように違いがあるのは、年数が経過するほど資産運用での複利の効果が働くからなのです。

節税・税金対策はできないが相続税を支払える

これらの海外保険を利用する理由は、単純に「相続税を支払うため」です。前述の通り、富裕層とはいっても保有資産の大半が現金でないことがほとんどであり、その場合だと相続や事業承継のときに相続税を支払うことができません。そこで、こうした海外保険を利用して相続のためにお金を増やしておくのです。

自分で資産運用しなくても、海外の保険会社にお金を預ければ100%の確率で大きく資産が増えて返ってくるようになります。そこで、前もって投資をしておくのです。

重要なのは、節税にはならないという事実です。税金対策のために行うのではなく、あくまでも相続税を支払うための対策だと考えるようにしましょう。

海外の生命保険を活用して増やしたお金については、国内の生命保険と同様に高額な相続税を課せられるようになります。生命保険の解約返戻金や死亡保険金を含め、これらが遺族に渡った瞬間に相続財産になると考えましょう。

海外の生命保険を利用する場合、返ってくるお金は高額になるので半分が税金として取られると考えればいいです。

ただ、圧倒的にお金を増やせる手法が海外保険です。1億円なら12億円になるのです。このとき富裕層で半分が税金でも、多くのお金が手元になります。このお金を原資として、「株式や不動産に課せられる相続税を支払う」ようにすれば問題ありません。

節税のために行うのではなく、高額な相続税を支払うための資産運用法が海外保険だといえます。

2007年までは一時所得の税金対策が可能だった

参考までに、以前は海外保険によって税金対策が可能でした。そのため相続税のために限らず、単純に個人資産を増やすことを目的に節税できたのです。

以前は海外保険に関する法律が整備されておらず、死亡保険金として受け取ったお金は「一時所得として計算して問題ない」となっていました。一時所得の場合、次の式で「課税する税金」を計算します。

- 一時所得の計算 = (得た利益 - 50万円) ÷ 2

要は、海外保険によって増えたお金のうち、課せられる税金は半分だと考えましょう。

例えば1億円が12倍になり、死亡保険金として12億円になったとします。このとき、増えた利益は「12億円 - 1億円(元手) = 11億円」です。この11億円の半分の5.5億円に対して所得税・相続税を課すように計算するのが一時所得です。

通常の相続に比べて、一時所得で計算するだけで税金が半分以下になります。そのため、非常に有利な節税スキームでした。

しかし現在では法律が変わり、海外保険も国内保険と同じように考えるようになっています。そのため増えた利益は一時所得ではなく、全額が通常の相続税の課税対象として考えるようになりました。これが、いまでは海外のオフショア生命保険が節税できない理由です。

・法人節税も無理

なお、生命保険での節税といえば日本国内だと法人保険が一般的です。ただ、海外の生命保険で法人が節税するのは無理だと考えるようにしましょう。

海外保険と契約し、意味があるのは個人です。法人経営者であっても、法人契約ではなく個人契約を行うことを考えるといいです。

海外保険は違法で怪しい?海外の生命保険が浸透しない理由

なお、このときに心配になるのが「怪しくないのか」という問題です。実際のところ、海外の生命保険会社の名前を知っている人は日本だとほとんどいません。また、そうした優れた保険商品が存在することを富裕層ですら知らないケースが多いです。

そのため海外保険を「怪しくて違法なのでは?」と考える人もいますが、実際のところまったく問題ありません。海外保険があまり知られていないのは、海外保険会社が大々的に宣伝することを日本の法律で禁止しているからです。

日本では国内の生命保険会社が広くCMを流しており、日本国民であれば誰もが知っている生命保険会社が非常にたくさん存在します。また、誰でも自由に生命保険会社を通して保険に加入できるようになっています。しかし、海外保険はそのようになっていないのです。

ただ、海外には日本とは比べ物にならないほど巨大な金融会社が存在します。当然、「会社の格付け」「信頼性」「会社規模」「資産規模」は日本の金融機関より圧倒的に上であり、さらには前述の通り預けたお金はかなり大きくなって返ってきます。

実際のところ、海外にある巨大な金融機関が出している生命保険に比べて、日本の保険会社が優れている点は何一つありません。怪しさという点でいうと、海外保険よりも日本の生命保険のほうが、リスクが大きいといえます。

ただ、日本政府にとってみれば国内の保険会社や銀行にお金を預けれてくれないと日本国債を買ってもらえません。法律で海外の生命保険会社が広告を出せず、大々的に商品を売っていないのは、「日本政府が日本国債を売るための戦略」という理由だけなのです。

・個人から依頼する場合は問題ない

しかし、禁止されているのはあくまでも海外保険を宣伝することだけです。個人が海外の生命保険の存在を知り、自ら申し込むのであれば何も問題ありません。

海外保険へ申し込むことは違法でも何でもなく、富裕層であれば多くの人が実践しています。

知識のある人ほど日本の銀行へお金を預けず、海外の金融機関を活用して資産運用するのは当然ながら理由があるのです。

香港など、オフショア保険を利用する

このとき、どのような会社の保険を利用するかというと、高確率でオフショア地域にある金融機関が出している生命保険になります。

日本は異常なほど高額な税金を課せられる国として有名ですが、その反対に無税に近い税金で問題ない国があるのです。アジアであれば、有名なのはシンガポールです。シンガポールは相続税がなく、所得税も非常に低いことで知られています。

そのため世界の富裕層がシンガポールに住み、さらには金融市場が発達するようになっています。

また、同じくアジアでのオフショアでは香港が有名です。香港は中国の一部ではあるものの、金融によって発達した地域です。特に海外保険を考える場合、香港籍の生命保険に加入するのが一般的です。

前述の通り、自ら海外保険に加入するのは合法です。そのため実際に香港に出向いて契約する必要はありますが、オフショア生命保険へ入ることで資産が何倍にも膨れ上がると約束される状態にできるのです(商品によっては日本で契約することもある)。

参考までに、当然ながら私も海外のオフショア投資を積極的に実践しています。以下のように、契約時は香港へ飛びました。

入る保険商品や会社によって加入方法は違いますが、いずれにしても日本人であっても問題なく海外保険に入れます。当然、ドルでお金を増やすことになるので為替リスクはあります。ただ、そうしたことを考慮したとしても、海外の生命保険を活用したほうが圧倒的に得なのです。

高額な現金一括のデメリットのため、富裕層におすすめ

そもそも、生命保険を節税のために活用するのは日本くらいです。海外では、「生命保険=資産運用」が一般的です。また、お金を預ける先の金融機関は巨大であり、日本の大手金融機関の何倍もの規模があります。

このように考えると必ず活用するべき海外保険ですが、相続税対策のために行う生命保険には唯一のデメリットがあります。それは、現金一括での高額な投資が必要になることです。

もちろん海外保険としては、月1~2万円ほどから利用できる投資信託も存在します。ただ、相続税対策で行う生命保険は「最初に現金一括払いで高額なお金を支払う」のが基本になっています。

そのため少ないお金で投資できるわけではありません。投資金額が少ないものであっても、最低で3,000万円となります。もちろん、数億円と金額が高い分には何も問題ないです。ただ、数万円ほどで手軽に投資可能な海外金融機関の投資信託とは異なると考えましょう。

ある程度のお金を一括で支払うことになるため、どうしても対象は富裕層になってしまいます。ただ、50代での加入であっても死亡保険金が4倍以上になることを考えれば、日本の生命保険に入ったり、銀行にお金を置いていたりするよりははるかに効果的だといえます。

必ず現金を受け取れる終身生命保険

ちなみに、生命保険には終身型と定期型が存在します。終身型は「実際に死ぬまで保障される保険」となります。人間はいつか必ず死ぬため、終身タイプの生命保険では100%の確率で死亡保険金を受け取ることができます。

一方で日本に多いのは定期タイプの生命保険です。定期保険の場合、「60歳まで」などのように期間が決まっています。そのため、死亡保障があるとはいっても基本的に死亡保険金を受け取る確率は低いです。

このとき、海外保険で加入する生命保険は終身生命保険になります。つまり、最初にお金を一括払いしておけば100%の確率で死亡保険金を受け取ることができます。

もちろん日本にも終身タイプの生命保険は存在します。ただ、前述の通りお金が増えたとしても120~130%くらいにしかなりません。これが海外だと12倍になるため、日本の終身生命保険ではなく海外の終身生命保険に加入するのが適切だといえます。

加入方法として、専門のエージェント会社(IFA)は必須

このように高額な現金一括というデメリットを除けば、メリットしかないのが海外の生命保険です。日本の終身生命保険に加入する意味はなく、富裕層は海外保険を活用しなければいけません。

しかし契約方法の面でいうと、「何の人脈もない状況の場合は、手続きが難しい」というデメリットもあります。

海外保険に加入するとき、IFA(Independent Financial Adviser)と必ず契約を結ばなければいけません。IFAとは、海外保険を売っている代理店だと考えましょう。

こうした海外保険を契約するためには、専門の人を通す必要があります。ただ、大々的に代理店が運営されているわけではないですし、広告を出すなどの行為は法律で禁止されています。そのため、どのような人を頼って契約すればいいのか分からない問題に直面するのです。

特に海外投資では詐欺師がいるのも事実です。例えば、以下のような海外投資を主催している人です。

- セミナー費用が高額

- 現地オフショア視察の海外ツアー代金が非常に高い

- 入会金が高額

海外の生命保険に加入するとき、通常は入会金など必要ないですし、海外ツアーについても個人費用で行けるので金額が高くなることはありません。

メリットばかりの投資ではあるものの、恐らく最も難しいのが「加入するときに信頼できる人を見つけること」だといえます。信頼できる人さえ発見できれば、あとは現金さえ用意して保険の加入方法を聞き出し、指示通りに動くだけで問題ありません。

海外保険で相続対策・税金対策をする

日本国内の終身医療保険に入る意味はなく、それよりも海外の終身医療保険が最適です。もちろん、日本の終身医療保険であれば安い金額で加入できます。金額面でみれば、海外の生命保険よりも手軽です。

ただ、日本の生命保険だと増えても120~130%ほどです。何十年とお金を預けているにも関わらず、ほぼ増えません。一方で海外保険に切り替えた瞬間に圧倒的にお金が増えるようになります。35歳などで加入なら12倍に増えますし、50代であっても4倍などになります。

こうして増えたお金を元にすれば、相続税を支払ったとしても家族に高額なお金を残せるようになります。節税はできないものの、遺族にお金を残すという意味で優れた手法だといえます。

一般的にはあまり知られていない方法ですが、富裕層の相続税対策ではほとんどのケースで行われています。富裕層の場合、資産として現金を意外と持っておらず、株式や不動産などの財産となっているからです。

そうしたとき、早めに手持ちの現金を海外の生命保険に変えるようにしましょう。早めに契約するほど死亡保険金は高額になるため、問題なく相続税を支払えるようになって事業承継や資産の移行がスムーズになります。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。