【全国対応】相続・生前対策で相続の専門家へ依頼する

相続では非常に多くの専門家が関わります。税理士や司法書士、ファイナンシャルプランナー(FP)などが関与することで、ようやく相続の手続きを進めることができるのです。

当然、このときは贈与税や相続税を少なくするように、事前の相続対策を講じなければいけません。

また、既に死亡・相続が発生している人なら遺産分割協議を行い、税金が少なくなるように相続税の申告をする必要があります。

そうしたとき、以下のような疑問や不安は起こらないでしょうか。

- そもそも、どこに有能な専門家がいるのか分からない

- 遺言や信託のやり方が不明

- 事前に節税対策を図りたい

- トラブルのない遺産分割のやり方が分からない

- いま依頼している専門家が頼りない

相続財産が多い場合、やり方が少し違うだけで相続税が数千万円、数億円も違うのは普通です。そのため、依頼する専門家は見極めなければいけません。

ただ、相続の場面では多くの専門家が関わるため、これら有能な専門家を自分一人の力だけで見つけていくのは困難です。そこで、当サイトでは相続に特化した専門家と提携し、全国対応であなたに適した専門家を紹介するサービスを実施しています。

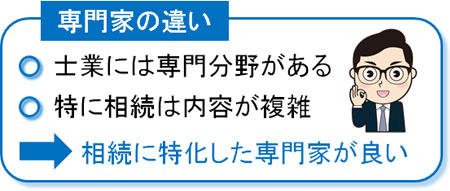

税理士や司法書士にも専門性がある

専門家というと、どのような質問であっても問題なく答えてくれるように思えてしまいます。ただ、税理士や司法書士であっても専門分野があり、相続のときは相続に特化した専門家に依頼しなければいけません。

これは、医師を思い浮かべれば分かりやすいです。医師は内科、外科、小児科、精神科、皮膚科、眼科など細かく専門が分かれています。

医師には専門領域があり、特定の医療分野に特化しているからこそ深い知識や技術を提供できるのです。

同じように税理士などの士業も専門があります。「何でもできる」という税理士や司法書士ほど能力は低く、特に相続のような非常に専門性の高い領域の場合、相続に特化した専門家が最適です。

そうしたとき、相続に特化していない税理士や司法書士、ファイナンシャルプランナーなどに依頼すると正しく節税できず、無駄に高額な贈与税・相続税を支払う事態に陥ってしまいます。

依頼する専門家を検討するとき、その人物が相続に大きな強みをもっているかどうか確認するのは非常に重要なのです。

相続対策は種類が多く、依頼する専門家が違えば相続税が1,000万円以上違う

それでは、相続に特化していない専門家へ依頼すれば、どのような結果になるのでしょうか。これについて、単純に贈与税・相続税の金額が大幅に増えてしまいます。

例えば土地を相続するとき、土地には評価方法(相続税の算出方法)がいくつも存在します。このとき、相続と不動産の両方に精通していない税理士に依頼してしまった場合、それだけで1,000万円以上も税金が違うのは普通です。

本来なら少ない納税額で済んでいたはずなのに、知識の乏しい専門家へ依頼するだけで大きな損をしてしまうのです。

「土地の評価によって相続金額が大きく変わる」のは一例であり、他にも生命保険の活用や株式の評価方法、生前贈与のやり方を含め、正しく相続手続を実施するからこそ無駄な税金を減らせるようになるのです。

地方の専門家だと税金が高額になる

また、他にもよくある間違いとして「地元の税理士に依頼する」などがあげられます。あなたの家の近くに住んでいる専門家へお願いするのです。

確かに、近くにいる専門家であれば安心できます。いつでもすぐに会って面談できるからです。ただ、あなたの近くに住んでいる専門家が本当に相続に詳しく、節税対策や遺産分割などの知識に精通しているかどうかは不明です。

そのため、東京など都市部で活躍している本物の専門家へ依頼する必要があります。相続対策といっても何度も面談する意味はなく、一回だけで十分です。その後はメールや郵送でのやり取りになります。

また場合によっては面談なしでメールや電話、テレビ電話(ZOOMなど)だけで完結するケースも多いです(初回は少なくともZOOMでの面談になります)。

さらに相続に強い専門家であれば、前述の通り1,000万円以上の節税効果を生み出せるのは当然なので、あなたが東京から遠く離れた地方に住んでいたとしても確実に得をします。相続において、「家の近くにいる専門家へ頼みたい」と考える人ほど失敗しやすいのは、当然ながら理由があるのです。

全国対応でワンストップサービスを実施

しかし、専門家へ依頼するとはいっても、どこに優れた人がいるのか見当が付きません。

相続の場面では、依頼する専門家が個々の状況や内容によってそれぞれ違います。例えば、以下のようにさまざまな専門家が関わるようになります。

- 税理士:相続税申告、相続税の還付など

- 司法書士:遺言、信託など

- ファイナンシャルプランナー:生命保険の活用

- 不動産会社:不動産の売買

- M&A会社:事業承継でのM&A

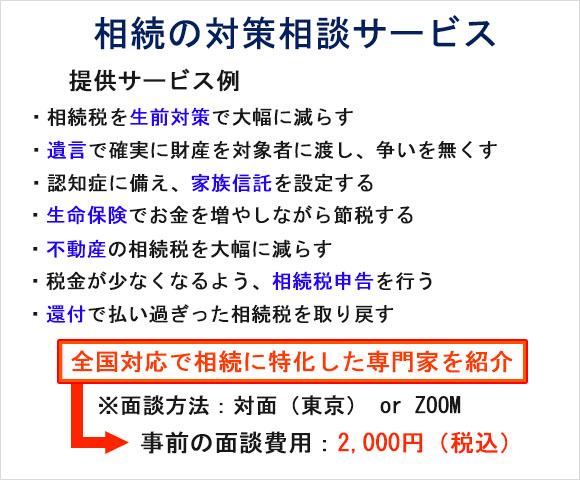

相続に強い優れた専門家について、これらをすべてあなた一人だけの力で見つけ出すのは現実的ではありません。そこで、当サイトではあなたの状況を確認したあと、必要な専門家を紹介するサービスを実施しています。

税理士など一人の専門家だけで相続が完結することはないため、こうした専門家をワンストップで紹介するサービスを実施しているのです。

依頼の方法は簡単であり、当サイトの応募フォームに必要事項を記入して送信するだけです。その後、あなたの状況を把握したうえで当サイトと提携している専門家から連絡が入ります。そうして、面談やZOOM(テレビ電話)などで生前対策や相続手続を進めていくだけになります。

わずか2,000円で有料相談を実施

ただ、申し訳ないですが無料相談は受け付けていません。過去、無料相談を実施していたときもありましたが、そのときは「単に情報を知りたいだけ」の人が殺到し、既存顧客に時間を割けず迷惑をかけてしまう事態に陥ったことがあります。

また当サイトで紹介するエージェントは既に多くの顧客を抱えているため、物理的に対応できる人数が限られています。そこで相談の時点から顧客を厳選することで、お客様へできるだけ優れたサービスを提供できる仕組みを採用しています。

しかし、顧客サポートの質を確保するために有料相談にしているとはいっても、相談料が高いと微妙です。そこで、面談料2,000円と非常に安い金額で実施しています。面談後、実際に依頼をするかどうかを決めてもらえば問題ありません。

※面談は「対面(東京)」または「ZOOM(テレビ電話)」になります。

なお電話のみでの対応はしていません。重要な相続や生前対策の話をするとき、「初回の説明を電話だけで終わらせるのはあり得ない」と考えているからです。

ただ、対面(東京)だけだと遠方に住んでいる人は依頼しにくいです。そこで、ZOOM(テレビ電話)での面談も広く受け付けています。

サービスの対象となる人

なお、当サイトの専門家紹介サービスの対象となる人としては、生前対策や相続を考えている人になります。具体的には、以下のような人が対象になります。

【生前対策をしたい】

- 生命保険の活用、遺言、信託、不動産売買、事業承継など

相続税を低く抑えるためには、どれだけ生前に対策を講じているのかがキモになります。生前対策をしているだけで、納税額がまったく違うものになります。

例えば、生前贈与を活用すれば年間110万円を非課税で譲渡できるのは有名です。他にも、生命保険を利用すれば相続人一人につき500万円の非課税枠があります。不動産を使っても、同様に節税対策が可能です。これを相続での節税に強い専門家のもとで実施します。

実際のところ、「配偶者(妻など)に財産を移す」など意味のない相続対策をしている人が大多数です。このような対策をしても、節税にならないどころかむしろ損をします。仮に、この理由が分からないのであればいますぐ節税に強い専門家へ相談し、正しく節税するといいです。

【相続が発生した】

- 税務申告、遺産分割、相続放棄など

実際に親族の誰かが死亡した場合、相続税を支払うための税務申告をしなければいけません。そのため、被相続人(死亡した人)の相続財産が「現金や不動産、株などを含め3,600万円(基礎控除額の最低金額)を超えるか」を目安にし、必ず税理士へ依頼する必要があります。

また、遺言がない場合は遺産分割をどのように進めるのか、専門家を交えながら検討しなければいけません。場合によっては、借金がある人が死亡した場合は相続放棄を依頼する必要があります。こうした遺産分割や相続放棄にも対応しています。

代表あいさつ

はじめまして、深井良祐と申します。今回、当サイト「相続節税ナビ」にお越しいただきありがとうございます。

相続をするとき、事前に何も対策を講じないと高額な相続税を課せられるようになります。また、たとえ財産が少なかったとしても遺産分割で揉めるようになり、親族内で争いへと発展するようになります。

これは必ず避けなければいけません。そのためには、依頼する専門家を正しく見極める必要があります。

私も過去に相続を身近に体験し、苦い経験をしたからこそこうしたことがいえます。また、これは私が法人で相続事業を立ち上げている理由にも通じます。

・認知症を発症し、祖母の財産が塩漬けになる

人はいつか死を迎えます。そのため必ず相続が発生するようになりますが、実際のところ死亡して慌てて相続税の申告をしたり、遺産分割したりする人が大多数なのではないかと思います。

これは私の家も同様であり、以前に祖母(おばあさん)が認知症を発症したことがあります。しかもアルツハイマー型認知症ではなく、脳梗塞による認知症であり、一気に病状が悪化して数日のうちにコミュニケーションすら取れない状態に陥ってしまいました。

以下が当時の状況であり、家族で施設(特別養護老人ホーム)へお見舞いに行ったときの様子です。

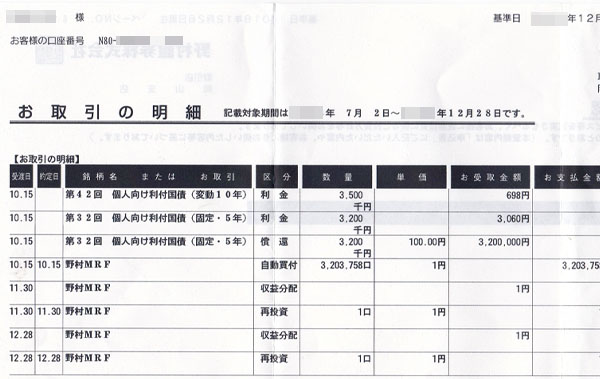

ただ、そこからいろんな問題が発生するようになりました。まず、銀行口座を含めあらゆる資産が事実上の凍結になりました。本人でなければお金の引き出しができませんし、定期預金の解約もできません。また、祖母は日本国債を購入していて満期(償還)のお知らせが届いたものの、この受け取りもできません。

証券会社の窓口担当者に「本人の意思確認ができないために受け取りはできません」と拒否されたのです。参考までに、以下が実際の日本国債の明細です。

しかし、本人の預金が凍結されているのにもかかわらず施設への毎月の支払いは必要になります。本人ではなく、私たちが老人ホームの代金を支払わなければいけません。認知症の状態ではあらゆる契約ができず、預金も自由に動かせないからです。

成年後見人を付けるという方法もありますが、成年後見人はほぼ司法書士などの専門家が選任されることになりますし、毎月3~5万円の手数料(顧問料)支払いも必要なので微妙です。その結果、私たち家族は「祖母が実際に死亡するまで財産を塩漬けする」という選択肢を設定したのです。

また、祖母は小規模ながらも不動産を所有していました。しかし、祖母のお金を使っての不動産リフォームはできませんし、賃貸に出して入居者と契約することさえできません。

事前に家族信託を設定するなど対策を講じておけば、こうした面倒な事態は起こっていませんでした。しかし、事前に何も相続対策していなかったために大変な事態に巻き込まれてしまったわけです。

・相続税が依頼する人によってまったく異なる

そうして数年後に祖母が死亡すると、今度は相続が発生します。私の実家は岡山のため、このときは地元の税理士を見つけることにしました。親族での遺産分割については何も争われることはなく作業は進んだわけですが、相続税の申告をしなければならず、このときは専門家へ依頼する必要があったわけです。

祖母については、前述の通り不動産もそれなりに所有していたため、相続税の支払いが必要でした。そうしたとき、「祖母の相続が大変」ということを東京に住んでいる知り合いに何気なく話すと、「かなり有能な東京の税理士を知っているけど紹介しようか? 相続税とか、かなり低くなるよ」と言われました。

そこで、岡山からかなり離れているものの、ひとまず東京の税理士に話を聞いてみることにしました。

そうしてメールなどで書類を事前に送り、岡山の税理士で算出してもらった相続税の明細について話をすると、「一瞬で税金を減らせますよ」と言われました。例えば、土地については評価方法が無数に存在し、どの評価方法を利用するのかによって税金がまったく異なります。そのため、税額が大幅に変わってくるのです。

分かりやすい例でいえば、同じ土地でも「隣に墓地がある土地の場合、評価額を大幅に低下できる」ようになります。土地といっても、やり方が違えば評価額が異なるのです。

もちろん、他にも注意点はいくつもあります。そこで相続専門で活躍している、日本有数のその税理士に依頼することにしました。すると最初に依頼した地方の税理士よりも、相続税を総額で2,460万円も削減することに成功しました。ここから、本当の意味で腕の優れた専門家に依頼しなければ損をすることを学んだわけです。

・その後も生前で相続対策を進める

また、同時にその他の相続対策を進めるようにしました。祖父(おじいさん)の相続財産について、生前での対策を進めるようにしたのです。

例えば、以下のようなことを実施しました。

- 生前贈与を使って財産を親族へ移す

- 生命保険を利用し、非課税枠を利用する

- 法人の事業承継で株価対策を実施する(祖父代表の法人について、後継者である私の兄へ株式を移す)

- 家族信託を使い、認知症に備える

祖父についてはそれなりに財産があったものの、こうした対策を実践することで相続税をほぼゼロに抑えられるようになったわけです。

祖母(おばあさん)のときも同様に対策しておけば相続税は大幅に削減できていましたが、これを今になって嘆いても仕方ありません。ただ、祖父については相続や節税に強い専門家に頼ることで生前対策を行い、ほぼ無税にまで対策を講じることができました。

ここから、「生前対策が重要」「依頼する専門家が違うだけで税金がまったく異なる」ことを理解したわけです。

このような経験をしたため、「私と同じように相続で困っている人は多いのでは」と考え、相続で大変な思いをしている人を助ける事業をスタートさせました。具体的に、「相続に大きな強みをもち、トップクラスの知識やスキルを有する専門家」を紹介するサービスを始めることにしました。

よくある質問

・自分の住んでいる地域の専門家を紹介してくれるのでしょうか

いいえ、地方の専門家は紹介しません。東京で活躍する、相続に特化した最適な専門家を一人だけ紹介します。

当サイトではいろんな専門家ではなく、特定の専門家とのみ提携しています。例えば、税理士なら一つの税理士法人のみ契約しています。そうしなければ相続に強い本物の専門家を紹介できず、結果としてあなたに損をさせてしまうからです。

・全国対応してくれるのか

はい、当サイトは全国対応しています。そのため、田舎へき地に住んでいたとしても問題ありません。

・面談のために東京へ向かう必要があるのか

いいえ、そういうわけでもありません。電話やZOOM(テレビ電話)、メールなどで対応することも可能です。

例えば生前での相続対策なら、電話やメール、郵送などのみで対応できるケースは多いです。ただ、初回は対面またはZOOMでの対応になります。

・問い合わせ後、電話がたくさんかかってこないか心配

当サイトはあなたの相続の内容を確認したうえで、一人の専門家を紹介するサービスです。相見積もりの斡旋サービスではありません。そのため、問い合わせ後に電話がたくさんかかってくることはありません。

もちろん、問い合わせ後に依頼を断るのは問題ありません。

・他と比べたうえで依頼を検討したいが大丈夫か

可能です。

当サイトは相続専門で活躍している日本最高レベルの専門家と提携しているため、むしろ他と比べながら活用してみてください。そうすれば、当サイトと提携している専門家がどれだけハイレベルなのか理解できるようになります。

・値段の安い専門家を紹介してもらえるのか

当サイトでは手数料金額の安い専門家の斡旋はしていません。優れた専門家であるほど料金は高額になるからです。そのため、あなた独自で格安の専門家を探すほうが安い手数料金額にて相続することができます。

ただ、そうした安い専門家に依頼するほど贈与税や相続税が圧倒的に高額になるため、結果として大損します。そのため当サイトでは、相場よりも高い報酬支払いにはなってしまうものの、節税や遺産分割を含め確かな腕をもつ専門家のみを紹介します。

前述の通り、依頼する専門家が違えば相続税が1,000万円以上も変わるのは普通です。そのためトータルで考えると、多少は値段が高くても本物の専門家へ依頼するほうが安上がりです。

さいごに

相続の場面では、これを一生のうちに何度も経験する人はいません。むしろ、「事前の相続対策が初めて」という人が大多数だと思います。

しかし相続税は非常に高額になりやすく、知識の乏しい専門家に依頼すると高額な税金を取られてしまいます。そのため、生前対策や相続発生後を含め、節税知識の豊富な専門家へ依頼しなければいけません。

例えば資産1億円を一人で相続するケースなら、何も対策しなければ相続税はザックリ約1,200万円になります。ただ、やり方によってはこれをほぼ無税にできます。

亡くなった人で3,600万円以上の資産をもつ場合は相続税発生の可能性があり、自宅の土地(不動産)や株式、現金を含めるとこれだけの資産を保有しているケースは珍しくありません。そうしたとき、どのように生前対策や税務申告をするのかによって税額が大きく変わるのです。

また、優れた専門家であれば遺産分割を含め、スムーズに相続が済むように対応できます。親族同士の争いを回避・軽減できるかどうかは依頼する専門家によって変わってきます。

そこで依頼してくだされば、必要な専門家をあなたの状況に応じてワンストップで紹介します。少しでも無駄な税金を減らし、親族間の争いを避け、円満な相続を実現するために、当サイトを活用してみてください。