相続税を下げる節税対策はいくつもあります。その中でも「誰でも手軽にでき、さらには非常に節税効果が大きい方法」として生前贈与があります。生前贈与をうまく活用し、場合によっては贈与税を支払うほど税金を少なくできるのです。

やり方としては、毎年少しずつ贈与していくことで低い税率にて財産を渡すようにします。また、年間110万円であれば非課税枠が認められており、無税で渡すこともできます。

さらにいうと、複数人に対して生前贈与を活用すれば、さらなる相続税対策になります。無駄な相続税を支払わず、家族に高額な財産を残せるようになるのです。

そこでここでは、どのように考えて生前贈与を活用することで大幅な節税対策を実施すればいいのか解説していきます。

もくじ

贈与税と相続税の税率を理解する

一般的に贈与税というと、税率が非常に高いイメージがあります。これについては、その通りであり、税率だけを考えると非常に高額になります。

具体的にどれくらいの贈与税率になるのかというと、以下のようになります(取得金額 = 贈与額 - 非課税枠110万円)。

| 各人の取得金額 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

つまり課税される金額が3,000万円を超えると、最高税率55%に達してしまいます。

一方で相続税率についてはどうなっているのでしょうか。これについては、以下の表の通りになっています。

| 各人の取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

このように、贈与税に比べると圧倒的に税率は低いです。相続税の場合、課税される税金対象額が3,000万円であっても税率15%です。贈与税では3,000万円超で最高税率55%なのに対して、相続税率のほうが圧倒的に少ないのです。

それにも関わらず、なぜ生前贈与を積極的に利用したほうが節税対策になるのでしょうか。これは、毎年の贈与をするからです。

110万円の非課税枠を含め、毎年贈与すれば税金は非常に少ない

生前贈与で税率が高額になるのは、一つの年に一気に贈与するからです。特定の年に高額なお金を贈与すると、非常に高額な税金を課せられるようになります。

それでは、毎年少しずつ贈与する場合であればどうでしょうか。この場合、非常に少ない税金で済みます。

まず、生前贈与には毎年110万円の非課税枠が認められています。そこで、毎年110万円ずつ生前贈与します。これを暦年贈与といいますが、暦年(1月1日~12月31日)で贈与するので暦年贈与です。

このとき、毎年110万円ずつ生前贈与していけばどうでしょうか。この場合、無税にてお金を子供や孫に移せるようになります。

もし、長男に対して20年に渡って生前贈与を続ければ「110万円 × 20年 = 2,200万円」について非課税にて贈与できます。一年で2,200万円を贈与するとかなりの税率になりますが、毎年ごとの徐々の贈与なら無税なのです。

「相続税の高い税率」を生前贈与で抑えられる

また、節税対策で生前贈与を積極的に活用するべきなのは、相続税の中でも「税率の高い部分」を減らすことができることも意味が大きいです。

先ほどの表で示した通り、課税されるお金(相続額)が大きいほど税率が上がります。例えば1億円の課税財産がある場合、相続税では税率30%です。このとき、相続税は以下のようになります。

- 1億円 × 30%(相続税率) - 700万円(控除額) = 2,300万円

一方で毎年110万円までの非課税枠を活用し、何年もの暦年贈与によって事前に2,000万円を他の家族に移していればどうでしょうか。この場合、遺産は8,000万円に減っていることになります。この場合の相続税は以下になります。

- 8,000万円 × 30%(相続税率) - 700万円(控除額) = 1,700万円

このように、先ほどに比べて600万円も無駄な税金を減らすことができました。財産が大きいほど高額な相続税率になりますが、生前贈与によってこうした高額な税率部分を減らせるのが生前贈与なのです。

生前贈与をするとなると、税金が高くなるイメージをもつ人が多いです。ただ実際は逆であり、生前贈与をするほど税額を引き下げられるようになります。

基礎控除より多く贈与し、贈与税を払っても問題ない

ただ中には、財産が非常に大きい富裕層も存在します。そうした人の場合、年間110万円の非課税枠(基礎控除)に捉われるのではなく、贈与税を支払っても問題ありません。

例えば、2億円の課税資産をもつ富裕層がいるとします。この場合、毎年110万円を贈与したとしても財産が高額すぎのでなかなか減りません。

その場合、暦年贈与で行われる110万円の非課税枠を超えて贈与しましょう。110万円の基礎控除を少し超えたとしても、贈与税はそこまで高くならないからです。前述の通り、あくまでも一つの年に高額な財産を贈与するから税率が高くなるわけです。

例えば、310万円を贈与する場面を考えてみましょう。この場合、課税されるお金は「310万円(贈与額) - 110万円(基礎控除) = 200万円」です。200万円については、贈与税率は10%です。つまり、贈与税は以下のようになります。

- 200万円 × 10%(贈与税率) = 20万円

このように310万円を生前贈与すれば、贈与税が20万円になると考えましょう。

もし、これを20年続ければ「310万円 × 20年 = 6,200万円」のお金を渡すことができます。これに伴う贈与税は「20万円(贈与税) × 20年 = 400万円」です。こうしたことを元にして、支払う税金についてシミュレーションをしてみましょう。

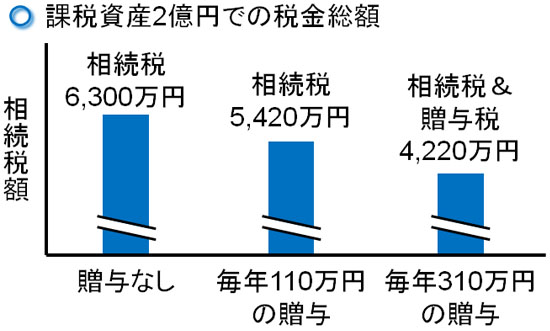

・節税対策しない場合との比較

課税される財産が2億円であり、このまま死亡する場合だと相続税は以下になります。

- 2億円 × 40%(相続税率) - 1,700万円 = 6,300万円

一方で先ほどのように毎年310万円の贈与を行い、20年続けたときは6,200万円の財産を減らせるため、課税相続財産は差額の1億3,800万円になります。そのため、相続税は以下になります。

- 1億3,800万円 × 40%(相続税率) - 1,700万円 = 3,820万円

実際には贈与税400万円を払っているため、「3,820万円(相続税) + 400万円(贈与税) = 4,220万円」が税金総額です。

・110万円の非課税枠でのシミュレーション

一方で毎年110万円の暦年贈与だと、20年では2,200万円の生前贈与をすることになります。このため元々の課税財産が2億円だと、課税部分は1億7,800万円になります。この場合、相続税は以下のようになります。

- 1億7,800万円 × 40%(相続税率) - 1,700万円 = 5,420万円

ここで、課税財産2億円を保有するときについてそれぞれの税額を並べると以下のようになります。

- 贈与なし:相続税6,300万円

- 毎年110万円の贈与:相続税5,420万円

- 毎年310万円の贈与:相続税&贈与税4,220万円

このように、贈与税を多めに支払ったほうが税金を圧倒的に圧縮できます。財産が多い場合、110万円の基礎控除を超えて贈与税を支払いながら節税対策を考えるのは非常に有効だといえます。

複数人に贈与すると効果的

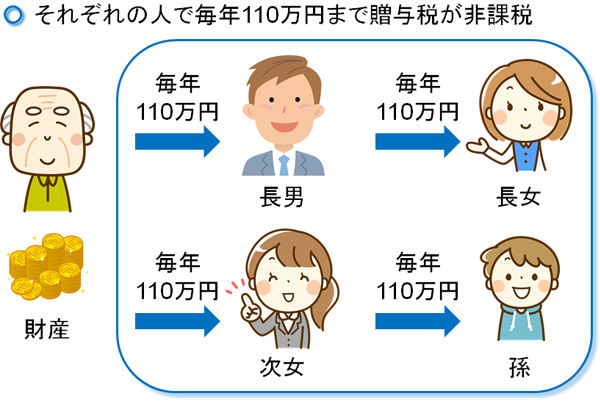

なお、ここまで「一人の人間に対して生前贈与をする場合」だけで考えてきました。ただ実際には、生前贈与は特定の一人だけにしなければいけないルールはありません。複数人に対して生前贈与しても問題ありません。

このときは配偶者や子供などに限らず、孫に贈与しても年間110万円の非課税枠を利用できます。または、他人に贈与しても110万円までは基礎控除があります。誰でも利用できるのが生前贈与の非課税枠だと考えましょう。

そのため、課税される財産が1億円であったとしても事前の相続税対策を実施すれば相続税を非常に少なくできます。例えば、子供や孫を含め4人に毎年110万円ずつ非課税で贈与するとします。その場合、20年であれば以下の金額を無税にて贈与できます。

- 年間110万円 × 20年 × 4人 = 8,800万円

そのため財産のうち、8,800万円について合法的に無税にて親族へ渡せるようになります。当然、その分だけ相続税は大幅に圧縮できるようになります。

生前贈与をする場合、一人だけではなく多くの親族へ分散して渡すようにしましょう。そうすれば、より効果的に無駄な税金を減らすことができます。

・配偶者ではなく子供や孫に贈与する

なお、勘違いしやすい間違いとして「配偶者に生前贈与する」ことがあります。これについては、ほぼ意味がありません。理由は単純であり、相続時は配偶者控除として1億6,000万円までの控除が認められているからです。

つまり、よほどの富裕層でない限り配偶者は相続税ゼロです。それにも関わらず、頑張って生前贈与する意味はありません。生前贈与する先は子供や孫が正しいといえます。

いくらまでの最大額・限度額はないが、相続税とのバランスを取るべき

なお、贈与税額については「いくらまでという上限金額」は存在しません。限度額なく、いくらでも贈与することができます。

ただ前述の通り、多くの金額を贈与すると高額な税金になるため、最大額の財産を一気に贈与する人は存在しません。毎年、少しずつ贈与することで全体の税額を少なくできます。

このとき、「財産金額はいくらか」「何人の人に生前贈与をするのか」を考えたうえで、税理士などの専門家と相談しながら「毎年、上限いくらで生前贈与すれば税額を抑えることができるのか」をシミュレーションするようにしましょう。

・不動産の贈与は一般的に向かない

ここまでの知識を理解すると、生前贈与では「少ない金額を毎年贈与できるもの」にとって最適だと分かります。例えば現金であれば、自由に贈与することができます。そのため、現金の生前贈与は非常に優れているといえます。

一方で土地・建物などの不動産は分割するわけにはいかず、どうしても贈与額が高額になります。また、土地を少しずつ贈与してもいいですが「専門家へ依頼する登記費用」などを考えると、むしろ費用が高く付くことはよくあります。

そのため不動産の生前贈与は節税対策として向かないことは理解するといいです。

生命保険まで組み合わせると完璧な生前贈与になる

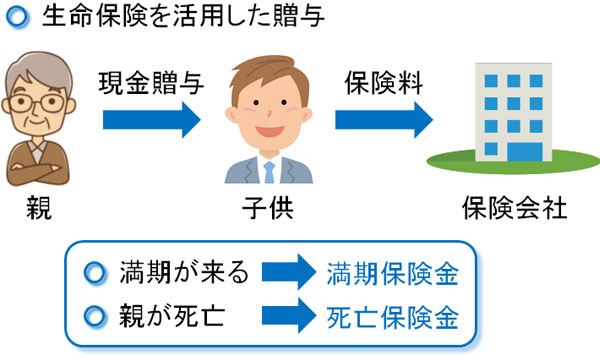

なお生前贈与による相続税の節税をするとき、多くの人は現金をそのまま贈与することを考えます。ただ、このとき生命保険まで組み合わせた生前贈与をすればより優れた内容になります。

このとき、以下のように「親が子供に現金贈与し、そのお金を利用して保険料を支払う」ように調節します。

保険料の引き落としは自動なので、親が子供の銀行口座にお金を振り込めば、保険料を必ず支払うことになります。このとき生命保険であれば、特定の時期にならなければ解約されることはありません。早期に解約すると元本割れするからです。

そのため子供や孫の年齢が小さかったとしても、生命保険であれば特定の年齢になるまで資産をロックできるようになります。

また生命保険は資産運用としての意味合いもあります。長くお金を寝かせておくことで、銀行預金よりも圧倒的に優れた利回りでお金が増えていきます。生命保険会社や商品内容によって異なりますが、0.5~1%ほどの利率になります。

他にも「生命保険での資産運用で増えたお金は税金が優遇される」など、優れた措置が存在します。そのため、現金ではなく生命保険としての贈与を考えても問題ありません。

住宅取得の非課税枠を組み合わせるといい

また毎年110万円の暦年贈与に限らず、その他の生前贈与の特例を活用することもおすすめです。これには、住宅を購入するときの非課税枠があります。子供や孫が新築住宅を購入する場合、700万円までの贈与であれば非課税になるという制度です

家を新たに購入する人は多いです。私の友人についても以下の家を購入し、庭が完成していない状態から住み始めていました。

ただ、自分で高額なお金を用意できない人が大半です。そこで住宅ローンを組みますが、親のお金に頼るケースも多いです。そうしたとき、高額なお金について生前贈与して問題ないとされているのです。

かなり高額なお金の生前贈与が可能であるため、人気の制度となっています。相続税で高額なお金を取られるくらいなら、住宅を購入するときに生前贈与として補助してもらったほうがいいです。そのため、毎年の贈与に加えて活用するといいです。

教育資金の生前贈与も有名

また生前贈与については、教育資金の非課税枠についても有名です。子供や孫の教育資金に活用する場合、1,500万円までなら非課税になるというものです。一般の人でも、この制度の存在について理解している人は多いです。

ただ実際のところ教育資金であれば、1,500万円の生前贈与を利用しなくても、元々が非課税です。事実、特に申告をしていないにも関わらず「親から高校や大学の資金を援助してもらった」という人が大半ではないでしょうか。

当然、このときの援助資金について確定申告している人はいませんし、それによって税務署から指摘を受けた人もゼロです。これは、教育資金は最初から非課税と決められているからです。

そのため1,500万円に捉われず、教育資金の贈与は元々が非課税なので子供や孫の教育には積極的にお金を出してあげましょう。そうすれば、暦年贈与とは別に「非課税による実質的な贈与枠」をたくさん活用できるようになります。

生前贈与は最強の相続税対策の一つ

遺産相続をするとき、「何も対策せずに死亡するのと、事前に生前贈与を活用する」ことについて、どちらが得かというと圧倒的に「事前に贈与したとき」になります。

生前贈与をすれば、「相続税の最も高い税率部分」を減少させることができます。このときは複数人に贈与して問題ないですし、富裕層なのであれば基礎控除(毎年110万円)を超えて贈与税を支払いながら生前贈与しても問題ありません。

さらにいうと、このときは生命保険と組み合わせると最適です。しかも、住宅購入や教育資金での贈与まで加えると、より優れた節税対策が可能になります。

贈与税というと、高額なイメージをもつ人が多いです。ただ、正しく活用すれば何も対策をしていない人に比べて、「圧倒的な節税を可能とする手法」であることを理解しましょう。そのため相続税対策を実行に移すとき、生前贈与は必須のツールになるといえます。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。