家族信託(民事信託)や不動産信託を利用するとき、どのようなときに契約終了になるのか事前に知っておくことは重要です。

特に信託契約を解除・解約したいと考えている人であれば、どのようにすれば契約を終了できるのか理解するのは必須です。家族信託・不動産信託を契約解除するのは問題なく可能なので、解約条件について理解しなければいけません。

ただ、事前に正しく契約内容が定められていない場合、契約終了と同時に無駄に高額な税金を課せられるようになって困るケースもあります。その場合、事前対策が必要になります。

家族信託では正しく契約を修了させなければいけません。そこで、「解約・解除を含め信託契約が終了するときの理由や注意点」について解説していきます。

もくじ

信託契約の終了事由は定められている

家族信託・不動産信託を設定するとき、いつかは信託契約が終了することになります。いつまでも契約が続くようになることはないのです。

例えば、「契約して30年が経過し、その時点での受益者(利益を受け取る人)が死亡したら信託契約は終了する」ようになります。何百年にもわたって契約で縛ることはできず、どの時点まで契約が有効なのか明確に決められているわけです。

当然、時間経過による終了に限らず他の要因によっても相続対策での信託契約を修了させられる事項が存在します。これについては法律に明記されています。

| 【信託法163条(信託の終了事由)】 信託は、次条の規定によるほか、次に掲げる場合に終了する。 |

終了事由についていくつかズラズラと記されていますが、解除について重要な部分だけを抜き出すと以下のようになります。

- 委託者と受益者が解除に合意したとき

- 事前に信託契約で定めた事由が発生したとき

- 受託者が受益権の全部を保有し、1年間継続したとき

- 受託者が欠け、新受託者が就任しない状態が1年間継続したとき

他にも、裁判によって「信託契約が無効と判決が出た」ときは当然ながら契約終了となります。ただ、そうした特殊な場面でなかったとしても解約・解除が可能になっているのです。

それぞれの終了理由について解説していきます。

委託者と受益者が解除に合意したら契約終了となる

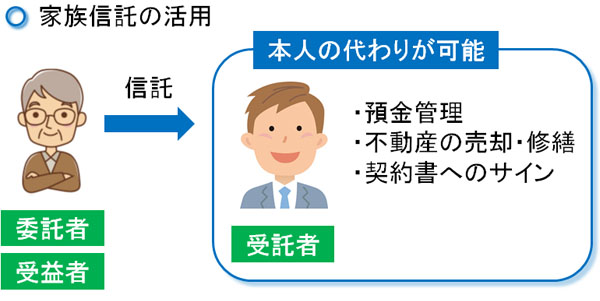

多くの場合、家族信託・不動産信託は元々の財産保有者の一存によって自由に終了させることができます。家族信託を設定する場合、多くのケースで最初は「委託者(依頼する人)=受益者(利益を受け取る人)」となるからです。

以下のような契約設定にする家族信託がほとんどになります。

これであれば、認知症を発症したとしても受託者(財産管理する人)に預金や不動産などの管理を依頼することができます。ただ、委託者(依頼する人)と受益者(利益を受け取る人)が同じのため、財産管理による利益は依頼者本人(委託者・受益者)が受け取ることになります。

なお、信託契約では委託者(依頼する人)と受益者(利益を受け取る人)が同意すれば自由に契約解除できるため、委託者と受益者を同じに設定している場合はいつでも信託契約を終わらせることができるようになります。

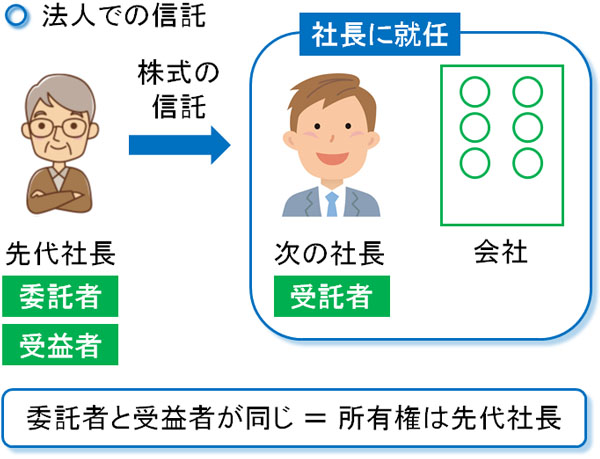

例えば、会社の事業承継を考えましょう。このとき、自分が保有する株式の所有権を受託者(財産管理する人)に渡します。そうすると、受託者(財産管理する人)が株式を操れるようになるので、社長に就任して自由に法人を操作できるようになります。

ただ、委託者(依頼する人)と受益者(利益を受け取る人)は同じにしておきます。この場合、会社を任せた新社長が適任でないと判断した場合、先代社長はいつでも家族信託の契約解除が可能になります。

契約解除後は先代社長が社長の座に戻ることになりますが、こうしたことが家族信託で可能になります。

家族信託・不動産信託で信託契約で定めた事由が発生すると終了する

また、特に解除合意をしなかったとしても「特定の事由が発生したら自動的に信託契約を解除できる」ようにすることも可能です。

どのような事由を定めるのかはあなたの好きに設定できます。例えば、以下のようなことを設定できます。

- 〇〇年〇月〇日になった時点

- △△が死亡したとき

- 〇〇が認知症などで判断能力がなくなったとき

信託契約なので、契約内容に基づいて実施されることになります。そうしたとき、事前に決めておいた事由が発生した時点で契約終了となります。

どのような事由が最適なのかについては、委託者(依頼する人)や受託者(財産管理する人)が相談して事前に決定することになります。人によって状況が違いますし、家族信託・不動産信託はかなり自由度の高い手法なので、専門家と相談しながら内容を決めるようにしましょう。

受託者がすべての受益権を保有した

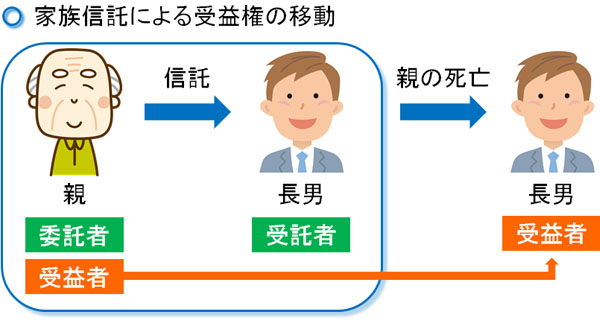

また、前述の通り最初は「委託者=受益者」に設定するケースがほとんどです。しかし、財産を所有する委託者(依頼する人)はいつか死にます。そうして死亡した後、受益者(利益を受け取る人)は次の人に移ることになります。

このとき、受託者(財産管理する人)を次の受益者(利益を受け取る人)指定することはよくあります。それまで頑張って財産管理してくれた人に対して、死亡と共に財産を移すのです。

もちろん本人(親)の死亡後は、受託者(財産管理する人)とは関係ない人を受益者(利益を受け取る人)に指定しても問題ありません。ただ、受益者(利益を受け取る人)は通常、親族(子供など)が就任するので、そのまま受益権をもらうことになるのです。

そうしたとき、最終的に一人の受託者(財産管理する人)がすべての受益権を引き継いだ場合、実質的に家族信託の意味がなくなります。自分の財産(受益権)について、受託者として自ら財産管理するからです。

そのため受託者(財産管理する人)がすべての受益権を引き継いで1年が経過した場合、自動的に家族信託が終了するようになります。ただ、他に受益者が複数いる場合はすべての財産を受託者(財産管理する人)が引き継いだとはいえないため、信託契約は継続することになります。

受託者が欠けて就任なしに1年が経過しても終了する

また強制解約の理由としては、他にも受託者(財産管理する人)が欠けることがあります。財産管理するために選ばれた受託者ですが、以下のような事態を生じるケースは実際にあります。

- 受託者が死亡した

- 受託者が認知症を発症し、判断能力がなくなった

家族信託・不動産信託というのは、受託者(財産管理する人)がいるからこそ成り立ちます。受託者の存在は絶対だといえるのです。

そうしたとき、何らかの理由によって受託者が欠けてしまったとき、次の受託者が就任することになります。ただ、事前に次の受託者について定めていない場合、受託者が定まらないようになります。

このとき、委託者(依頼する人)や受益者(利益を受け取る人)によって新たな受託者(財産管理する人)を選任することが可能です。ただ、そうした選任がないまま1年が経過すると強制的に信託契約が解除となるのです。

残余財産の帰属権利者による税金問題は重要

なお、信託契約が解消されるときに重要になるポイントとして税金問題があります。場合によっては、多額の贈与税や相続税だけ課せられるようになり、大幅に損をする可能性があるからです。

家族信託・不動産信託を素人判断で作ったり、知識のない専門家に依頼したりすると後で確実に後悔するのは、高額な税金支払いが発生するようになってしまい、「家族信託をしなければよかった」とむしろ後悔する事態になるからなのです。

信託契約の解約・終了の場面でいえば、「財産の帰属権利者がどうなっているのか」は非常に重要です。つまり、「最終的に誰が財産を保有するようになるのか」ということです。

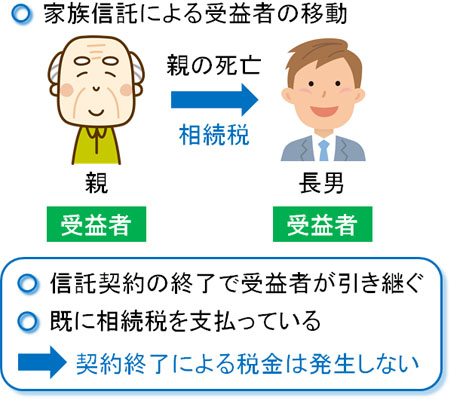

家族信託では受益者(利益を受け取る人)が財産の利益を受け取れるようになります。ただ、信託契約での受益者(利益を受け取る人)が「信託終了後も同じように財産から生じる利益を受け取れる」とは限りません。

もちろん、信託契約で「契約が解除されたときは受益者(利益を受け取る人)がそのまま財産を所有する」などのように定められている場合、「受益者=財産の帰属権利者」であり、信託契約を終了させたとしても、その終了時点では特に何の税金支払いもなく財産を引き継げるようになります。

家族信託において、「受益者が移ったとき」に税金が発生します。そのため死亡によって受益者が移ったとき、その時点で相続税を支払っています。相続税を払っている以上、その後に信託契約が切れて財産を保有し続けたとしても税金支払いは発生しないのです。

ただ、家族信託契約終了で残った信託財産(残余財産)の帰属先について指定がない場合、「受益者≠財産の帰属権利者」となることがあります。

受託者(財産管理する人)が子であり、相続人がその子一人だけである場合、信託契約が終了したとしても「受託者である子=相続人=財産の帰属権利者」となります。この場合、通常の相続税を既に支払っているので問題は起こりません。ただ、その他のケースだと「高額な贈与税支払いが発生する」「無駄に相続税だけ払ってしまう」という状況が発生します。

信託契約の終了で無駄な贈与税・相続税が発生するケース

それでは、どのようなときに無駄な税金が発生するのでしょうか。前述の通り「契約終了時の財産の帰属権利者を定めていないとき」に発生しますが、まずは何人もの相続人がいるケースを確認してきます。

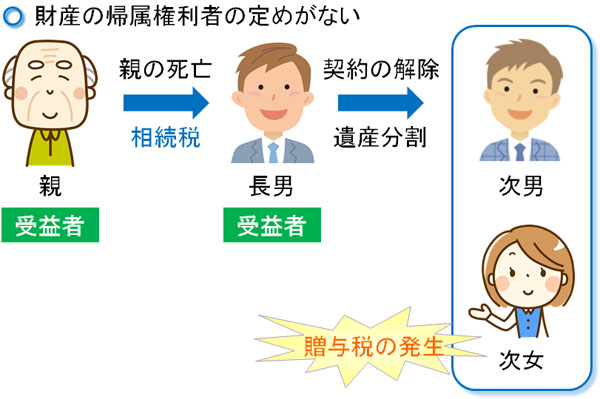

例えば、信託契約で長男が受益者(利益を受け取る人)となっていたとします。この状況で信託契約が解約となり、帰属権利者について明記されておらず他に次男や次女がいた場合、遺産分割によって次男や次女にも残余財産(残った信託財産)を与えることになります。

財産の帰属権利者を定めていない場合、長男にとってみれば「親の死亡と同時に相続税を払っていたにも関わらず、 数年後に信託契約解除と共に財産が減る」ことになります。

また、次男や次女にしてみても「信託契約の終了によって、長男から贈与を受けた」ことになります。価値のあるものを渡した場合、贈与税を課せられます。一気に贈与すると贈与税は非常に高額になるため、他の相続人は非常に高額な税金支払いを生じるようになります。

こうして、全員が損をすることになります。

・受益者が相続人でない場合は何も引き継げない

また、受益者(利益を受け取る人)が相続人でない場合、事態はより深刻になります。前述の通り、死亡によって受益者が移ると相続税を課せられます。ただ、財産の帰属権利者の定めがない場合は「相続人が残った信託財産を引き継ぐ」ことになるため、受益者の手元には何も残りません。

つまり受益者としては、「高額な相続税は支払っているものの、信託契約の終了と共にそれまで得ていた受益権を手放さなければいけない」という状況に陥ります。また、財産を受け取る相続人にしても高額な贈与税を課税されるようになります。

正しく家族信託を設定していないと、契約終了のときに大きな不幸が訪れるようになります。相続に特化した専門家に依頼して家族信託(民事信託)の内容を考えなければいけないのは、当然ながら理由があるのです。

内容変更しておくのは問題ない

なお、家族信託・不動産信託は一度設定したら終わりというわけではなく、契約開始後に内容変更することが可能です。

信託契約を終了させなくても、内容変更で問題ないのであれば、事前に内容変更さえすればいいです。例えば信託契約で「委託者(依頼する人)の判断で契約を変更できる」と定めていた場合、委託者が生きていて判断能力が問題なければ自由に変更できます。

また、そうした事項が定められていなくても委託者・受託者・受益者の全員が合意すれば内容変更が可能です。

そのため契約内容に不備があったとしても、内容変更で対応できるのであれば解約まで選択する必要はありません。また、このときは同時に「財産の帰属権利者が定められているか」も含めて確認するといいです。

家族信託・不動産信託の終了まで考える

相続の契約は、いつかは終了します。家族信託・不動産信託についても、どこかの時点で必ず契約解除になると考えましょう。

また、自らの意思で解約することもできます。委託者(依頼する人)と受益者(利益を受け取る人)が合意すれば、いつでも信託契約は解除可能です。また、その他の理由によって強制的に契約解除となることもあります。そこで、どのように契約を終了させるのかまで含めて契約内容を考えなければいけません。

そうしたとき、重要になるのが「財産の帰属権利者」です。必ずしも受益者(利益を受け取る人)が財産の帰属権利者というわけではないため、信託契約に定められていない場合は無駄に高額な税金支払いが発生するようになります。こうした不備がある場合、委託者が生きている間の早めの内容変更が必須です。

信託契約を終了させるとき、ここまで述べたような方法が存在し、注意点があることを理解しましょう。契約が終わるときまでを考えて家族信託(民事信託)を活用することが重要であるため、信託契約の特徴を学んだうえで実施するといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。