家族信託(民事信託)を実施するとき、重要な手続きの一つに公正証書(こうせいしょうしょ)があります。

これから家族信託を実施する場合、契約書の作成は必須です。契約書がなければ信託契約を結ぶことができず、口約束で家族信託を実施することはできません。

そうして契約書を作った後、ほとんどのケースで「契約書の公正証書化」を行います。公証役場で公正証書として認めてもらうわけですが、このとき多くの人が感じるものとして「公正証書は必要なのか?」という疑問があります。

あまり聞きなれない言葉が公正証書であり、そもそも公正証書がどのようなものなのかも分かりません。そこで、「家族信託で広く実施される公正証書の考え方」について解説していきます。

もくじ

契約書と公正証書の違いは何か

信託契約で契約書の存在は絶対となります。契約書について委託者(依頼する人)と受託者(財産管理をする人)がサインすることによって、ようやく家族信託を実施できるようになります。

それでは、契約書で家族信託を問題なく活用できるにも関わらず、なぜ契約書を公正証書化する必要があるのでしょうか。そもそも、公正証書とは何なのでしょうか。

公正証書は公文書に当たります。単に契約書だけ作ったとしても、相続のときに争いになると「契約書は偽造されたものだ」「当事者の判断能力が欠如しているのに、勝手に印鑑を押して契約を結んだ」などのように言われることがあります。

これについて、単なる契約書だと「印鑑をあなたが勝手に押したものではなく、きちんと当事者同士で合意したものである」と証明する方法がありません。

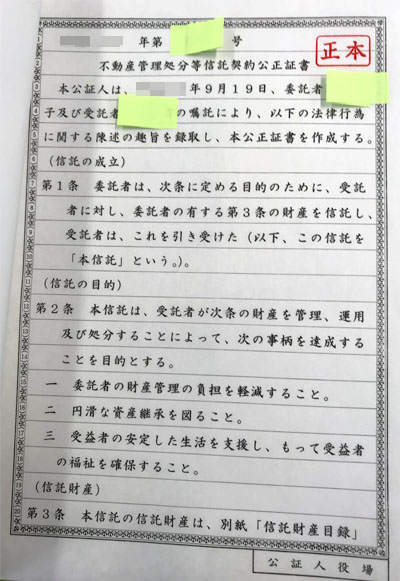

一方で公正証書であれば、公証人の立ち合いのもと本人確認をしたうえで公正証書が作成されるようになります。以下が実際の公正証書になります。

出典:国松偉公子事務所

このように契約書の内容を公文書にする方法が公正証書化です。これであけば、後で争いになったとしても契約書は偽装ではないと確実に判断されます。公証人が立ち会って確認しているため、公正証書だと「家族信託の契約を結んだという事実は確実だ」と裁判での証明になります。

単なる契約書よりも公正証書のほうが優先されます。後になってのトラブルを防ぐのが、契約書の公正証書化になります。

公証役場で原本が保管され、紛失がない

家族信託(民事信託)で公正証書が有効な理由は他にもあります。それは、原本が公証役場で保管されることです。

原本が公証役場で保管されるため、紛失リスクがゼロです。あなた自身は原本ではなくコピーなどを手元に置くことになりますが、こうしたコピーを無くしたとしても、原本は公証役場に存在するため、求めれば複製してくれます。

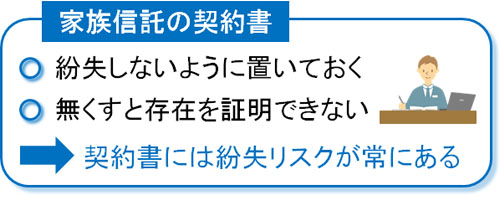

家族信託が有効なのは、契約書や公正証書が存在するからです。ただ公正証書を作成しない場合、契約書は紛失しないように手元に置き続けなければいけません。

もし契約書を紛失してしまった場合、「本当に家族信託を締結したのか?」と疑念を抱かれたときに反論できません。信託契約書が存在するからこそ、家族信託は意味があるのです。

家族信託は一般的に何十年も効力を発揮し続けます。どの時点で家族信託を終了させるのかは自由に決めることができるものの、家族信託では孫の代まで財産を相続させる順番を決めることができます。何十年もの間、紛失せずに契約書を手元に置くのは現実的に難しいため、公正証書にしておくと安心です。

公正証書化は必須ではない

ただ、家族信託で信託契約書の存在は必須であるものの、公正証書化は絶対に必要というわけではありません。省くことも可能です。

しかし、仲のよさそうな兄弟であったとしても高確率で揉めるのが相続の場面です。また、何十年もの長期に渡って契約書の紛失リスクがあります。そうしたとき紛失の危険性がなく、「家族信託を実施している」と確実に証明できる公正証書は非常に優れています。

必須ではないものの、「ほとんどの人が契約書の公正証書化を実施する」のには、これらの理由があるからです。

なお、特に不動産など高額な資産に対する家族信託を実施するほど、後でトラブルが起こりやすいです。こうしたとき、公正証書にしておくと非常に信頼性の高い文書を残せるようになります。

信託口口座の開設に公正証書が有利

また、他にも公正証書を作成するメリットがあります。これには、信託口(しんたくぐち)口座の開設が関わるようになります。

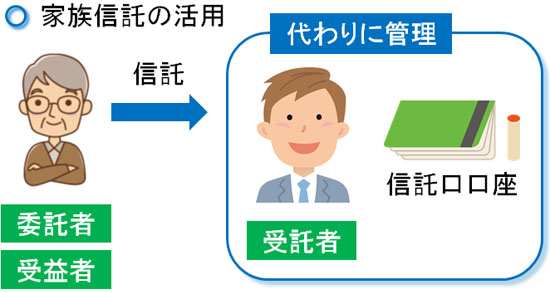

家族信託を実施するときは専用の銀行口座を作ります。これを信託口口座といいます。受託者(財産管理をする人)が預金管理するための専用口座になります。例えば賃貸マンションを家族信託する場合、不動産からの賃料収入は信託口口座に振り込まれるように設定します。

このとき信託口口座に振り込まれたお金については、受益者(利益を受け取る人)のために活用されます。

ただ信託口口座を作るとき、銀行によっては「公正証書を提示しないと受付できない」ことがあります。契約書の作成だけでは実際のところ偽造が可能であるため、そうではなく公正証書を確認したうえで信託口口座の開設に応じるというわけです。

家族信託で公正証書を作成するといいのは、偽造問題や紛失リスクを回避できるだけではありません。銀行での信託口口座の開設も関与しているからなのです。

家族信託で契約書・公正証書を作る費用や報酬相場

それでは、契約書の公正証書化を実行に移すときはどれくらいの費用金額になるのでしょうか。まず、大前提として家族信託を自分一人だけの力で行うのは微妙です。高確率で無効な契約内容になりますし、仮に有効であっても不備ばかりの信託契約になります。

費用はかかるものの、家族信託では司法書士に依頼するのが大原則です。このお金を削減しようとする場合、「むしろ相続税が非常に高額になる家族信託の内容になってしまう」など後悔するため、家族信託は諦めたほうがいいです。

そのためここでは「相続専門の司法書士に依頼する」という前提で話を進めますが、契約書の作成と公正証書化はセットになります。そうしたとき、多くの司法書士は「契約書の作成&公正証書化のサポート料金」を10~15万円に設定しています。

どれだけ内容が複雑になるのかによって値段は変わりますが、ザックリとこれだけの報酬相場になると考えましょう。

公証役場の実費料金(手数料)が存在する

また、公正証書にするときに必要な費用は司法書士に支払うお金だけではありません。司法書士はあくまでも、契約書の作成や公正証書化のサポートをするだけになります。

実際に公正証書にするためには、前述の通り公証人の立ち合いが必要です。また原本を公証役場に保管してもらうため、そのための費用を支払わなければいけません。つまり、公証役場への実費費用(手数料)が必要になります。

このときの手数料については、信託財産の金額によって変わってきます。ただ、ザックリと以下のようになると考えましょう。

- 信託財産が5,000万円以下:約3万円

- 信託財産が1億円以下:約5万円

- 信託財産が3億円以下:約10万円

- 信託財産が10億円以下:約25万円

家族信託でどれだけの信託財産を対象にするのかによって公証役場での手数料が異なるようになります。基本的には信託財産が多くなるほど、それに伴って支払わなければいけない実費も増えると考えましょう。

公正証書の作成での必要書類を理解する

なお、実際に公正証書で認証を受けるにはどのような書類を用意しなければいけないのでしょうか。これについて本人が公証役場へ出向く場合は、以下が必要書類になります。

- 実印

- 印鑑証明書

- 本人確認書類(運転免許証など)

このとき、どのような公正証書にするのか公証人と打ち合わせをしなければいけません。

ただ前述の通り、家族信託は非常に専門性が高いです。司法書士であっても、相続専門でなければ信託契約の内容に不備を生じるほどです。そのため必ず相続に特化した司法書士に家族信託契約の作成を依頼することになりますが、このときは公正証書化の打ち合わせを司法書士が代行してくれます。

公証人への連絡や打ち合わせを代行してくれたうえで、公正証書の認証のときだけ公証役場へ出向けば問題なく、特に面倒な手続きや打ち合わせを何度もする必要はありません。

・公証人の出張は可能

なお、「病院で寝たきりであるものの意識はある」などのケースもあります。がん治療でチューブがつながれている人などがこれに該当します。

この場合、公証役場へ出向くのは困難です。そうしたとき、公証人に出張してもらうこともできます。実費(手数料)は高くなりますが、出張してもらえば問題なく公正証書を作成することができます。必ずしも公証役場へ出向く必要はないことを理解しておきましょう。

公正証書を作成し、民事信託を実行する

家族信託で必要な契約書ですが、同時に公正証書を作成することも考えるようにしましょう。証明力の強い書類が公正証書であり、少なくとも偽造だと争われる余地はありません。また、原本が公証役場で保管されるので紛失リスクもありません。

もちろん、公正証書を作成するとなるとその分だけ費用が加わります。ただ、家族信託(民事信託)は何十年にも渡って継続させることになるため、リスクを抑えるために公正証書を作成する人が大多数になります。

そこで司法書士に依頼し、契約書の公正証書化を実施するようにしましょう。家族信託の手続きを自分一人で行うのは、ほぼ無理です。専門家に依頼するからこそ、最適な信託内容に仕上げることができます。

これらを理解したうえで、特別な理由がない限りは公正証書を作成するようにしましょう。絶対に必要ではないものの、多くの人が家族信託の信託契約書作成と共に公正証書を活用するのは、それだけの理由があるからなのです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。