個人的に借金を抱えていたり、会社が倒産して負債(借入金)の連帯保証人であったりする場合、そうした人が死亡すると家族は負の遺産を相続することになります。相続ではこれら借金も引き継ぐことになるため、相続放棄を選択する人は多いです。

ただ、相続放棄を選ぶと被相続人(死亡した人)の遺産はすべて手放さなければいけません。特定の財産だけ引き継ぎ、借金だけ放棄することはできないのです。

しかし、財産放棄したとしても死亡した人の財産を問題なく受け取れる方法として生命保険があります。生命保険の死亡保険金であれば、相続放棄したとしても関係ないのです。そのため、たとえ借金がある親であっても早めに生命保険を活用すれば残された家族は非常に助かります。

そこで「どのようにして生命保険を利用し、相続放棄と組み合わせればいいのか」について解説していきます。

もくじ

みなし相続財産の死亡保険金は相続放棄でも受取可能

相続財産については、相続放棄を選択した時点でどうやっても受け取ることができません。たとえ不動産や有価証券(株式)など、負の遺産の他にも資産を保有していたとしても、それらをすべて手放すことで借金を含めた相続財産から逃れるようになります。

ただ、相続財産に含まれないものについては相続放棄の対象外になります。こうしたものに生命保険があります。

死亡保険金で受け取るお金というのは、受取人固有の財産と考えるようになっています。そのため、相続財産ではありません。生命保険が相続財産ではない以上、相続放棄に関係なくお金を受け取れるのです。

人によっては、例えば「経営者で会社の連帯保証人だったが、倒産させて莫大な負債を抱えているものの、不動産などその他の資産を保有している」などのケースがあります。その場合、先に資産を売り払ってしまって現金化した後、生命保険に変えてしまうといいです。

こうした方法により、残された家族は問題なく生活できるようになります。単に借金・負債を抱えたまま死亡して相続放棄させるのではなく、できるだけ多くの資産を残すように生命保険の活用を考えるのは非常に有効なのです。

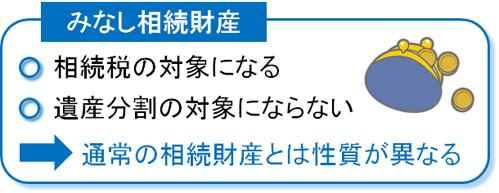

・みなし相続財産で相続税は課税される

なお死亡保険金の形で相続するにしても、生命保険だと税金は課税されるようになります。生命保険は相続財産ではないものの、死亡保険金は受取人(配偶者や子供など残された人)の努力で増えたお金ではなく、あくまでも死亡した人の功績によるものです。そのため、相続財産ではなくても相続税の支払い義務を生じます。

こうした「相続財産ではないが相続税を課せられるもの」をみなし相続財産といいます。名前の通り、相続財産とみなして税金を課すのです。

財産放棄したとしても死亡保険金に変えておけば、問題なく財産の受取が可能になります。ただ、生命保険の受け取りに伴って税金支払いが必要になるのは理解しておきましょう。

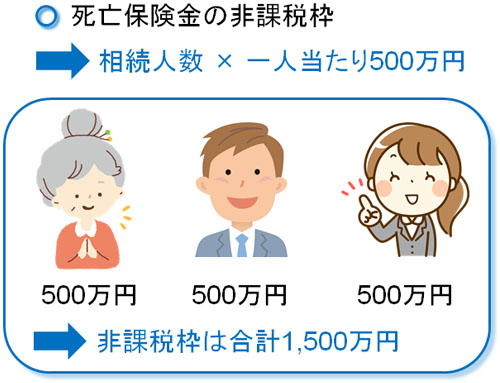

受取人で非課税枠(税金控除)の500万円は使えない

ただ、相続放棄をしたとしても相続税の支払いが必要になるため、どのような課税になるのか事前に理解しておく必要があります。

これについて、通常だと生命保険を利用すると節税になります。法定相続人一人につき、500万円の非課税枠が認められているのです。例えば、配偶者と子供2人が相続する場合、生命保険を利用すれば「3人 × 500万円 = 1,500万円」が控除額になります。

しかし、相続放棄をしている場合はこうした非課税枠がなくなります。つまり相続人が生命保険で財産を引き継いだとしても、節税対策にはならないと考えましょう。

500万円の非課税枠を利用できるのは相続人だけです。相続放棄すると、その時点で相続人ではありません。相続人から外れてしまう以上、相続人に認められている生命保険の控除枠は使えないのです。

生命保険は節税のために相続で頻繁に活用されます。ただ、相続放棄の場面では節税目的ではなく「財産を放棄した後でも、家族にお金を残す」ために利用するのです。

基礎控除や配偶者控除により相続放棄しても無税が可能

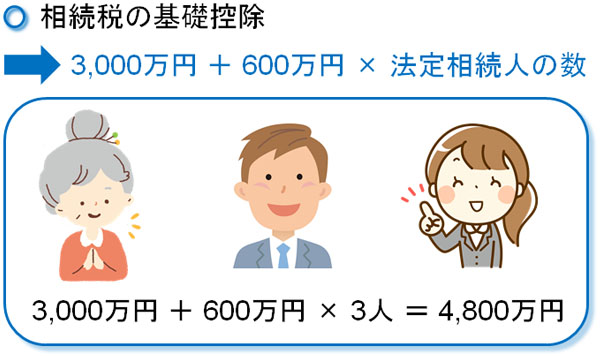

ただ、相続放棄をしたとしても基礎控除は認められています。「財産をもらっても、この金額までは省いてもいいですよ」というのが基礎控除であり、相続放棄をした人を含めて全員に認められています。

基礎控除については、以下の計算式で算出します。

- 3,000万円 + 600万円 × 法定相続人の数

例えば、配偶者と子供2人が財産を引き継ぐ場合は「3,000万円 + 600万円 × 3人 = 4,800万円」が控除されます。また、相続する人が一人だけであっても「3,000万円 + 600万円 = 3,600万円」は必ず控除されます。

そのため、生命保険で相続させるにしても3,600万円までなら確実に無税です。わりと大きなお金を無税にて家族に残せるため、少しでも余裕資金がある場合は早めに生命保険に変えておくことで家族が助かるようになります。

・配偶者控除なら1億6,000万円まで無税

また、子供などへ死亡保険金を渡すのではなく、配偶者を生命保険の受取人に指定する場合はさらに相続税が優遇されるようになります。

配偶者だと1億6,000万円までが税金控除されます。これを配偶者控除といいますが、これだけ高額なお金を相続したとしても無税になるのです。

相続放棄の場面では、通常だと複数の生命保険へ加入することで配偶者や子供などいろんな人が死亡保険金を受け取れるようにします。ただ生命保険で渡す金額総額が3,600万円を超える場合については、配偶者が生命保険のお金を受け取れるようにすると無税になりやすいです。

もちろんさらに高額な現金がある場合は相続税を課せられるものの、基礎控除や配偶者控除をうまく利用すれば、連帯保証人による借金や負債を免除しながらも、無税にて家族に現金を残せます。

2割加算なしに死亡保険金をもらえる

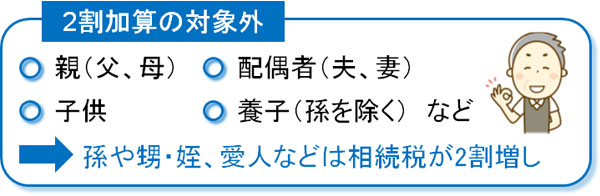

さらに、「基礎控除や配偶者控除を活用するにしても、相続税を課税されるほどの高額な死亡保険金を受け取った」というケースでも、このときは2割加算の対象外になります。

配偶者や一親等の血族(親や子供)が相続する場合、通常通りの相続税を課せられます。ただ、孫や甥・姪、愛人などが財産をもらう場合、相続税が2割増しになってしまいます。これを2割加算といいます。

このとき、たとえ配偶者や子供であっても相続放棄をする場合、2割加算になってしまうのではと考えてしまいます。

ただ、配偶者や一親等の血族であることには変わりがないため、たとえ相続放棄をしたあとに生命保険で現金を受け取ったとしても、配偶者や子供である以上は2割加算の対象にはなりません。

終身保険に加入し、解約返戻金・満期保険金を無視する

なお、このときは加入するべき生命保険に注意が必要です。生命保険にもいろんな種類があり、よくあるのは「10年など一定の期間だけ加入する」というタイプの生命保険です。こうした生命保険であれば、途中で解約して解約返戻金を受け取ったり、満期が来ることで満期保険金が下りたりします。

ただ、あくまでも相続対策のために生命保険を利用しなければいけません。解約返戻金や満期保険金の形で現金として戻ってきた後に死亡してしまうと、生前に受け取った解約返戻金まで含めて相続放棄しなければいけません。

そのため財産の放棄による相続対策で加入するべきは終身保険になります。死ぬまで保障が続く保険が終身保険です。人はいつか死亡するため、終身保険に加入していれば100%の確率で死亡保険金として遺族にお金を移せるようになります。

解約返戻金や満期保険金が発生しないように、相続放棄を考えている場合に入るべき生命保険は終身保険なのです。

なお、このときは「最初に一括でお金を支払うことで、一生涯の保障を手にする」という一時払い終身保険を活用するのが一般的です。

そのため終身保険の中でも、一時払い終身保険を利用するようにしましょう。

契約者が本人だと受取人は名義変更できない

ただ、たとえ死亡した本人が生命保険を活用していたとしても、死亡保険金を受け取れないことがあります。これについては、契約者と受取人が本人(死亡した人)になっているときです。

例えば被保険者(死亡判定の対象となる人)を親にして、契約者と受取人を本人にすることが生命保険ではよくあります。以下のようにするのです。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 親 | 夫 |

この場合、契約者が夫のため「夫が生命保険の掛金を支払っている」ことになります。また夫の親が死亡したとき、夫に死亡保険金が下りるようになります。

「夫が契約者 = 保険料を支払っている」という状態で受取人も夫だと、この生命保険は夫固有の財産になります。そのため夫が死亡した場合、相続放棄を選択する時点で名義変更は不可能になります。被保険者や受取人を変更したいと考えたとしても、何も対策をすることができません。

そのため、契約者と死亡保険金の受取人が同じになっている場合、死亡した人がそれまで支払っていた生命保険は相続放棄と共に手放す必要があります。

死亡前に親や夫・妻が行うべき有効な契約形態を理解する

それでは、どのような契約形態であればよかったのでしょうか。これについては、「契約者 = 被保険者」になっているケースとなります。生命保険の契約をするとき最も一般的な契約形態となりますが、以下のような契約にしなければいけません。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 夫 | 相続人(子供など) |

このようにすれば、夫の死亡(契約者死亡)によって死亡保険金を子供が受け取るようになります(妻を受取人にしておけば、妻がお金を受け取ります)。

契約者は夫であり、夫が生命保険料を支払っていますが、被保険者が夫になっているので「夫の死亡によって死亡保険金が受取人(子供など)に支払われる」という手続きが行われるようになります。当然、名義変更などの手続きなしに生命保険会社からお金が支払われるようになります。

そのため、連帯保証人などで借金・負債の多い人が相続対策で生命保険を利用する場合、親や夫・妻の立場にある人は「契約者と被保険者を同じにする」ことを必ず実施しなければいけません。

生命保険の掛金を支払うにしても、契約形態が違えばお金の流れが大きく変わります。そのため「既に生命保険に加入している」という人であっても、契約者死亡によって死亡保険金がどうなるのか契約内容を確認する必要があります。

生前贈与だと贈与税があり、詐害行為のリスクがある

ただ、中には「こうした生命保険などを活用せずに生前贈与すればいいのでは」と考える人もたくさんいます。要は、生前贈与によって現金を相続人に移してしまい、相続発生後に相続放棄をすることで借金・負債を帳消しにするのです。

しかし、生前贈与の場合だと多額の贈与税支払いが必要になります。「生前贈与では毎年110万円の非課税枠がある」のは確かですが、財産金額が多くそれ以上の金額を贈与する場合だと贈与税が多くなってしまいます。

前述の通り、生命保険によって財産を残せば基礎控除(最低でも3,600万円)や配偶者控除(1億6,000万円)を利用できます。そのため生前贈与を利用するのは問題ないですが、生命保険を利用することで相続によって財産を移したほうが最適なケースは多いです。

また、生前贈与と相続放棄を組み合わせる最大のリスクとして「詐害行為に該当する」ことがあります。つまり、債権者(お金を借りている人)に害を与えると知りながらも財産を減らし、お金を返さなかったと認定されてしまう可能性があります。

この場合は生前贈与の取消によって無効化されてしまいます。そのため、リスクを減らすためにもやはり生命保険に変えておいたほうが効果的だといえます。

借金・負債の連帯保証人を相続放棄し、死亡保険金をもらう

相続財産の範囲に入らないため、たとえ相続放棄したとしても問題なく財産を引き継げるケースがあります。これには死亡退職金や遺族年金などがあり、他にも生命保険による死亡保険金も該当します。

そこで、できるだけ家族に多くのお金を残すため、借金・負債を抱えている場合は早めに生命保険へ加入するようにしましょう。連帯保証人に生じる借金は、相続によって相続人に移るため、負債の多い人が死亡すれば家族は高確率で相続放棄します。ただ生命保険を残していれば、相続放棄によって負債を帳消しにしながらもお金を残すことができます。

しかも、基礎控除や配偶者控除を利用すれば相続税を支払わず、ほぼ無税にて財産を渡せます。たとえ死亡保険金が多くても、2割加算なしで相続人に財産を残せます。

このように考えると、相続放棄の前に生命保険を活用するのはメリットばかりだといえます。既に死亡している場合は利用できませんし、契約形態にも注意する必要はあるものの、借金の多い人でも必ず事前に生命保険を活用して遺族がお金をもらえるように仕向けましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。