相続税は非常に高額になりやすいため、生前対策を検討しておかなければいけません。このとき生命保険の活用を考える人は多いです。生命保険を利用すると、その分だけ相続税を大きく減らすことができて節税できるからです。

ただ、やり方によってはまったく節税にならず、贈与税や相続税の支払いを生じてしまうことがあります。

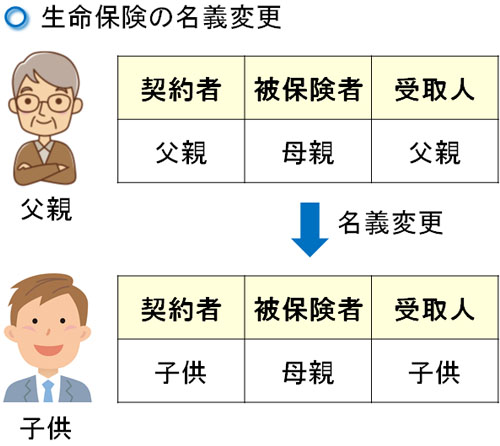

例えば、生命保険に加入した後に親から子供へ名義変更し、後で解約返戻金や満期保険金の受け取りを考えるケースがあります。しかし、これはまったく効果がありません。

生命保険は加入すればいいわけではなく、正しく活用しなければいけません。そこで、生命保険で名義変更し、解約返戻金や満期保険金を受け取るのが微妙な理由について解説していきます。

もくじ

「契約者≠被保険者」の生命保険は相続で無意味

生命保険でよく見かける契約の一つに「契約者と被保険者が違う」ことがあります。契約者はその名の通り契約している人であり、生命保険料を支払う人になります。一方で被保険者は「死亡保険金が支給される判定対象になる人」を指します。

このとき、よくある生命保険の加入形態の一つに以下のようなケースがあります。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 妻 | 夫 |

この場合、保険料の掛金は夫が支払っているものの、妻が死亡したときは夫が死亡保険金を受け取ることになります。その反対に夫が死亡したとしても、生命保険による死亡保険金は支給されません。あくまでも、被保険者は妻だからです。

このとき、資産運用する目的で生命保険に加入するのであれば、こうした形態は意味があります。生命保険はお金を増やすことができ、円建てであれば支払ったお金の110%以上に増やすことができます。これがドル建てなら、130%や140%などさらにお金が増えます。

しかし相続の場面では、こうした契約形態は絶対に避けなければいけません。理由は単純であり、解約返戻金の相当額に対して贈与税・相続税を課せられるようになるからです。

具体的にどうなるのか確認していきます。

生前に親から子供への名義変更で解約返戻金相当額の贈与税が発生する

相続の場面では、どれだけ税金を抑えながら親族へ財産を移せるのかが重要になります。そうしたとき、「事前に生命保険に加入しておき、後で子供に名義変更しよう」と考えることがあります。

生命保険では、契約者や受取人は後で変えることができます。そこで、最初は夫が契約者となって保険料の支払いを行います。その後、契約者や受取人を子供へ名義変更します。そうなると、生命保険の解約返戻金や満期保険金は子供が受け取れるようになります。

または妻(母親)が死亡した場合、名義変更後であれば子供は死亡保険金を受け取ることができます。

一見すると、親から子供に資産が移っているので優れているように思えます。ただ、貯蓄性のある生命保険を親から子供へ名義変更する場合、「現金と同じ性質のものを譲渡する」ことになります。そのため、贈与税を課せられるようになります。

どれくらいの贈与税が必要になるかというと、「贈与時点での解約返戻金相当額」になります。積立型の生命保険では、途中解約することで解約返戻金が返ってきます。加入年数が短ければ、支払った保険料に比べて解約返戻金は少ないです。ただ、長く加入している場合は支払保険料以上の解約返戻金になります。

このとき、親から子供へ名義変更した時点での解約返戻金相当額について、贈与税を課せられることになるのです。どれくらいの解約返戻金になるのかは生命保険を契約したときの書類に記されています。例えば、以下は私が契約している生命保険の書類の一部になります。

このように、契約者の年齢ごとに解約返戻金がいくらになるのか記されています。例えば55歳で親から子供へこの生命保険を贈与した場合、上の写真では「解約返戻金が2,013万円になる」となっているため、名義変更によって親から子供へ2,013万円を贈与したことになります。

生命保険の価値は解約返戻金(満期保険金)にあるため、払込保険料(それまでに支払った保険料の総額)ではなく、解約返戻金を参考にして贈与税を計算するのです。

贈与税は非常に高額であり、親から子供へ名義変更することで多額の税金を取られるようになります。そのため相続対策のとき、親名義で加入した後に他の人(子供など)へ名義変更するのは意味がなく、むしろ高額な贈与税の分だけ大幅に損をすると考えましょう。

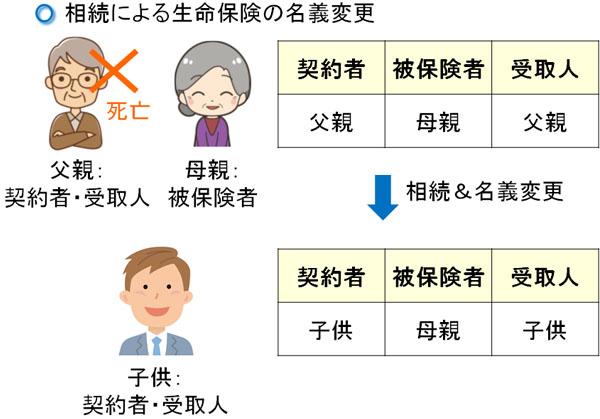

死亡後の名義変更は相続税が発生する

それでは、生前贈与ではなく相続によって名義変更する場合はどうなるのでしょうか。これについても、同じように「解約返戻金相当額で相続した」と判定され、相続税を課せられることになります。

前述の通り、契約者が夫(父親)で保険料を支払っていたとしても、こうした契約形態だと被保険者が母親のため、父親が死亡したとしても死亡保険金は下りません。そうなると生命保険が宙に浮くため、夫(父親)が死亡した場合は名義変更によって契約者や受取人を変更する必要があります。

このとき、通常は子供を死亡保険金の受取人に設定します。被保険者(死亡の判定対象となる人)と死亡保険金の受取人は同じにできません。死人はお金を受け取れないからです。そのため、このケースで受取人は母親ではなく子供です。

ただ相続で生命保険の受取人を子供に変えるとき、先ほどの贈与税で説明したときと同じように、相続発生時の解約返戻金相当額に対して相続税を課せられるようになります。

解約返戻金だと相続時の非課税枠はない

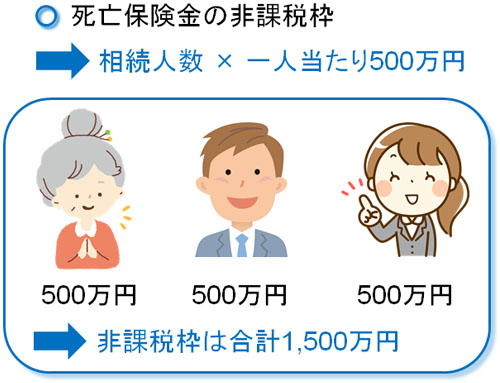

また、このとき重要なのは「生命保険を相続で引き継いだとしても非課税枠を利用できない」ことです。

通常だと生命保険を利用すると節税になり、このときは相続人一人につき500万円の非課税枠が認められています。例えば、配偶者と子供2人が死亡保険金を受け取ることで相続する場合、「3人 × 500万円 = 1,500万円」ものお金が非課税対象となります。

ただ、これは死亡保険金として遺族がお金を受け取った場合に限られます。今回は「生命保険で設定している被保険者」が死亡したわけではないため、死亡保険金は支払われません。

その代わり、解約返戻金を有する生命保険が相続されることになります。解約返戻金を有する生命保険を親族が引き継ぐ場合、一人当たり500万円の非課税枠は存在しません。つまり、節税にまったくならないと考えましょう。

生命保険を名義変更すると税務署へ通知される

このようになっているため、相続対策で「契約者≠被保険者」で生命保険に加入するのは意味がないので止めるようにしましょう。

保険の販売人は相続知識に乏しいことが頻繁にあり、「子供のためにいまから生命保険に入って積み立てておきましょう」といわれることがあります。ただ、この言葉通りに生命保険へ加入すると、親族は高額な税金支払いが必要になってむしろ迷惑になります。

なお、中には「名義変更したときに税務署へ報告せず黙っておき、贈与税や相続税の支払いをせずに脱税すればいいのでは」と考える人もたくさんいます。事実、こうした脱税は昔は頻繁に行われていました。

生命保険の名義変更をしたとしても、その時点で解約返戻金(または満期保険金)が支払われるわけではありません。そのため税務署としては把握が難しく、生前贈与や相続によって名義変更したとしても、税務署へ報告せずに黙っておいて脱税する人が多かったのです。

しかし、2018年からは「生命保険を名義変更した場合は税務署へ通知される」ようになりました。これによって貯蓄性のある生命保険の契約関係が明確に把握されるようになったわけです。そのため、贈与税や相続税の支払いを申告しなかった場合、100%の確率で税務調査を受けて追徴課税を食らいます。

いまでは、名義変更を用いた脱税はできなくなっています。そのため、やはり契約者と被保険者を別にする相続対策は無意味だといえます。

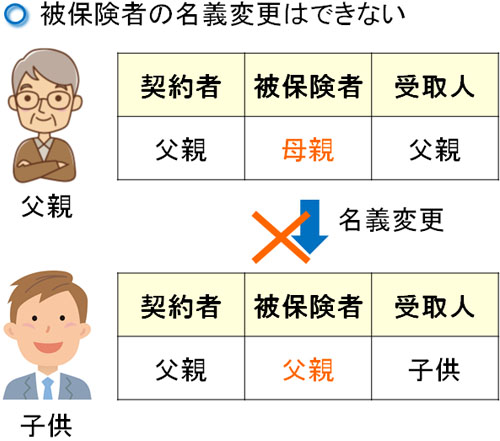

被保険者の変更は不可能

それでは、こうした意味のない生命保険の契約形態について、被保険者を変更して節税対策になる保険契約に変更することはできるのでしょうか。

「契約者=被保険者」であれば、契約者(保険料を支払っている人)と被保険者(死亡の判定になる人)が同一であるため、死亡による相続発生によって親族に死亡保険金を渡せるようになります。死亡保険金が支給され、先ほど述べた一人500万円の非課税枠を利用できるため大きな意味があります。

つまり、以下のような生命保険の契約であれば効果的だといえます。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 夫 | 子供 |

そこで名義変更を行い、以下のように契約内容を変えられないか考える人は多いです。

ただ、被保険者の変更をすることはできません。そのため、「契約者≠被保険者」の生命保険の名義変更を行い、「契約者=被保険者」に変更することは不可能と考えましょう。

いますぐ解約し、生命保険に入り直すべき

そのため、相続対策を考えて「契約者≠被保険者」という契約形態に設定している場合、まったく相続対策になっていないどころかむしろ損をするため、いますぐ生命保険を解約するようにしましょう。

被保険者を変更できるのであれば、解約する必要はありません。ただ前述の通り被保険者の変更はできず、名義変更で可能なのは契約者と受取人になります。そのため、生命保険を解約することで相続対策として意味のある契約形態に加入し直す必要があります。

もちろん、既に親が死亡して相続が発生している場合、間に合わないので諦める必要があります。ただ、そうでない場合はいますぐ保険の内容を見直すようにしましょう。

・配偶者が死亡保険金の受取人だと意味がない

なお、ここまで生命保険の受取人を子供にするケースを考えてきました。ただ、実際のところ「配偶者(妻)を死亡保険金の受取人にしたい」と考える人が多いです。そこで、以下のような契約形態を考えます。

| 契約者 | 被保険者 | 受取人 |

| 夫 | 夫 | 妻 |

ただ、残念ながらこの契約内容についても意味がありません。生命保険を解約し、「契約者=被保険者」に変えたとしても、受取人が配偶者である時点でほとんどのケースで相続対策にならず、むしろ損をするのです。

理由は単純であり、配偶者が相続する場合は配偶者控除1億6,000万円が認められており、よほどの富裕層でない限り無税だからです。

生命保険で相続対策をする場合、死亡保険金の受取人は必ず子供でなければいけません。場合によっては孫を受取人に指定することもありますが、いずれにしても配偶者を受取人に設定してはいけないのです。

生命保険の名義変更による解約返戻金は税金が発生する

相続のときに生命保険を利用するのは非常に効果的であるものの、実際のところ無意味な生命保険の活用法をしている人は非常に多いです。その中の一つに「契約者≠被保険者」で加入する形式があります。

資産運用のためにこうした契約を選択するならまだしも、相続対策という目的であれば完全に意味がないです。名義変更によって高額な贈与税や相続税を課せられるようになり、むしろ税金支払いの分だけ損をしてしまいます。

しかも、名義変更で変えられるのは契約者や受取人であり、被保険者の変更はできません。そのため生命保険を解約し、新たに入り直す必要があります。そうでないと相続対策にならないからです。

生命保険を使うと、相続に有利に働くのは間違いありません。しかし、使い方を誤ると逆に損をします。そのため、正しく相続対策できているかについて保険内容を早めに確認するようにしましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。