不動産を保有している人だと、相続のときに悩むのが相続税の問題です。土地・建物は高額になりやすいため、節税対策を事前に行いたいと考えるのです。そうしたとき、相続税対策として非常に有名な生前贈与を考える人はたくさんいます。

それでは、土地・建物の親から子への生前贈与は有効なのでしょうか。これについては、節税という意味ではほぼ役に立たず、むしろ損をする可能性が非常に高いです。

もちろん不動産を特定の人に渡せるというメリットはあるものの、それ以上にデメリットが多くなってしまうのが不動産の生前贈与だと考えるようにしましょう。

なぜ、土地・建物の生前贈与は微妙なのでしょうか。この理由について、具体例を含めて解説していきます。

もくじ

路線価で価値が高く、分けられない不動産

不動産については、当然ながら高額になります。このとき建物であれば、築年数が長くなるにしたがって価値が落ちていきます。ただ、土地については価値が大きく下落するわけではありません。

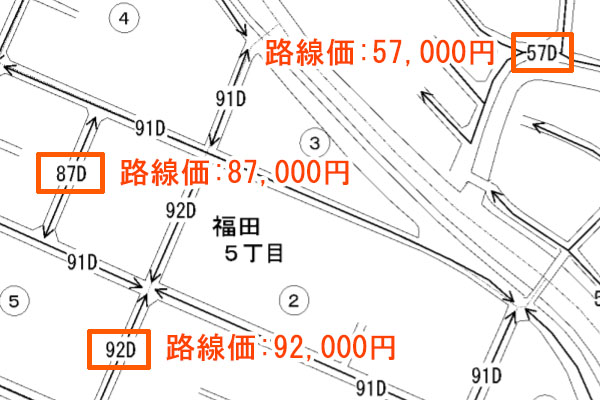

土地の評価は路線価で算出されます。路線価については、以下のように国によって道路ごとに路線価が決められています。

例えば路線価が10万円であれば、100m2の土地は「10万円(路線価) × 100m2 = 1,000万円」となります。路線価が下がれば土地価格は下落し、路線価が上昇すれば土地の金額も上がります。

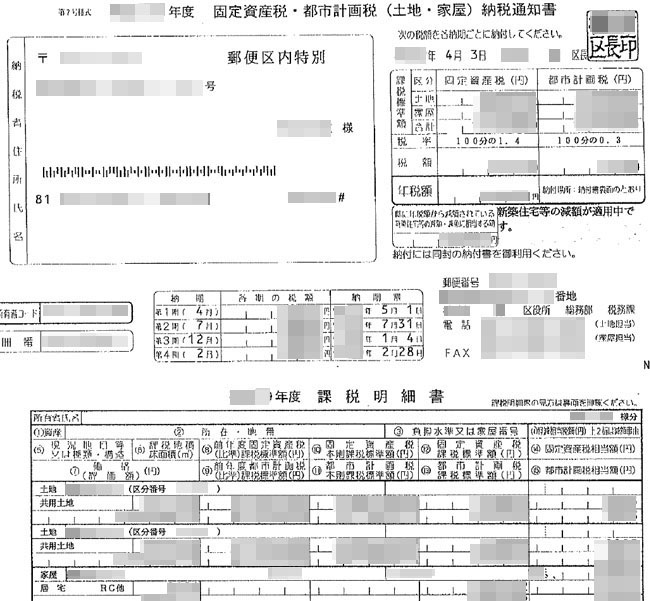

また建物については、以下のように毎年送付される固定資産税評価額の通知書から確認できるようになります。

ここには建物に限らず、土地の固定資産税評価額についても記されています。いずれにしても、ここに記されている金額が不動産の評価額になります。

そうしたとき、不動産は分けることが難しいです。土地や建物について、自由に分割することは事実上できないのです。

もちろん実際には、持分(所有割合)を少しずつ贈与することは可能です。また土地であれば、分筆として土地を分けることもできます。ただ、現金のように自由に少しずつ分けることができず、非常に不便だといえます。

毎年の暦年贈与は名義変更で登記費用が必要

なお、実際に生前贈与にて節税対策を考える場合、ほとんどの人が考えるのが暦年贈与です。生前贈与では毎年110万円の非課税枠があるため、これを利用して生前贈与するのです。

そうしたとき、前述の通り土地や建物については持分だけを贈与することができます。そこで、毎年110万円ほどの持分を徐々に生前贈与できないかと考えるのです。

ただ不動産の場合、現金を渡すときとは明確に異なる手順を踏まなければいけません。それが登記です。現金の場合、誰の所有物であるのかお金には書かれていません。ただ不動産の場合、一つずつに対して登記されており、法律上でも土地や建物について誰の所有物であるのか明確に分かるようになっているのです。

そのため持分を徐々に渡すにしても、持分を贈与するたびに契約書を作成し、司法書士などの専門家へ登記を依頼しなければいけません。登記費用は登記対象となる不動産によって変動しますが、どれだけ安くても10~15万円ほどの報酬支払いが発生します。

もちろん他にも諸経費がかかるため、専門家へ支払う費用を考慮すると、総額では暦年贈与によってむしろマイナスになってしまいます。

大きな資産を生前贈与すると税率が高い

それでは細かく生前贈与するのではなく、大きな資産を一気に生前贈与してしまえばいいのではと考える人もいます。ただ、これについてはやめたほうがいいです。異常なほど高額な贈与税を課せられるようになるからです。

相続税率に比べて、贈与税率は非常に高いです。例えば課税資産3,000万円の場合、相続税では税率15%です。一方で贈与税であれば、一つの年に3,000万円の資産を贈与した場合、税率は50%です。

贈与税が節税対策になるのは、あくまでも一つの年に財産を一括で渡すのではなく、複数の年に渡って徐々に贈与するからです。特定の年に一括で不動産を贈与する場合、どうしても値段が高額になってしまうのです。

例えば土地であれば、路線価が10万円で50坪(約165m2)であれば土地価格は1,650万円です。こうなると、生前贈与すると非常に高額な税金を課せられます。しかし、前述の通り不動産を分けて生前贈与しても専門家へ支払う金額が高額になって意味ありません。

こうしたことから、不動産を生前贈与するのは向かないのです。

・建物のみを贈与する場合も微妙

なお、土地は値段が勝手に下がらないものの、建物については経年劣化していくため、価値が徐々に下がっていきます。そのため価値の低い建物であれば、建物のみ生前贈与するのは問題ないのではと考えてしまいます。

ただこれについても微妙です。相続が発生するまで待てば、より建物の価値は下落します。また、贈与税では110万円以上の価値だと税金が発生するものの、相続税では最低でも3,600万円以上の基礎控除があります。

また、先に記した通り毎年少しずつの贈与ではなく財産を一括で渡す場合、相続税のほうが金額(税額)は低いです。高額な税金のかかる贈与税をわざわざ選ぶメリットはゼロです。

不動産取得税や登録免許税など、相続に比べて税金が高い

さらにいうと、贈与税だと不動産取得税や登録免許税の支払いも高額になります。

通常の不動産売買だと、不動産取得税や登録免許税の支払いが必要になります。税額はそれなりに高く、不動産取得税は不動産価格の3~4%が税金です。また、登録免許税は不動産価値の2%になります。そのため一般住宅でも何十万円、何百万円もの税金支払いが発生するようになります。

ただ相続の場合、不動産取得税はゼロです。以下のように、法律でも明記されています。

| 【地方税法(不動産取得税の非課税)】 第73条の7:道府県は、次に掲げる不動産の取得に対しては、不動産取得税を課することができない。 1相続(包括遺贈及び被相続人から相続人に対してなされた遺贈を含む )による不動産の取得 |

一方で生前贈与の場合、不動産取得税を満額で課せられるようになります。相続のような優遇措置はありません。

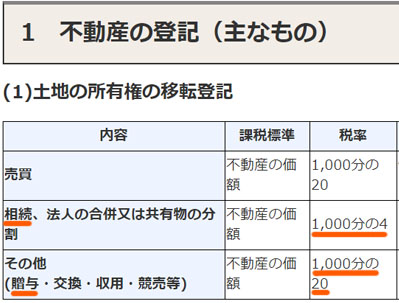

これは登録免許税も同様です。通常だと、登録免許税は税率が2%です。ただ、相続では登録免許税が5分の1になり、不動産価値の0.4%が登録免許税になります。以下の通りです。

それに対して、生前贈与では登録免許税の優遇措置が存在せず、通常の税率2%が適用されます。

相続に比べて不動産取得税が発生し、登録免許税も高いことについても、不動産の生前贈与が不利な理由となっています。

2,000万円の配偶者控除を利用しても損をする

ただ、中には配偶者への生前贈与であれば問題なく節税できるのではと考えるケースがあります。結婚して20年以上が経過している夫婦の場合、自宅の不動産について生前贈与する場合、2,000万円までなら無税にするという制度があります。

2,000万円とそれなりに高額なお金が非課税になるため、一見すると優れているように思えてしまいます。しかし、むしろ利用するほど損をする制度になっています。

まず、相続のとき配偶者には1億6,000万円まで非課税です。つまり2,000万円どころか、相続で配偶者が財産を受け取ると1億6,000万円までは無条件で無税となることが認められているのです。そのためよほどの富裕層でない限り相続税は発生しません。

また生前贈与の場合、先に述べた不動産取得税や登録免許税が発生します。さらにいうと、不動産価値が2,000万円を超えた部分については贈与税を課せられます。

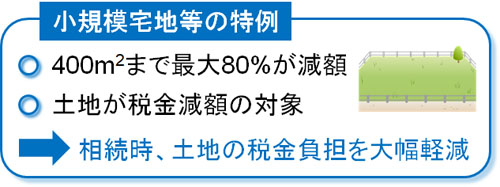

それだけでなく、相続では「小規模宅地等の特例」という、土地価格を8割減にできる制度があります。ただ生前贈与では、これを活用できません。

生前贈与すると相続での優遇措置がゼロのため、「なぜ2,000万円の配偶者控除を利用するほど損をするのか」を理解できるのではと思います。

相続時精算課税は節税にならない

同じように考えると、「相続時精算課税での生前贈与も絶対にやめたほうがいい」と理解できます。相続時精算課税とは、生前贈与するときに2,500万円まで非課税になるという制度です。

しかし、「夫婦間の2,000万円の非課税」のときと同じように、相続時精算課税を利用すると不動産取得税や登録免許税が重くのしかかります。「小規模宅地等の特例」による、土地評価額の8割減も利用できません。

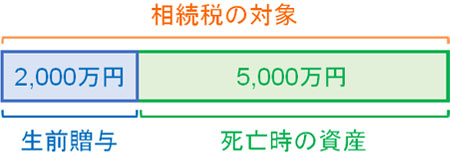

また相続時精算課税というのは、生前贈与した資産について、相続時に上乗せして税金の計算をする制度になります。例えば、以下のような状況だったとします。

- 相続時精算課税制度で2,000万円の不動産を生前贈与

- 死亡時の財産が5,000万円

この場合、「2,000万円(不動産) + 5,000万円(死亡時の財産) = 7,000万円」が相続税の対象になります。

そのため、相続時精算課税制度はまったく節税になりません。特別な理由があって、現金について相続時精算課税制度を利用して生前贈与する場合なら問題ありません。ただ、不動産の場合は損しかないのでやめておきましょう。

子供や孫など、特定の人に渡すのは遺言でいい

しかし中には、「生前贈与であれば特定の人に渡すことができるため、この点についてはメリットがあるのでは?」と考える人もいます。

確かに、生前贈与であれば、自分の子のうち特定の子供に渡すことができます。事前に自宅(実家)を孫へ生前贈与しても問題ありません。

ただ、特定の人に財産を渡す方法は生前贈与に限りません。遺言であっても、問題なく親子間で特定の人にのみ土地・建物を渡せるようになります。しかも遺言であれば、死亡によって効力が発生するので相続による譲渡が可能になります。

不動産の生前贈与において一括贈与を選択すると、無駄に税金が高くなります。また分割譲渡だと、専門家へ支払う登記費用がかさみます。ただ、遺言を用いた相続ならそうした心配が不要です。

このように考えると、特定の人に財産を渡したいときであっても、不動産についてわざわざ生前贈与を選択する意味がありません。遺言を利用し、相続によって財産を渡せばいいからです。

土地の価値が上がる場合のみ有効

それでは、どのようなケースであっても不動産の生前贈与が微妙かというと、必ずしもそうではありません。唯一、生前贈与をすることで節税になるケースがあります。それは、将来の土地の値上がりを期待できる場合です。

相続が発生するとき、そのときの時価にて相続税評価額を決定します。このとき路線価はその時代に合わせて変化しますが、路線価が上昇すれば土地価格も上がるようになります。

そうしたとき保有する土地が5倍に上昇し、500万円の土地が2,500万円になったとします。この場合、人によっては生前贈与したほうが税額を下げられるケースがあります。

しかし、実際のところ土地価格が確実に上昇するとは限りません。土地価格は上がることがあれば、下がることもあります。

また土地価格が上昇したとしても、数年で2倍以上の上昇になるケースは珍しいです。そのため実際のところ、土地価格の将来の上昇を期待して早めに不動産の生前贈与を行う人はゼロです。

生前贈与による不動産贈与契約書や名義変更の手続方法

このように金銭面でのメリットはなく、どちらかというとデメリットの目立つ土地・建物の生前贈与ですが、それでも不動産を生前に贈与したい場合の名義変更はどのような手続きになるのでしょうか。

これについては、ザックリと以下のようになります。

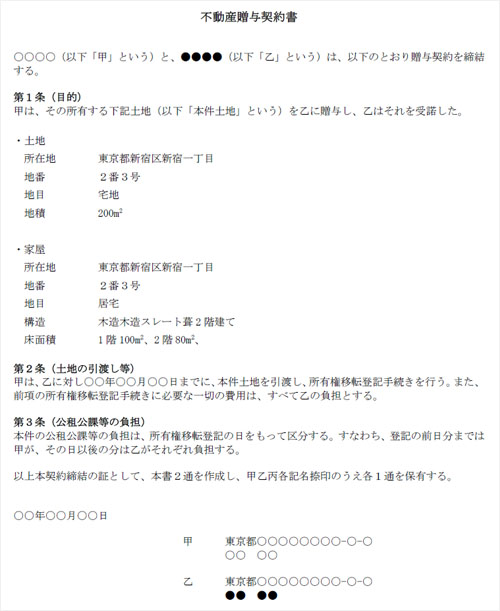

- 司法書士に依頼し、不動産贈与契約書を結ぶ

- 名義変更・登記を行う

- 税務署で贈与税の確定申告をする

不動産の生前贈与をするに当たり、必ず司法書士へ依頼しなければいけません。非常に専門性の高い行為であるため、素人が知識なしに行うのは非常に難易度が高いからです。そのため、あなたが最初に行わなければいけないのは、依頼する司法書士を見つけることです。

不動産の生前贈与を実行に移すとき、不動産贈与契約書を結ぶのが一般的です。こうした契約書を素人が作るのは現実的ではないため、司法書士に依頼しましょう。以下のような契約書になります。

また、双方が契約書にサインをしたら登記を行い、名義変更することになります。司法書士が名義変更・登記の段取りをすべて代行してくれるため、あなたは書類にサインしていくだけで問題ありません。

名義変更自体は専門家が実施してくれるため、難しいことは何もないと理解しましょう。

ただ、その後の確定申告が必要になります。土地・建物は評価額が高額になるため、高確率で110万円の基礎控除を超えるようになります。そのため、贈与税を支払うための確定申告をしなければいけません。

一人で確定申告を行えるなら問題ないですが、確定申告を税理士に依頼する場合は費用が発生します。当然、その分だけ費用負担は大きくなります。

親から子への非課税の贈与を期待できない不動産

生前贈与には毎年110万円の非課税枠があり、相続時に発生する相続税の節税に最適です。しかし不動産に関していうと、不動産の生前贈与は適していません。むしろメリットどころか、デメリットが非常に大きいです。不動産は現金とは異なり、非常に分割しにくいからです。

また登記が必要であり、親から子への生前贈与のたびに専門家へ依頼しなければいけません。つまり、そのつど報酬支払いが発生します。

しかも、相続のときに認められている不動産取得税や登録免許税の優遇措置がありません。小規模宅地等の特例による、土地価格の8割減も利用できません。そのためまったく節税にならず、むしろマイナスの効果を生み出すようになります。

非課税枠を利用し、不動産を分割しながら贈与できないか考える人は多いものの、基本的にはやめるようにしましょう。無駄に高い税金を支払わないためにも、不動産は生前贈与以外の方法で渡すように調節するといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。