生命保険は節税対策として非常に有効なツールですが、特に相続税のときに大きな効果を発揮するツールの一つに一時払い終身保険があります。

多くの人が終身保険を利用するのは、相続税対策になるからです。つまり、そのまま現金を残すよりも圧倒的に有利になるのです。そのため、遺族のことを考えている人であるほど事前に一時払い終身保険を検討します。

ただ、当然ながらメリットばかりではありません。節税対策にはなるもののデメリットもあるため、事前にどのように活用すればいいのか理解しておく必要があります。

相続対策では、ほぼ一時払い終身保険の一択になります。そのため、なぜ終身保険がおすすめなのか学ばなければいけません。そこで、個人が一時払い終身保険を利用してどう相続税対策をすればいいのか解説していきます。

もくじ

必ず受け取れるおすすめ生命保険が一時払い終身保険

保険にも種類があり、その中でも満期のない生命保険が終身保険になります。死ぬまで保障内容が続くため終身保険と呼ばれており、当然ながら満期は存在しません。

つまり、終身保険では100%の確率で生命保険による死亡保険金を受け取ることが可能になっています。

このとき、一般的な終身保険だと「毎月、決まった金額を払い続ける」ことになります。毎月の掛金金額や死亡保険金の金額によって支払うお金は変動しますが、いずれにしても常にお金を払うことになります。

一方で一時払い終身保険の場合、「65歳になるまでずっと掛金を支払う」などのようにするのではなく、「終身保険として死亡保険金を受け取れる条件となるお金」を一気に支払ってしまいます。これが、一時払い終身保険のやり方になります。

最初にお金を一括で支払うことにより、後は一生涯の保障を加えることができます。これが、一般的な終身保険との違いです。

非課税枠により、相続税対策での節税・控除が可能なメリット

それでは、なぜこうした終身保険を節税対策として利用するのでしょうか。これは、その分だけ節税できるからです。

死亡保険金によるお金というのは、残された家族が生活できるための最低保障となります。そのため生命保険(終身保険)による死亡保険金には非課税枠が設けられています。つまり、その分だけ相続税の支払いが減ります。

具体的には以下の金額だけ控除され、税金が減ります。

- 500万円 × 法定相続人

例えば、配偶者と子供2人が相続人の場合、死亡保険金のうち「500万円 × 3人 = 1,500万円」が非課税となり、その分だけ税金を支払う額が減少します。

相続税率は人によって異なりますが、最高税率は55%です。仮に半分が税金(税率50%)となると、1,500万円が非課税なら「1,500万円 × 50% = 750万円」の無駄な税金が減ります。現金ではなく保険として財産を残せば、それだけ節税対策となります。

資産運用により、お金を増やせる

なお、死亡保険金の非課税枠を利用できるのは一時払い終身保険に限らず、毎月お金を支払う通常の終身保険でも同様です。

ただ実際のところ、終身保険を利用するときは一時払い終身保険のほうが有利です。なぜ、多くの人が相続税対策で一時払い終身保険に加入するかというと、その分だけ資産運用できるからです。つまり、お金を増やすことができます。

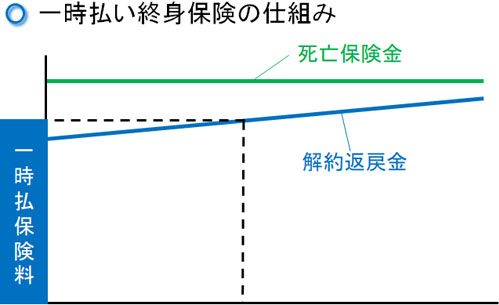

一括で終身保険に加入する場合、返戻率は3年ほどが経過すると100%を超えるようになります。その後は上昇し続け、最終的には120~130%ほどになります。当然、どの時点で死亡したとしても高額な死亡保険金を手にできます。

生命保険会社はお客さんから預かったお金を投資に回すことで稼ぐようになっています。資産運用するわけですが、このときにお金が増えるため、その分だけ保険加入者に還元されるようになります。その結果、実際に支払った保険料よりも多くのお金が返ってくるようになるのです。

これが毎月少しずつの掛金支払いだと、120~130%などのようには増えません。一時払い終身保険だからこそ、このようにお金が増えるようになるのです。

・ドル建ての資産運用商品でも問題ない

ちなみに、終身保険にはドル建て(外貨建て)の商品も存在します。この場合、よりお金が増えるようになります。

円建てだと日本国債に投資することになりますが、日本国債では利率が非常に低いです。そのため増えても120%ほどですが、これがドル建てだとアメリカ国債に投資することになります。米国国債だと金利が非常に高く、年利3%などのようになります。

そのため、ドル建てだと保険商品によっては160~180%に増えます。為替リスクを考慮してもドル建てのほうが圧倒的に得をするため、円建てではなくドル建てを考えるのもおすすめです。

相続財産の受取人を指定でき、特定の人に残せる

さらに生命保険を利用すれば、特定の人に財産を残せるようになります。死亡保険金の場合、受取人を指定することになります。そのため、特に手続きをしなかったとしても特定の人にのみ死亡保険金として財産を残せるようになるのです。

相続人が何人かいる場合、相続財産はいったん全員の共有財産として扱われるようになります。そのため、遺言などを残さない限りは特定の人にだけ財産を残すことはできません。

しかし生命保険での死亡保険金であれば、遺言と同じ効果として特定の人にのみ財産を渡せるようになっています。

・複数人を指定することも可能

なお、生命保険での死亡保険金の受取人については、一人だけを指定するのが一般的ではあるものの、複数人を受取人にすることができます。

このとき、例えば「妻80%、子供20%」などのように割合についても自由に調節できます。そのため、一括払い終身保険は本当の意味で自由に相続財産をどのように分配するのか決めることができるのです。

・遺留分が発生しない生命保険の性質

ちなみに、通常の相続では配偶者(妻)や子供など家族が遺産を相続することになります。ただ、このとき遺言で「愛人にすべての財産を渡す」と記していると、配偶者や子供は基本的に相続を諦める必要があります。

しかし、そうなると残された家族は路頭に迷います。これを防ぐため、どれだけ遺言で「財産を愛人にすべて渡す」と記されていたとしても、法定相続人は最低限の遺産を受け取る権利が発生します。これを遺留分といいます。

一方で終身保険による死亡保険金だと、明確な受取人が明記されています。そのため例外はありますが、生命保険であれば基本的に遺留分が発生せず特定の人に相続財産を渡せるようになっています。

・法定相続人以外だと非課税枠がない

ただ、法定相続人(配偶者や子供、孫など)ではない人を受取人に指定した場合、相続税の非課税枠はありません。死亡保険金の非課税枠というのは、あくまでも法律で決められた相続人だからこそ適用されます。「生活するために必要」なので税金を課せられない枠が設けられているのです。

そのため、例えば愛人を死亡保険金の受取人に設定するのは問題ないものの、この場合だと先ほど述べた「一人500万円の非課税枠の適用はない」と考えましょう。

孫に渡すなど、二重課税を防ぐことも可能

このように特定の人に好きなだけ相続させることができるので、将来発生する高額な税金を防ぐことも可能になります。具体的には、配偶者や子供ではなく孫に相続させます。

配偶者が財産を引き継いだとしても、近いうちに配偶者が死んで相続が発生します。また、子供が相続財産を引き継いだとしても、やはり20~30年後には相続が発生します。

日本は相続税が非常に高いため、相続が発生するたびに高額なお金が税金として消えていくようになります。そのため、相続が発生する回数が少ないほど税金金額を減らして節税できます。ただ、前述の通り単なる相続発生だといったんは法定相続人の共有財産となってしまいますし、特定の人だけに相続させるのも大変です。

そこで、生命保険を利用して孫を受取人に指定します。そうすれば、特に面倒な手続きなく特定の孫に財産を渡せます。また孫が相続税を一回支払うだけでその後は長い間、孫が死なない限りは相続は発生しません。

相続対策では、できるだけ若い人に生前贈与するなどによって遺産を逃がすことが頻繁に行われます。これは、それだけ相続発生の回数を減らすことができるからです。

同じように、終身保険によっても孫など若い親族へ遺産を逃がすことができます。そのため、孫を受取人に指定することも考えましょう。

80歳以上(90歳や95歳など)の高齢者でも加入できる

また毎月支払いの終身保険とは異なり、90歳や95歳など非常に高齢の人であっても加入できるのが一時払い終身保険です。

例えば、以下は95歳まで加入できる一時払い終身保険の例です。

さすがに95歳とまではいかなくても、90歳までであれば問題なく加入できる一時払い終身保険はいくつも存在します。基本的には、80歳以上でも加入できるのが一時払い終身保険だと考えましょう。

もちろん、高齢で入る場合は資産運用できる期間が少ないため、「お金が120%増える(円建て商品の場合)」などのようにはなりません。若い段階から加入するからこそお金が増えるのであり、高齢すぎる場合だと終身保険による資産運用の効果が薄れます。

ただ、高齢での加入であっても死亡保険金の非課税枠がありますし、特定の人にのみ保険金という名の財産を分け与えることができます。そのため、高齢の段階から一時払い終身保険によって相続税対策を練ることは意味があります。

・健康状態に関係なく加入できる商品もある

なお、高齢者だと「自分は既に病気をもっている」と生命保険への加入を諦めている人も多いです。ただ、一時払い終身保険だと健康状態に関係なく入れる商品もあります。

そのため、いま病気を患っていたとしても諦める必要はありません。多くの人が利用できる保険商品が一時払い終身保険なのです。どの段階で申し込んだとしても、それ以上の死亡保険金が支払われるので100%の確率で勝てるジャンケンをするのが終身保険だといえます。

大きなお金が必要になり、資産が固定されるデメリット

もちろんメリットだけではなく、デメリットもあります。一時払い終身保険でのデメリットとしては、まず大きなお金が必要になることがあげられます。分割での支払いではなく、一括で払うことになるのである意味当然でもあります。

どれくらいの金額になるかというと、最低保険料が非常に低い商品であっても、100万円などが下限となります。それ以上の金額を用意しなければ、一時払い終身保険を利用できないと考えましょう。

また、一時払い終身保険を利用するとその間は資産が固定されます。短い期間で解約すると解約返戻金が少なく大きく損をしますし、特別な理由がない限りは「死亡保険金により、遺族にお金を残しながらも非課税枠での節税メリットを得る」のが基本です。

終身保険だと、解約返戻金(解約時に返ってくるお金)を期待することはしません。死亡保険金に着目し、相続時に備えるのが基本です。

そのため、余裕資金の中で一時払い終身保険を利用しなければいけません。生活を切り詰めて行う相続対策ではなく、多くの資産を保有している人だけ有効だといえます。

自分で資産運用できるならメリットが少なくなる

なお、一時払い終身保険では前述の通りお金が増えます。円建てなら120~130%、ドル建てなら160~180%になってお金が返ってくるようになります。

しかしこうした資産運用については、自ら株式などを運用することができる場合、メリットが少なくなります。

例えば投資信託や国債などを利用して自ら投資を行い、年利5%で増やせるのであれば、20年後には約2.65倍になっています。例えば手元に1,000万円がある場合、2,650万円ほどになっています。この場合、たとえ相続税を支払ったとしても生命保険を利用しないほうが多くのお金を残せるようになります。

これが、自分で資産運用できる場合は一時払い終身保険を利用するメリットが非常に薄くなる理由です。

ただ、これはあくまでも「自分で資産運用が可能」という前提のときだけです。日本人だと多くの人は資産運用で損をします。そのため、結果として100%の確率で勝てる一時払い終身保険が利用されるのです。

生命保険への加入形態(契約者)に注意する

なお、一時払い終身保険を利用して相続対策をする場合、加入形態には注意しましょう。正しい方法を選択しないと、節税できないからです。

一般的な加入形態だと、以下のようになります。

| 契約者 | 被保険者 | 受取人 | 税金の種類 |

| 夫 | 夫 | 相続人(妻など) | 相続税 |

通常だと「契約者=被保険者」となります。つまり、契約者となる夫が保険金を支払い、死亡保険金の対象となる人(被保険者)も夫です。ただ、実際に夫が死亡した場合は妻や子供などの相続人に死亡保険金が支払われるようになります。

このときは相続税対象となり、前述の通り一人500万円の非課税枠があり、税金が控除されます。ただ、以下の場合だと非課税枠がなくなります。

| 契約者 | 被保険者 | 受取人 | 税金の種類 |

| 夫 | 夫 | 非相続人(愛人など) | 相続税 |

これについては既に説明した通りであり、あくまでも家族となる相続人だからこそ税金が控除されると考えましょう。

・贈与税(生前贈与)になるケース

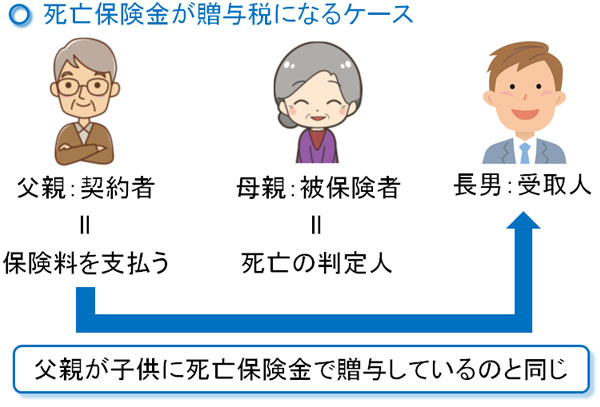

また、契約者(お金を支払う人)と被保険者が違うケースもあります。例えば、以下のような契約で終身保険に加入するケースです。

| 契約者 | 被保険者 | 受取人 | 税金の種類 |

| 夫 | 妻 | 子供 | 贈与税 |

この場合、実際に保険金を支払うのは夫です。ただ、夫が死んでも特に死亡保険金が支払われることはありません。そうではなく、被保険者である妻が死亡したときにようやく死亡保険金が子供に渡るようになります。

しかし、この場合だと贈与税での判定になります。夫が子供にお金をあげたのと同じ形式となるためです。当然、相続税の非課税枠はないので税金金額は大きくなります。

通常の終身保険ではなく一時払い終身保険が基本

なお、相続税対策で一時払い終身保険の利用について説明してきましたが、基本的に「毎月の保険料を支払う」というタイプの終身保険で相続対策をする人はいません。ほぼ全員、一時払い終身保険を利用します。

理由はこれまで述べた通り、一括支払いでのメリットが大きいからです。

- 80歳以上の高齢でも加入できる

- 支払い後、それ以上の保険料は発生しない

- 資産運用により、お金が増える

こうしたメリットを受け取れるのは、一時払い終身保険だからこそといえます。毎月払いの終身保険でも死亡保険金の非課税枠はありますし、特定の人だけを受取人に指定することは可能です。ただ、一時払い終身保険に比べるとデメリットが目立つようになります。

そのため特別な理由がない限り、終身保険を利用した相続税対策では一時払い終身保険を選択するといいです。

死亡保険金を活用し、相続対策を練る

生命保険を利用して節税対策するのは基本です。このとき、個人で行える相続税対策として、一時払い終身保険への加入があります。

保険を利用するだけで遺族にお金を残せるようになります。このときは一人500万円の非課税枠によって税金の減額があるだけでなく、支払保険料以上のお金が100%の確率で戻ってくるようになります。そのため、確実に得をします。

非課税枠によって税金が安くなるだけでなく、資産運用の点でも優れているのでおすすめです。

そのため多くの人が終身保険を利用しますが、必ず余裕資金の範囲内で行うようにしましょう。また毎月払いではなく、一時払い終身保険を利用するのがコツになります。正しく一時払い終身保険を利用すればお金を残せるため、早めに相続税対策を練るようにしましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。