生命保険を相続対策に活用する人は非常に多いですが、このときは死亡保険金以外にも生命保険に付随するお金が支払われることがあります。これには契約者配当金や割戻金、前納保険料、遅延利息などのお金が含まれます。

こうした死亡保険金に付随するものについて、多くは相続税を課せられるようになります。ただ、場合によっては相続税の適用外となることもあります。

また中には、契約者貸付として生命保険会社からお金を貸してもらっているケースもあります。こうしたとき、相続税評価額から減額させることはできるのでしょうか。

単に死亡保険金を受け取るだけであれば、特に難しいことは起こりません。ただ、実際にはそれ以外の配当金や借入金まで考える必要があります。そこで生命保険に付随するお金について、どのように考えて相続税を納税すればいいのか解説していきます。

もくじ

受け取ったお金は必ず相続税を課せられる

日本では「儲けたお金」「他人からもらったお金」については必ず税金を課せられるようになっています。相続では他の人(自分の親など)からお金をもらうことになりますが、このとき「受け取った金銭や不動産については、例外なく相続税(または贈与税)を課せられるようになる」と考えましょう。

これは生命保険についても同様であり、死亡保険金を受け取った場合は税金を課せられます。また、死亡保険金に付随するお金についても相続税の対象になります。

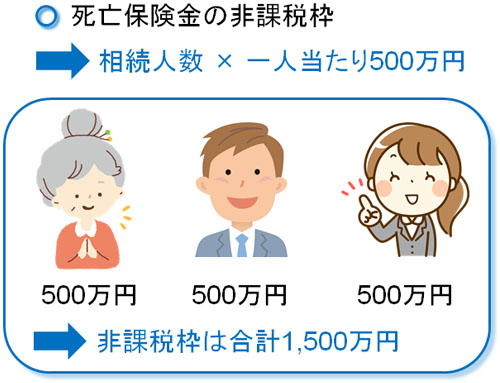

しかし生命保険の場合、非課税枠が特別に認められています。相続人一人につき500万円を控除できるようになっているのです。例えば、相続人が3人であれば「3人 × 500万円 = 1,500万円」が控除されるようになります。

こうした高額なお金が相続税評価額から控除されるため、高額な相続税の減額が可能になっています。このとき、死亡保険金に付随する配当金などについても非課税枠の対象になります。ただ、項目によっては非課税枠とは関係ないこともあります。

死亡保険金が大きすぎる場合、配当金に限らず非課税枠を超えた部分については相続税の対象になるので、あまり関係ありません。ただ死亡保険金が少なく、非課税枠が余っているのであれば「配当金などの部分についても控除する」ことが可能になるため、どのようなときに控除できるのか理解するのは非常に重要だといえます。

そうしたとき、死亡保険金以外だと生命保険では以下のようなものを考慮しなければいけません。

契約者配当金(利息)・未払利益配当金は控除可能

同じようなスペックの生命保険に加入したとしても、将来の死亡保険金の受取額が大きく異なることはよくあります。この違いとして、無配当か有配当かがあります。

生命保険は有配当のほうが優れています。無配当だと商品名の通りで配当金は何もないですが、有配当であれば生命保険会社が投資で儲けたお金のうち、契約者配当金(利息)という形で上乗せされるようになります。利息としては、掛金総額について毎年0.5~1%ほどになるのでかなり大きいです。

また、こうした配当金のうち「配当金が支払われると確定しているものの、まだ支払われていない配当金」を未払利益配当金といいます。

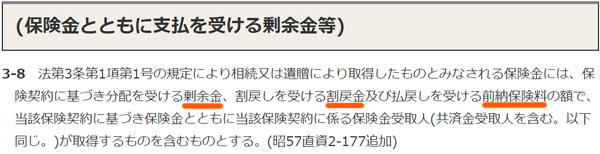

契約者配当金や未払利益配当金などによる利息相当分については、相続税の対象になります。そうしたとき、配当金(剰余金)は死亡保険金に含めるために非課税枠の適用範囲となります。これについては、以下のように国税庁の通達でも記されています。

生命保険会社からの利息相当部分については、いずれにしても死亡保険金の非課税枠の範囲に入ると考えましょう。

共済保険の割戻金は死亡保険金に含まれる

なお、同じように配当金として支払われるものに割戻金があります。割戻金というのは、契約者配当金による利息とまったく同じものだと考えれば問題ありません。

生命保険であれば配当金(剰余金)という言葉になります。一方で共済保険だと割戻金という名前になるだけです。言葉が違うだけであり、中身はまったくの同一なのです。

配当金が死亡保険金に含まれることから、割戻金についても同じように死亡保険金の一部と考え、非課税枠の適用となります。実際、先ほど記した国税庁の通達でも「割戻金は死亡保険金に含まれる」と明記されています。

名前が配当金ではないので分かりにくいですが、共済保険から支払われる利息が割戻金になります。

前納保険料(未経過保険料)は死亡保険金の一部

また生命保険では、毎月の支払いではなく一部について一括払いすることも頻繁にあります。半年払いや一年払いなどがこれに該当します。

そうしたとき、死亡した場合は「一年払いをしたものの、実際には年度の途中で死亡しているので、残りの部分については保険による恩恵を受けていない」ことになります。そのため、死亡日以降の前納保険料については払い戻されることがあります。

これを前納保険料や未経過保険料といいます。前納保険料(未経過保険料)については、先ほどの通達にも記されていましたが死亡保険金の中に含まれるようになります。つまり、非課税枠の適用が可能になります。

単に前払いしているだけのお金が返ってきているだけですが、死亡した人の功績によって受け取ることのできるお金なので相続税の対象になります。ただ、非課税枠によって相続税を減らせるというわけです。

生命保険の遅延利息は相続税の対象外

なお、他にも死亡保険金に含まれて支払われるお金があります。これに遅延利息があります。

死亡保険金の請求を受けた場合、生命保険会社は素早くお金を支払わなければいけません。ただ、このとき死亡保険金の支払いが一定期日(例えば5営業日など)を過ぎて支払われた場合、遅延利息としてお金が上乗せされるようになります。

基本的に支払い遅延はありませんが、生命保険会社側が書類を紛失していたり、システム上のトラブルがあったりしたとき、遅延利息が支払われるようになります。

ただ遅延利息については、死亡した人とはまったく関係ないお金であり、生命保険会社側のトラブルによる迷惑金のようなものになります。そのため遅延利息は相続税の対象外であり、相続税とはまったく別に考えるようにします。

遅延利息については、受け取る人の一時所得として計算されます。ただ、一次所得では「50万円の控除」があるなど税額算出のうえで恵まれていますし、遅延利息はそこまで高額になるわけではないため、無税にて受け取れるお金と考えて特に問題ありません。

契約者貸付でお金を借りている場合は減額可能

ただ生命保険の死亡保険金では、このように利息などによってお金が増えるケースばかりではありません。実際の死亡保険金よりも、少ない金額が振り込まれるケースもあります。そうした事例が契約者貸付です。

相続では積立貯蓄型の終身保険を活用するのが一般的です。ただ、こうしたお金を積み立てる生命保険では、支払ったお金について「解約返戻金の7~9割までを借りることができる」ようになっています。

手元に資金がなく、何とかして現金を手にしたい場合は過去に積み立てておいた生命保険が非常に役立ちます。契約者貸付として、生命保険会社から即座にお金を貸してもらえるからなのです。

ただ当然ながら、契約者貸付としてお金を貸してもらっている分だけ死亡保険金は少なくなります。死亡保険金が3,000万円だったとしても、契約者貸付によるお金が2,000万円ある場合、実際に支払われるお金は以下のようになります。

- 3,000万円(死亡保険金)- 2,000万円(契約者貸付) = 1,000万円

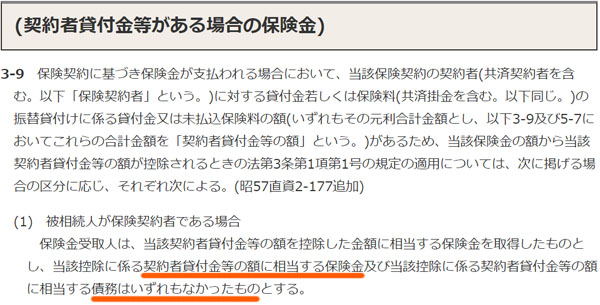

この場合、実際よりも少ない金額を死亡保険金として受け取ることになるわけですが、相続税の申告をするときは契約者貸付の分を減額することができます。

これについては、以下の通り国税庁でも通達で認めています。

このように、契約者貸付による債務(借金)の部分についてはなかったものとして、相続税評価額から減額できると明記されています。

契約者貸付があると、死亡保険金として満額を受け取っていないにも関わらず、高額な相続税の支払いが必要になるのか心配になってしまいます。ただ、債務部分については控除できるので大きな心配をする必要はありません。

生命保険の配当金や契約者貸付の扱いを学ぶ

「相続で生命保険は欠かせない」というほど、生命保険は重要な節税ツールですが、死亡保険金が実際に支払われるときは配当金が上乗せされたり、前納保険料が加わったりするようになります。

こうしたお金については相続税の対象になります。生命保険の掛金が大きいほど契約者配当金も高額になるため、これらのお金を含めて相続税評価額を算出しなければいけません。ただ例外的に、遅延利息については相続税の対象から外れます。

また中には、契約者貸付として生命保険会社からお金を借りていることもあります。そうした場合、借金のときと同じように、死亡保険金から契約者貸付の分だけ控除できます。

生命保険はその仕組み自体が難しく、これに税金が加わるとさらに話は複雑になります。そこで、支払われた配当金について税金の支払いや控除の考え方を理解しておくといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。