相続対策のために家族信託(民事信託)を実施することは多いです。その中でも、不動産を信託財産に入れるのは一般的です。

そうしたとき、不動産の家族信託(不動産信託)をしている最中に持ち家や賃貸マンションを売却することが可能になります。売買契約書を結び、他の人に売ることができるのです。ただ、信託契約の内容や方法によって売買のやり方が異なるので注意しなければいけません。

また土地・建物の売買をするときに利益が出た場合、譲渡所得として納税義務を生じるようになります。このとき、不動産の保有期間によって税金金額が変わります。

家族信託で不動産を売買する場合、分からないことが多いです。そこで不動産信託での不動産売却について、どのように考えて実施すればいいのか解説していきます。

もくじ

不動産売却代金は受益者のものとなり、売買自体は可能

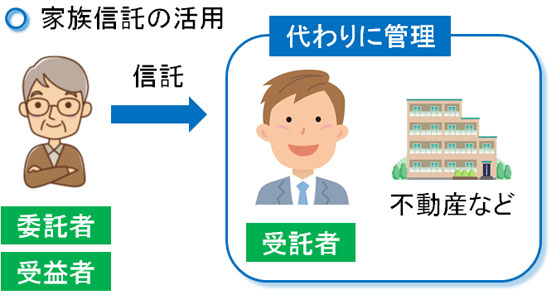

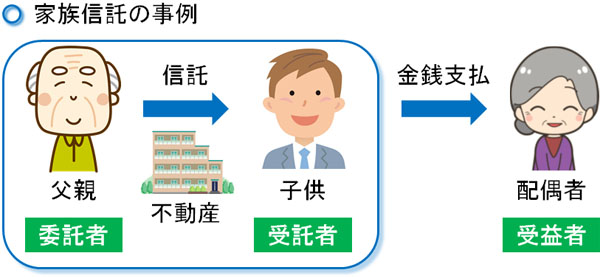

家族信託の契約をすると、不動産の管理者(所有者)と受益権(利益を受け取る権利)を分けられるようになります。

土地・建物というのは、親など元々の所有者が保有しています。ただ、そのような状態で認知症などを発症して判断能力が無くなってしまった場合、不動産契約に関わるあらゆる手続きができなくなります。持ち家の売却や保有する賃貸マンションへの新規入居契約・契約更新などが不可能になるのです。

これを防ぐため、不動産信託の契約を結びます。以下のような内容で家族信託を実施するのです。

- 委託者(依頼する人):親

- 受託者(財産管理をする人):子供

- 受益者(利益を受け取る人):親

これにより、受託者(財産管理をする人)である子供が不動産を管理できるようになります。ただ、受益者(利益を受け取る人)は親のままであるため、持ち家や賃貸物件を売却したときの代金は親に入ることになります。

不動産売買での売却代金は受益者(利益を受け取る人)が受け取るものだと考えるようにしましょう。

家族信託での不動産売買は3つの方法がある

これから家族信託(民事信託)を実施したとき、不動産売買でのお金が受益者(利益を受け取る人)に入ることは分かりました。

ただ、通常の不動産を売却するのとは異なり、家族信託では子供などの受託者(財産管理をする人)に管理をお願いすることになります。そのため不動産信託では、単に現物の土地・建物の売買をするときとは異なり、信託契約の内容によって売却のやり方が変わるようになります。

これについて、以下のような主に3つの不動産売買の方法があります。

- 信託の目的に沿って売却する

- 家族信託の終了後に売却する

- 信託受益権を売却する

不動産信託を実施する場合、いくつかのやり方が発生するので少し面倒です。そこで、それぞれの方法がどうなっているのかをより詳しく確認していきます。

自宅(持ち家)や賃貸マンションを信託の目的に沿って売る

不動産の種類としては、自宅(持ち家)や賃貸マンション・アパートなどさまざまです。これらを不動産信託として受託者(財産管理をする人)が管理するとき、受託者の意思によって不動産を売ることができます。

このとき、信託契約の中に不動産の売買に関する項目を含ませておくことにより、問題なく受託者が委託者の代わりとなって不動産を売ることができるのです。また前述の通り、不動産の売却代金は委託者である受益者(利益を受け取る人)が受け取るようになります。

信託契約の目的に沿って持ち家や賃貸マンションを売却する場合、通常の不動産売買とそこまで大きな違いはありません。代理人である受託者(財産管理をする人)が不動産の売買契約書を交わすという違いがあるくらいです。

なお、このとき受益者(利益を受け取る人)に売却代金が入ってくることから、不動産売買で利益が出たときは受益者が税金を支払うことになります。

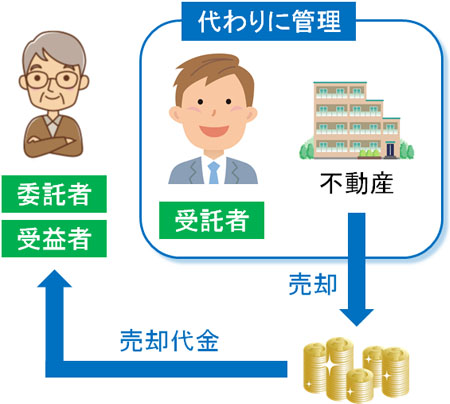

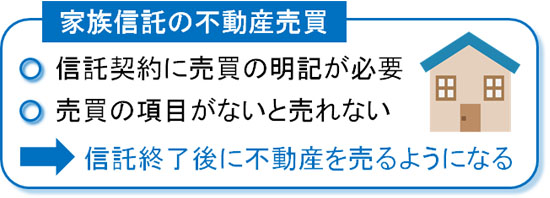

信託終了後に売買契約書を結ぶ

それでは、信託契約書の中に不動産売買に関する事項を記していなければどうでしょうか。この場合、信託不動産の売買をすることができません。受託者(財産管理をする人)に不動産を売る権限はないからです。

家族信託を実施するとき、不動産を勝手に売ってもらいたくないことがあります。または、家族信託について理解していない専門家に依頼してしまい、不備のある信託契約になることもあります。

家族信託を締結していれば、受託者(財産管理をする人)の権限によって自由に自宅や賃貸不動産を売却できると考えてしまいがちです。ただ、信託不動産の売却は契約内に「売買について記されている」ときのみになります。

そのため、この場合は信託終了後に対象の人が不動産を引き継ぎ、売買契約書を結べば問題なく不動産を売れるようになります。

・信託契約の内容変更や解除は可能

それでは、不動産売買に関する条項のない家族信託を実施した場合、信託契約が終了しなければ現物の不動産の売買ができないのでしょうか。

これについては、必ずしもそういうわけではありません。まず、信託契約の内容変更を実施する方法があります。例えば「委託者(依頼する人)と受益者(利益を受け取る人)の合意によって契約内容を変更できる」と記されている場合、委託者と受益者の意思確認によって信託契約を変えることができます。

契約内容を変更すれば、受託者(財産管理をする人)の意思によって自由に信託不動産を売却できるようになります。契約変更は普通なので、これによって自宅や賃貸マンションの売却が可能になります。

または不動産信託の契約自体を解除させても問題ありません。委託者(依頼する人)が生存しており、判断能力がしっかりしているのであれば、信託契約を終了させることができます。

この場合、元々の所有者(信託契約時の委託者)に不動産が戻ることになります。その後、通常の売買契約書を交わして不動産を売れば問題ありません。

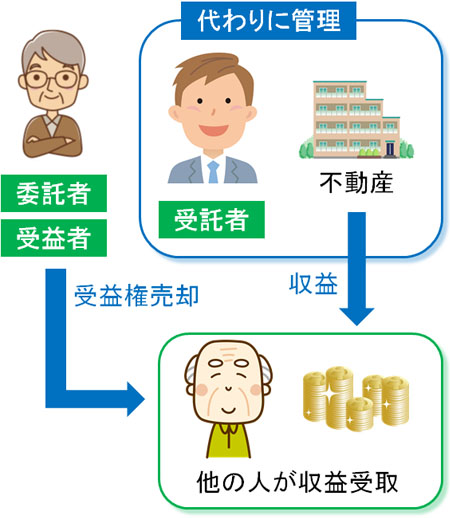

売買契約で信託受益権を売る

なお、ケースとしては少ないですが信託受益権を売るという方法もあります。

前述の通り、自宅や賃貸マンションから得られる利益は受益者(利益を受け取る人)が受け取ることになります。つまり、受益者には不動産利益を得る「受益権」が存在します。

このときの信託受益権については、自由に売買することが可能になっています。信託受益権を子供や同族法人、その他の第三者などに売却してしまうのです。

信託受益権では現物の不動産を売るわけではありません。あくまでも、信託受益権という権利を売ることになります。ただ、土地・建物と同等の価格で売却できるようになっています。

受益者が不動産の信託受益権を保有することになるため、信託受益権を自由に売買できる権利があります。このときは受益者に信託受益権の売却代金が入ってくるため、受益者が税金を納めることになります。

・信託受益権の売買後に契約終了が一般的

ただ、持ち家や賃貸マンションを売るときは第三者に売却するのが一般的です。そうしたとき、信託受益権だけ売買され、家族信託が継続するとなると不都合になりやすいです。

そこで、信託受益権を第三者に売却した後は対象不動産に関わる家族信託を終了させ、登記するのが一般的です。これにより、現物の不動産を売るときと同じように相手に売却できるようになります。少し手順や登記は複雑になりますが、いずれにしても「問題なく不動産を他の人に売れる」と考えましょう。

減価償却を考慮し、利益が出れば譲渡所得を課せられる

なお、当然ですがこのとき不動産売買に伴って利益が出ている場合、譲渡所得として所得税を課せられるようになります。日本の場合、利益があると必ず税金を納めなければいけない法制度になっています。

例えば1億円の不動産を購入し、1億2,000万円で売れた場合、差額の2,000万円に対して税金を課せられます。

ただ実際には、建物部分は年数経過によって減価償却が発生していることになります。建物については減価償却費を経費計上することになりますが、不動産売却時にはそれまで経費計上した減価償却分まで含めて利益に合算するようになっています。

例えば、不動産購入の後に数年が経過して5,000万円の減価償却費で計上している場合、不動産売買による利益は以下のようになります。

- 1億2,000万円(売値) + 5,000万円(減価償却費の合計) - 1億円(買値) = 7,000万円

このように建物部分の減価償却費まで加えたうえで、家族信託で不動産を売却したときの利益額を算出すると考えましょう。

保有期間が5年を過ぎると長期譲渡所得になる

それでは、どれくらいの所得税を課せられるようになるのでしょうか。これについては、不動産の保有期間によって変わるようになります。

給料で得たお金については所得税・住民税を課せられるのは全員が知っています。最高税率55%であり、異常なほど高額な納税をしなければいけません。

ただ、不動産の売却によって発生する譲渡所得税については、保有期間によって「一律の税率で計算して問題ない」ようになっています。具体的には、土地・建物について5年超を保有して売却する場合、税率は約20%となります。

- 所得税:15%

- 住民税:5%

つまり税率で考えると、かなり優遇されているといえます。通常の給料であれば、税率20%はすぐに超えてしまいます。ただ、不動産を長期保有して売却して得た利益については、家族信託を含め20%の税率で一律となっています。

短期の譲渡所得は税金が高額になる

なお不動産信託で不動産を売ることを考えたとき、長期譲渡所得ではなく「5年以下の不動産所有で売却した場合は短期譲渡所得になる」ことに注意が必要です。

短期譲渡所得の場合、税率がかなり高くなります。税率は約40%であり、税率が倍になって納税額が非常に高くなります。

不動産というのは、売るにしても5年超を保有した状態で売却するのが基本です。これは、税金の金額が大幅に変わってくるからです。そのため不動産信託によって不動産売却をするにしても、ある程度の年数を保有した後に売ることを考えましょう。

・家族信託は不動産の保有年数が複雑

なお家族信託では、「委託者(依頼する人) = 受益者(利益を受け取る人)」に設定するのが一般的です。この場合、元々の不動産の所有者(委託者)が受益者であるため、受益者がどれだけの年数不動産を保有しているのかによって長期譲渡所得か短期譲渡所得かを判断します。

ただ、家族信託ではその他の契約方法にすることが可能です。例えば、「委託者(依頼する人) ≠ 受益者(利益を受け取る人)」にする他益信託があります。これについて、以下のように不動産信託を設定します。

- 委託者(依頼する人):父親

- 受託者(財産管理をする人):子供

- 受益者(利益を受け取る人):配偶者

この場合、元々の不動産所有者(委託者)は父親ですが、配偶者(母親)を受益者(利益を受け取る人)に設定することになります。不動産の元々の不動産所有者(委託者)とは別の人を受益者にするので他益信託です。

家族信託では「元々の不動産所有者とは別の人を受益者にする」ことが可能です。こうした形態の場合、不動産を売買するときの所有年数が複雑になります。そうした家族信託をした後に不動産を売る場合、かなり内容がややこしくなるので相続に強い税理士に相談するようにしましょう。

土地・建物の売買や登記を家族信託中に行う

「どのようにして、家族信託実施中の信託不動産を売却すればいいのか」について解説してきました。家族信託(民事信託)として不動産を信託財産に組み入れている場合、受託者(財産管理をする人)の判断によって登記された不動産を自由に売ることができます。

ただ、これについては契約条項の中に信託不動産の売却に関わる項目を入れている場合になります。こうした契約内容を盛り込んでいない場合、契約内容の変更や終了によって売買契約書を結び、不動産を売るように仕向ける必要があります。

または、信託受益権を売却することも可能です。ただ理論上は可能であるものの、実際のところ不動産信託受益権だけで売買が成立するケースはほぼありません。信託受益権の販売と共に、対象となる不動産の家族信託を解除するのが基本です。

そうして土地・建物を売却した後は譲渡所得が発生するようになります。このときは保有期間によって税率が大きく変わるため、税率20%で手放すようにしましょう。ここまでのことを理解したうえで、家族信託に含めている不動産を売買するといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。