相続対策として家族信託(民事信託)は広く実施されており、その中でも不動産の家族信託(不動産信託)は頻繁に利用されます。

不動産信託を実施せずに不動産所有者が認知症を発症した場合、不動産の新規契約や売却はできなくなります。ただ、不動産信託の契約を事前に結んでいれば自由に新規契約を締結できるようになります。

このとき家族信託を活用すると、信託受益権が発生するようになります。受益者(利益を受け取る人)が信託受益権を保有することになるのです。はお不動産信託であれば、不動産信託受益権という名称になります。これら不動産信託受益権は相続することがあれば、売買することも可能です。

それでは、どのように信託受益権を活用すればいいのでしょうか。ここでは、不動産信託受益権での取り扱いについて解説していきます。

もくじ

相続税評価額が下がる不動産の所有

現金ではなく不動産を購入すれば、それに応じて相続税評価額を下落できるのは広く知られています。単にお金をもったまま死亡するのではなく、一軒家や賃貸マンションを建てたほうが相続税評価額を下落できるのです。

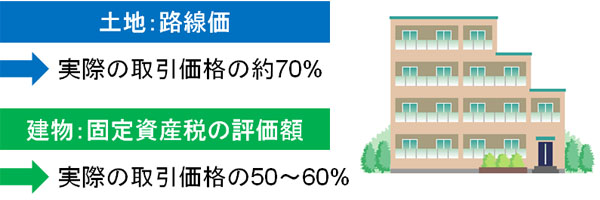

これは、土地や建物を含め実際の取引価格よりも低い金額で相続税評価額を計算して問題ないと決められているからです。具体的には、ザックリと以下のようになります。

これについて、不動産をそのまま相続するときに限らず、家族信託を締結したとしても同じような評価になります。

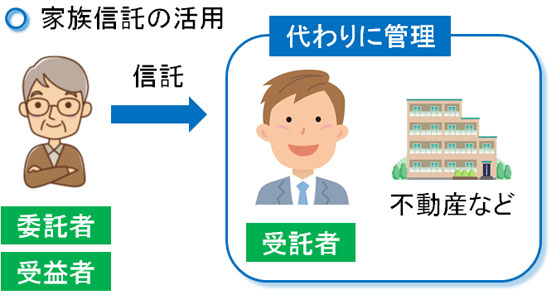

通常、不動産信託では以下のように信託契約を結びます。

- 委託者(依頼する人):親

- 受託者(財産管理をする人):子供

- 受益者(利益を受け取る人):親

これにより、不動産を管理する権限は子供である受託者(財産管理をする人)に移ります。ただ、土地・建物の売却や賃料収入などの利益は受益者(利益を受け取る人)に入ります。家族信託は管理する人を分ける方法であり、これによって元々の不動産所有者が認知症などを発症しても財産管理の凍結を免れるようになります。

このとき不動産信託として財産管理を他の人に委託したとしても、通常の相続と同じように土地・建物の相続税評価額を下落できます。不動産を家族信託したとしても、同様に相続での評価額を下げられると考えましょう。

受益者(信託受益権)の移動によって税金が発生する

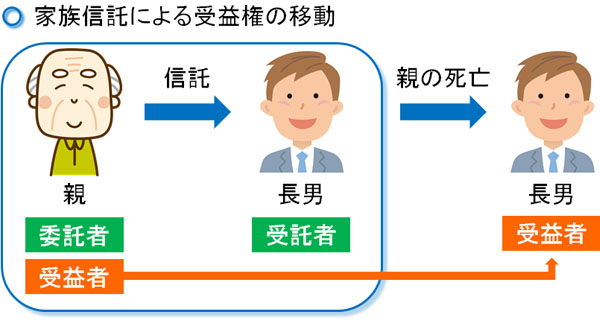

なお、このときは受益者(利益を受け取る人)が誰になるのかによって相続税(または贈与税)の課税対象者を判断します。家族信託(民事信託)では必ず受益者を置く必要があり、多くは相続発生によって受益者が移動するようになります。

このとき、例えば「死亡後の受益者を長男にする」と信託契約で記しておけば、親の死亡と共に信託受益権は長男に移ります。

こうして不動産信託受益権が移ったとき、相続税(または贈与税)を支払うことになります。

相続税を支払うタイミングというのは、「信託受益権が移ったかどうか」「誰が不動産信託受益権を保有しているのか」によって判断すると考えましょう。

登録免許税の減額や不動産取得税ゼロのメリット

また、通常の相続ではなく不動産信託を実施するメリットとしては、不動産登記に関わる税金を低く抑えられることがあげられます。

家族信託(民事信託)をするとき、既に述べた通り所有権が受託者(財産管理をする人)に移転します。ただ受託者は財産管理するだけであり、特に土地・建物からの利益を得られるわけではありません。そのため不動産に関わる税金が少なくなっています。

まず、不動産登記のときは登録免許税が発生します。この登録免許税については、家族信託だと通常の登記の5分の1に抑えられています。そのため不動産信託によって受託者(財産管理をする人)になる場合、支払う登録免許税が少ないです。

・不動産取得税はゼロ

また、不動産を新規で取得する場合は不動産取得税を支払わなければいけません。不動産価格の3~4%が不動産取得税になるため、かなり高額な税金になります。

ただ家族信託であれば、不動産信託受益権が移ったとしても信託契約中は不動産取得税を課せられることはありません。相続したのは信託受益権であり、不動産ではないからです。相続税の支払いは必要でも、不動産取得税の支払いはないと考えましょう。

・節税になるかどうかは状況によって異なる

ただ登録免許税が少なくなり、不動産取得税がゼロとはいっても、不動産信託が節税になるかどうかは微妙なところです。

まず、不動産信託を実施するには60~100万円以上のお金が必要です。また、通常の相続によって法定相続人(子供など)が不動産を引き継ぐ場合、不動産取得税はもともと不要です。家族信託を利用しなくても、一般的な相続であれば不動産取得税は発生しません。

そのため節税目的で不動産信託を実施するのはおすすめできません。あくまでも、家族信託そのものによるメリットを受けるため、不動産信託を実施するようにしましょう。

信託受益権は売買でき、印紙税を含めて節税できる

また、信託受益権についてはずっと保有し続ける必要はありません。他の人に生前贈与してもいいですし、売買しても問題ありません。

このとき不動産信託受益権を売るとき、どのような方法を選択するのかによって税金関係が変わってくるようになります。もちろん不動産そのものではなく受益権の売買にはなりますが、減価償却分などを考慮しながら適正価格にて譲渡するのが基本になります。

不動産受益権については、既に述べた通り現物の不動産の売買をするわけではありません。みなし有価証券(金融商品)と考えて売買することになります。

現物不動産ではなく、信託受益権という金融商品の売買になるため、家族信託で受益者(利益を受け取る人)が移ったとしても不動産取得税がゼロなのと同じように、不動産信託受益権を売買したとしても新たな受益者は不動産取得税がゼロです。

また信託受益権の売買をするとき、同時に「受託者(財産管理をする人)を売った先の人に設定する」のが一般的です。そうなれば受託者&受益者になり、買主が不動産の管理をしながらも土地・建物からの利益を受け取ることができます。つまり、信託契約は続いているものの実際の所有者は完全に移ることになります。

このとき、先に述べた通り受託者として登記するときの登録免許税は通常の5分の1です。そのため、不動産信託受益権を買う側としては支払う税金を抑えられるようになります。

・印紙税は一律200円

それだけでなく、印紙税についても減額できます。通常だと、不動産の売買で契約書を作るときは高額な印紙税を支払わなければいけません。

ただ信託受益権に関する印紙税だと一律で200円と決められています。これだけでも、数万円ほどの無駄な税金を抑えられるようになります。

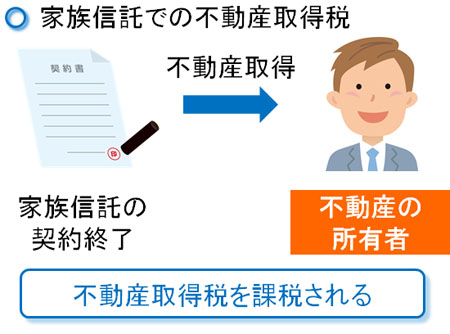

信託契約終了で取得すると不動産取得税が発生

しかしながら、一般的に行われている不動産取引は現物不動産の売買になります。家族信託でも同じであり、不動産の売り買いをするとき、対象の土地・建物について家族信託を継続させた状態で信託受益権だけを購入するケースは少ないです。

「おじさんに売る」など親戚に不動産を売るならいいですが、まったくの他人に不動産を売却する場合、不動産に関する信託受益権を売買したあと、対象の不動産に関する信託契約を解除する方法が一般的です。

つまり不動産信託受益権の売買にはなるものの、その後に信託契約を解消させるため、実質的に現物の不動産を取引するのとまったく同じ内容になります。

このとき、家族信託を終了させると不動産取得税が発生するようになります。不動産取得税が発生しないのは不動産信託が継続している間だけであり、終了と共に不動産の新たな所有者には不動産取得税を課せられるようになるのです。

信託受益権を移すにしても、それと同時に契約を終了させる場合は「現物の不動産を取得したのと同じ条件での税金支払いが必要になる」と考えましょう。

信託受益権の売却で利益が出れば譲渡所得が必要

なお、このとき土地・建物の売却で譲渡所得を生じることがあります。不動産などを譲渡してお金を得たときに発生する利益が譲渡所得になります。

例えば1億円の不動産を取得し、1億2,000万円で不動産信託受益権を売却できたとします。これだと差額の2,000万円が譲渡所得になります。実際の利益算出には減価償却分を考慮しなければいけませんが、いずれにしてもこのように高値で売却できることが頻繁にあるのです。

その場合、譲渡所得には当然ながら税金を課せられるようになります。低い金額での売却で利益が出ないのであれば、譲渡所得は発生しないので特に関係ありません。ただ、高値で売れた場合は所得税を納めるようにしましょう。

いずれにしても、土地・建物の売却に伴って利益が発生した場合は確定申告をすることで税金を納める必要があります。

民事信託で不動産を入れ、相続税対策を行いつつ税金を理解する

家族信託(民事信託)を活用するとき、信託財産に不動産を入れるのは普通です。特に賃貸マンションを保有している人ほど、事前に家族信託を実施する意味は大きいです。このとき、不動産信託受益権が移動したときに税金を課せられることを理解しましょう。

ただ、信託契約を継続している間は登録免許税が減額になりますし、不動産取得税は非課税となります。

もちろん信託契約を結ぶには高額な費用が必要なため、「相続税対策で不動産信託が有効かどうか」は物件価値などその人の状況によって異なります。ただ、節税よりも家族信託そのもののメリットを活かすことを考えましょう。

また不動産信託受益権は売買することもできます。一般的には信託受益権を新たな受益者に移した後、民事信託を解消させることになりますが、このときは現物の不動産を取得するのと同じ条件で不動産取得税を支払うことになるのは注意が必要です。

ここまでが不動産信託受益権に関する考え方になります。不動産信託は家族信託の中でも非常に重要なため、信託受益権の取り扱いをどうすればいいのか考えるようにしましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。