相続財産を他の人に分け与える場合、できるだけ自分が望む人に財産を残したいと考えるのは当然です。そうしたとき、内縁の妻(事実婚)であったり彼女・愛人だったりする人に財産を渡したいと考えることがあります。

お世話になった人に対して、できるだけ財産の渡したいと考えるのは当然です。そうしたとき、内縁の妻や彼女へ生命保険として財産を残したいと思う人は多いです。

生命保険は遺留分の対象にならず、さらには支払った保険料以上のお金が返ってくるため相続のときに非常に有効な手段となります。

ただ、事実婚での内縁の妻や彼女・愛人は家族ではなく法律上は他人になります。こうした他人に対して、生命保険による死亡保険金を利用できるのでしょうか。ここでは、相続で内縁の妻や彼女に遺産を渡す方法について解説していきます。

もくじ

受取人は2親等が基本であり、多くても3親等まで

まず結論からいうと、原則として事実婚状態の内縁の妻に対しては生命保険の受取人に指定することはできません。これが愛人となると、さらに関係性が薄くなるのでより受取人の指定はさらに無理になります。

生命保険の受取人というのは、基本的に2親等内の人が対象になります。つまり、以下の人で生命保険を受け取ることができます。

- 1親等:親、子供(養子を含む)

- 2親等:祖父・祖母、兄弟姉妹、孫

当然、これに結婚している配偶者も加わります。つまり、1親等・2親等の人と配偶者については無条件で生命保険の受取人に指定できると考えましょう。

・3親等でも指定可能

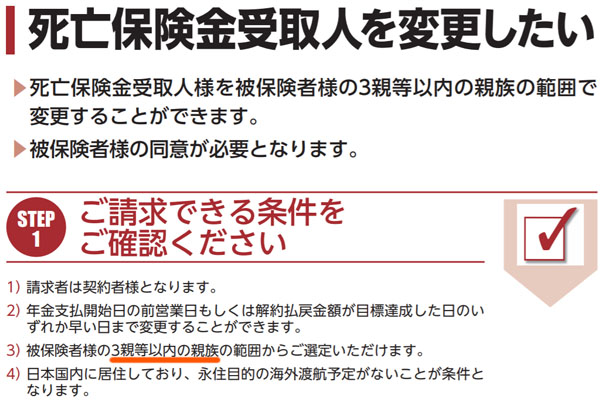

なお、原則は2親等ですが保険会社によっては3親等まで可能な場合もあります。そのため、こうした保険会社を利用すればおじ・おばや甥・姪などの3親等まで死亡保険金の受取人を指定することができます。以下のように、3親等まで可能だと明記されていることがあるのです。

しかし、こうした3親等を超えて死亡保険金の受取人を設定しようとしても、生命保険会社から拒否されるのが現状です。

保険金殺人を防ぐために拒否される

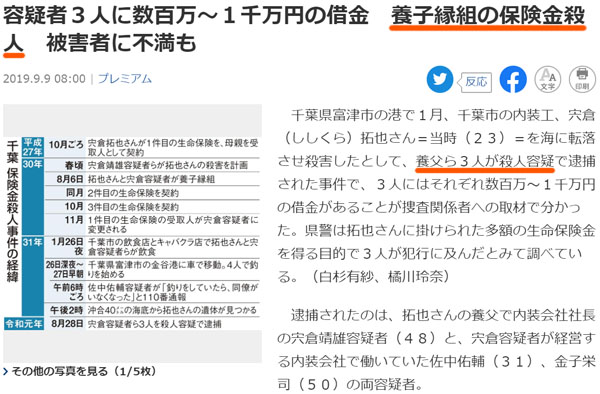

それでは、なぜ生命保険の受取人を自由に設定することができないのでしょうか。かつて、他人であっても自由に死亡保険金の受取人に指定できるようにできた時代がありました。ただ、こうした時代で何が起こったかというと保険金殺人です。

多額の生命保険をかけ、受取人になった後に殺すことでお金を受け取る手法が保険金殺人です。こうした保険金殺人を防ぐため、他人を受取人に指定することができなくなっているのです。

法律の問題で受取人指定ができないわけではなく、生命保険会社が保険金殺人を防ぐために自主的に実施している規制になります。

もちろん、いまでも保険金殺人は存在します。「妻が夫に多額の保険金をかけて殺害する」「養子に迎えたあと、養子を殺害する」などがあるのです。例えば、以下のようなニュースです。

ただ、まったくの他人については受取人に指定することができないため、保険金殺人についてはかつてに比べると大きく減少しています。

事実婚の彼女(恋人)を死亡保険金の受取人にできる例外

こうした現状のため、残念ながら原則として事実婚の彼女(恋人)や愛人を含め死亡保険金の受取人には指定できないようになっています。

しかし、いまでは必ずしも結婚という選択をする人ばかりとは限りません。事実婚の人はたくさんいるため、内縁の妻として「実質的な夫」を長年支えている人はたくさんいます。そうした内縁の妻や彼女・恋人が生命保険を受け取れないとなると微妙です。

実際のところ結婚せず事実婚のケースもたくさんあることから、「配偶者や1~3親等以外の他人だと絶対に死亡保険金の受取人に設定できない」というのは実情に即しているとはいえません。そのため、特定の条件をもとに内縁の妻や彼女であっても生命保険での相続が可能になっています。

このとき、以下のようなポイントが判定基準となります。

- 同居・同棲して数年が経過している

- 互いで他に婚姻関係がない(独身である)

つまり、法律的に独身の状態で長期間に渡り生活を共にしている状態であれば、内縁の妻や彼女(恋人)であったとしても問題なく生命保険による相続が可能になります。

一緒に住んでいることが前提であるため、別の場所に住んでいる愛人を生命保険の受取人に指定したいと考えたとしても無理です。あくまでも、同じ屋根の下で生活しているからこそ事実婚と認められるのです。

なお、これらは男女だけに限らず、同性同士(LGBTの結婚・事実婚)についてもいまでは保険金の受取を認められるようになっています。結婚の形は多様であるため、生命保険会社もそれに対応しているのです。

・死亡保険金の非課税枠は利用できない

なお、相続のとき生命保険は節税対策で頻繁に利用されます。これは、現金でお金を残すよりも生命保険を利用したほうが税金対策になり、圧倒的に多くのお金を残せるからです。具体的には死亡保険金としてお金を受け取った場合、相続人一人につき500万円が非課税になります。

ただ、このときの非課税枠は「法定相続人が死亡保険金を受け取ったとき」に限られます。そうした視点でみると、内縁の妻や彼女・愛人は法定相続人ではありません。そのため、死亡保険金の非課税枠はありません。

事実婚である内縁の妻を生命保険の受取人に指定できたとしても、節税効果はゼロだと考えましょう。死亡保険金による節税というのは、法定相続人だからこそ意味があるのです。

最も確実なのは遺言での相続・遺贈

ただ、生命保険を利用して内縁の妻や彼女に財産を渡すことができるとはいっても、本当に同棲しているか生命保険会社から調査されるようになりますし、少なくとも一緒に住んでいない愛人については受取人に指定することはできません。

生命保険は特定の一人を受取人に指定できるため相続で頻繁に活用されるものの、受取人になることが可能な人には制限があるのです。

そうしたとき、生命保険のような縛りなしに確実に相続財産を渡せる方法として遺言があります。遺言によって相続財産を渡すことを遺贈といいますが、これを活用するのです。

基本的に遺言の内容が優先されるため、たとえ別居している愛人であっても「愛人に財産を渡す」と記しておけば、たとえ他人であっても問題なく財産を分け与えることができます。

・遺留分には注意するべき

ただ、内縁の妻や彼女・愛人に相続財産を渡すとはいっても、すべての財産を渡すことはできません。遺留分が存在するからです。

相続する最低限の権利を遺留分といいます。実際、家庭があるにも関わらず「愛人に全財産を渡す」と遺言に記されていると、残された配偶者や子供は路頭に迷います。これを防ぐのが遺留分になります。基本的には、法定相続財産(法律で決められた財産の額)の半分が遺留分になります。

そのため遺言を残し、内縁の妻や恋人に対して財産を与えるにしても遺留分の存在を念頭に置くようにしましょう。

過去の裁判でも、「愛人に全財産を渡す遺言書を残していても遺留分を認め、配偶者や子供に財産が渡る」ような判決にほぼなっています。

生前贈与で渡すのも一般的

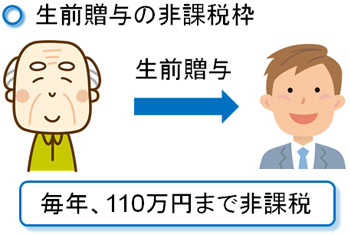

また、相続のときは積極的に生前贈与を活用するのが大きな節税対策になります。ただ、生前贈与については単なる節税対策に限らず、特定の人(愛人など)に財産を与えるときにも有効です。

特に生前贈与については、一人につき年間110万円まで非課税となっています。

これを暦年贈与といいますが、年間110万円までの贈与であれば税金を課せられません。また、贈与する相手は他人でも問題ないため、内縁の妻や彼女・愛人に対して生前贈与しておくのです。こうした方法であれば、生命保険の受取人問題について悩む必要はなく現金を渡せます。

ただ、遺留分は生前贈与された財産まで含めて考える必要があるため、やはり遺留分は侵さないように調節しなければいけません。

相続税の2割加算に注意

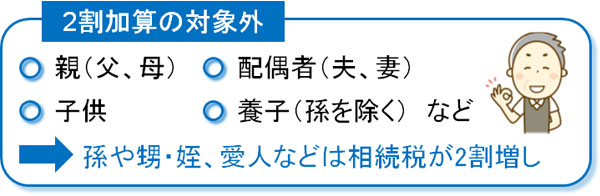

なお、結婚している配偶者であれば問題ないものの、事実婚の場合は相続税が高額になるという問題点があります。具体的には、相続税が2割加算になります。

これは内縁の妻や彼女・愛人だから加算されるわけではなく、「配偶者や一親等以内の血族以外」であれば全員が対象になります。つまり、孫や兄弟姉妹が相続する場合であっても相続税が2割増しになります。

通常、配偶者は相続税でこうした2割加算がないどころか、配偶者控除として1億6,000万円までが非課税になります。つまり、超富裕層でない限り配偶者は無税です。

そのため、若いときはいいかもしれませんが、高齢になっても事実婚を続けるのがいいかというと微妙です。実際に死亡して相続が発生したとき、法的にも夫と妻の関係であれば高額な相続税の控除があるにも関わらず、内縁の妻の状況だと配偶者控除がないだけでなく、相続税の2割加算が適用されるからです。

当然、死亡保険金として事実婚状態の内縁の妻がお金を受け取るにしても、相続税が2割も増えてしまいます。

こうした現状のため、高齢になっても事実婚を続けるのがいいかどうか判断するようにしましょう。税金面だけを考えれば、事実婚ではなく正式な夫婦となっておいたほうがいいからです。

もちろん、「前妻とは別居していて法律上は結婚が続いているものの、いまは別の内縁の妻と住んでいる」など複雑な状況があるかもしれません。そうした場合は仕方ないため、遺言や生前贈与を積極的に活用して内縁の妻に財産が残るように仕向けるしかありません。

なお、愛人だと当然ながら他人になるので相続税が2割増しになるのは避けられません。他人に財産を渡す以上、そのような決まりになっていると考えましょう。

税金は高いが生命保険やその他の方法で財産を残せる

家族ではなく、他人の扱いになるのが内縁の妻や彼女・愛人です。そのため、こうした人に財産を残すとなると不利になりやすいです。

特に生命保険の場合、原則として他人を受取人に指定することはできません。「同棲していて互いに独身の状態であれば、受取人に指定可能」という例外はあるものの、生命保険会社から調査を受ける必要がありますし、前妻との婚姻状況が続いていれば生命保険を活用できません。

また生命保険の非課税枠はありませんし、相続税は2割加算になってしまうことにも注意が必要です。

確実に財産を渡すには遺言や生前贈与をうまく利用する必要があり、このときは遺留分を侵してはいけません。相続の場面において、親族でないといろいろ冷遇されやすいため、こうしたことを理解したうえで家族以外の他人に相続財産を渡すことを考えましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。