相続対策として広く活用される生命保険ですが、家族信託(民事信託)と組み合わせて活用することも可能です。これを生命保険信託と呼び、文字通り生命保険の家族信託を実施します。

生命保険自体に家族信託と似た性質があります。ただ、生命保険では実現できないことについて、家族信託であれば可能になります。その反対に、家族信託では無理でも生命保険であれば可能なことがあります。

そこで、2つの性質を組み合わせたものが生命保険信託です。

ただ、利用機会は限られますし費用もかかるので相続のときの利用機会はそこまで多くありません。ここでは、「生命保険信託の活用方法や特徴」について解説していきます。

もくじ

生命保険と家族信託は遺言の代わりになる

特定の人に財産を残す方法としては遺言が有名です。ただ、遺言を特に設定していないものの、遺言と同じように特定の人に財産を残すことが可能なものに生命保険や家族信託があります。

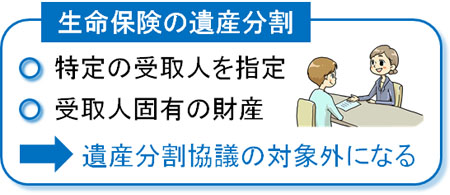

生命保険については、受取人固有の財産となっています。生命保険では特定の一人を死亡保険金の受取人に設定します。このとき死亡保険金は遺産分割の対象にならず、指定された受取人一人だけが相続できるようになります。

特に遺言を残さなくても、生命保険を利用するだけで特定の一人だけに財産を渡すことができます。

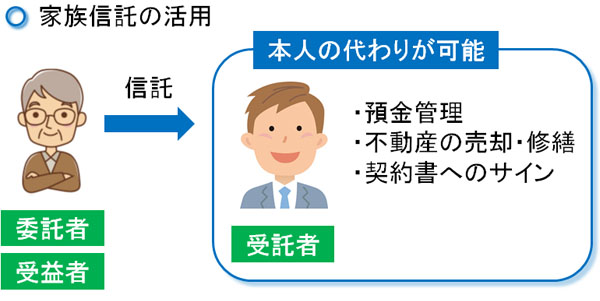

これは家族信託(民事信託)でも同じことがいえます。家族信託では「受益者(利益を受け取る人)」を指定します。受益者は通常、最初は申し込みをする本人に設定します。

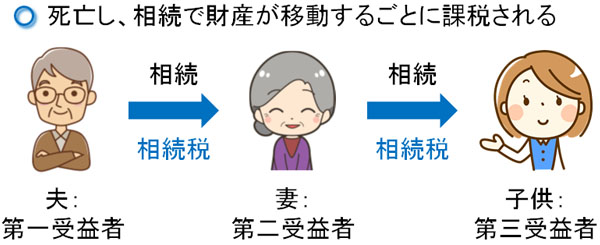

ただ、死亡後については受益者を他の人に移すことができます。例えば、「死亡後は妻を受益者にする」「妻の次は子供を受益者にする」と何世代にも渡って指定できます。

受益者(財産の利益を受け取る人)を特定の一人に指定できるため、遺言と同じ機能をもたせることができるのです。

・遺留分は必ず注意するべき

なお、生命保険でも家族信託でも遺留分には注意しなければいけません。法律で定められた最低限の相続分が遺留分であり、どのようなケースであっても遺留分を侵すことはできません。

例えば、「相続財産をすべて寄付する」などと記されていると残された家族は路頭に迷います。これを防ぐのが遺留分です。そのため特定の一人にだけ生命保険や家族信託で財産を渡しても無効化され、遺留分返還を請求された場合、遺留分については返さなければいけません。

生命保険は家族信託と違い節税できる

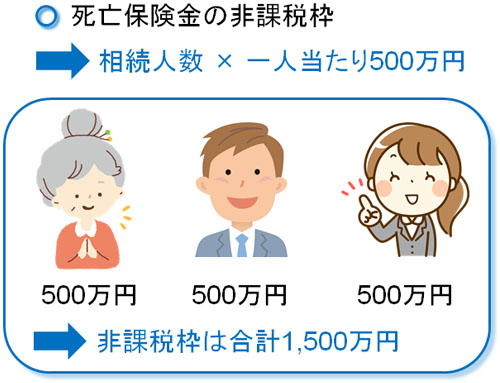

それでは、生命保険と家族信託の違いとしては何があるのでしょうか。まず、生命保険の場合は相続人に死亡保険金としてお金を渡すことで非課税枠が設けられています。つまり、相続のときに税金を大幅に下げることができます。

具体的には、相続人一人につき500万円の控除が可能です。例えば、配偶者と子供2人が相続する場合だと「3人 × 500万円 = 1,500万円」の非課税枠が認められています。

家族信託であれば、こうした控除はありません。家族信託は節税にならず、税金を抑えることはできないのです。節税できるかどうかというのは、生命保険と家族信託の大きな違いだといえます。

・生命保険ではお金が増える

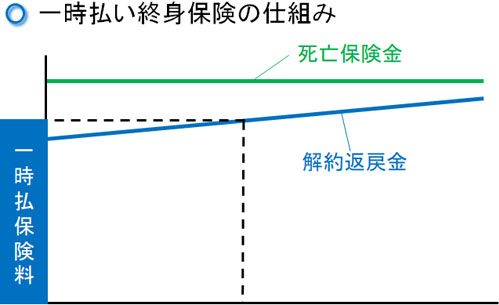

ちなみに、相続での生命保険は終身保険(死ぬまで保障が続く保険)へ加入することになります。終身保険は保障が一生続くため、100%の確率で死亡保険金を受け取れる生命保険になります。

特に相続では、最初に一括で掛金を支払う一時払い終身保険が多用されます。こうした終身保険を利用することで、支払ったお金よりも高額な死亡保険金が後で返ってくるようになるからです。

資産運用という意味でも生命保険は活用されています。家族信託では無理ですが、生命保険に変えておけばお金が勝手に増えるのです。

2親等(3親等)まで指定可能な生命保険

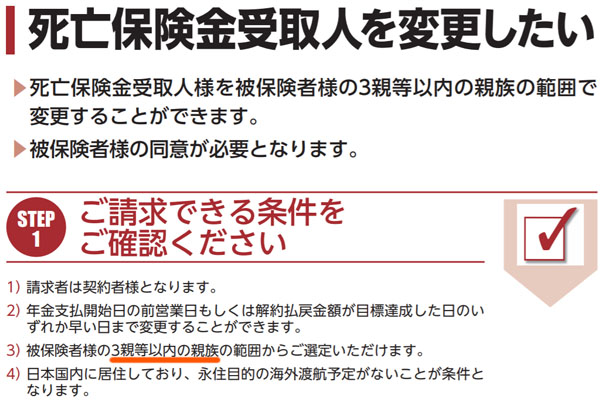

ただ、生命保険では特定の一人を受取人に指定できるとはいっても、生命保険だと原則として2親等までの人が受取人の対象になります。または、広い範囲の受取人を指定できる生命保険であっても3親等までが限界です。

例えば、以下の生命保険では「3親等まで死亡保険金の受け取りが可能」と記されています。

このように、自由に受取人を設定できるわけではありません。これは、生命保険の受取人を好きに指定できると保険金殺人が多発してしまうからです。保険金殺人を防ぐため、生命保険会社が自主的に2親等(または3親等)までの人が受取人になると設定しているのです。

※配偶者はもちろん受取人に指定できます。

そのため、死亡保険金の受取人を愛人に指定したいと考えても100%の確率で拒否されます。ただ、家族信託では受益者を誰に指定しても問題ありません。そのため、遺言と同じように愛人を財産の受取人(受益者)に指定することも、家族信託なら問題なく可能です。

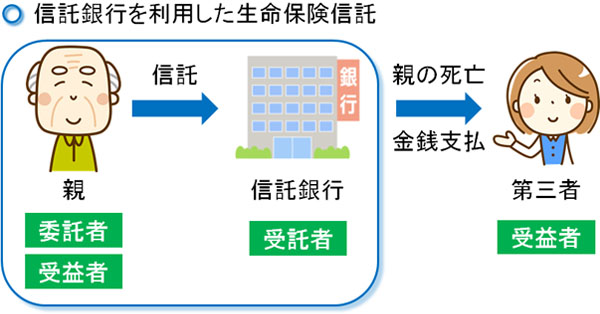

生命保険信託では信託銀行などに預け、お金を支払う

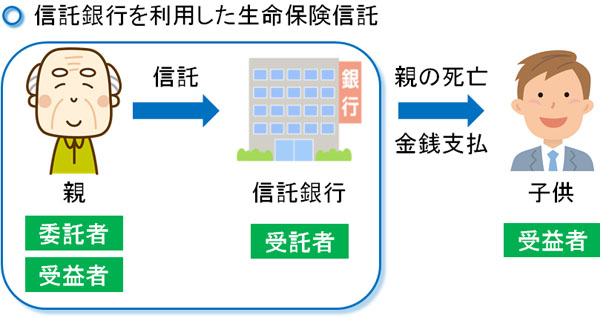

それでは、生命保険と家族信託(民事信託)を組み合わせるときは、具体的にどのようになるのでしょうか。このとき、信託銀行などを活用することになります。信託銀行を受託者(財産管理をする人)に設定するのです。

構図としては以下のようになります。

生命保険信託では「委託者(依頼する人)=受益者(財産の利益を受け取る人)」に設定します。このとき、受託者(財産を管理する人)を信託銀行に設定します。

まず、生命保険に必要な保険料を支払います。その後、通常は契約者(お金を支払った人)または死亡保険金の受取人が保険証書を保管し、管理するようになります。ただ、生命保険信託では信託銀行に財産管理を任せるため、生命保険の内容を信託銀行が管理します。

その後、実際に親(委託者・受益者)が死亡したら受益者が親から子供へ移ります。そうして死亡によって生命保険の権利が子供に移ることで、死亡保険金が子供に支払われます。

・生命保険信託で実現できることもある

ただ、これだと「家族信託など利用せず、単に生命保険に加入して、特定の人を死亡保険金の受取人に指定すればいいのでは」と思ってしまいます。これについては、まさにその通りです。わざわざ生命保険信託を選択する必要はなく、生命保険に単独で加入すれば問題ありません。

また信託銀行を活用する場合、その分だけ報酬支払いが必要になります。つまり、費用が発生します。そのため生命保険でお金が増えるとはいっても、報酬支払いの分だけ大きくお金は目減りしてしまいます。

そうしたとき、「生命保険信託は意味があるのか?」と考えてしまいます。これについては、特定条件の人にとっては意味があるといえます。

知的障害の子供がいる場合は生命保険信託を使う

まず、子供に知的障害者がいて一人だけでは生活できない場合、生命保険信託が有効です。

生命保険を活用するとき、死亡保険金の受け取りをするときは受取人自ら保険金請求をしなければいけません。勝手に死亡保険金が下りるわけではないのです。そのため、知的障害をもつ子供に生命保険でお金を残そうとしても、障害のある子供は自ら保険金請求するための連絡ができないので、死亡保険金の受け取りはできません。

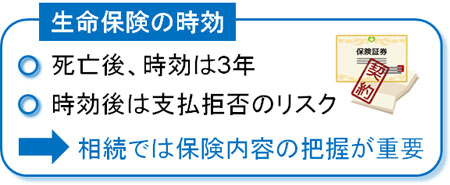

しかも、死亡保険金には時効があります。相続発生から3年が経過すれば時効成立であり、その後に保険金請求をしても死亡保険金を受け取れないリスクがあります。

ただ、家族信託で信託銀行などを財産管理人に指定しておけば、信託銀行が代わりに死亡保険金を請求してお金を受け取ってくれます。その後、受益者(障害をもつ子供)へ死亡保険金を支払ってくれるようになります。

生命保険では「受取人が保険金請求しないといけない」という特徴から、受取人が請求できない特殊な状況にある場合、生命保険信託によって代わりの人が請求できるようにしておくのは有効です。

子供が障害をもつ場合、いずれにしても家族信託を事前に設定しておくのは必須です。そうしたとき、どうせ信託銀行などに財産管理を依頼するのであれば、生命保険を利用することで「非課税枠を使える」「お金を増やせる」の恩恵を受けることができます。

年金のような分割払いが可能

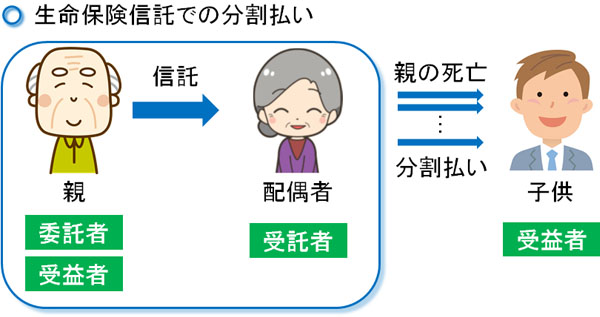

また、生命保険信託の活用法としては「分割払いによる支払いを指定する」という方法もあります。

生命保険では年金タイプが存在し、このときは死亡保険金について一括払いと年金払い(分割払い)を選択できるようになっています。ただ、あくまでも死亡保険金の受取人が選択するようになります。

それに対して、生命保険信託では委託者(生命保険信託の契約をする本人)が「どのような形式で死亡保険金を相続人に受け取らせるようにするのか」を生前に決定できます。このとき死亡保険金について、例えば「毎月100万円ずつ受け取るようにする」と指定すれば、その通りに実行されます。

子供や孫の年齢がまだ小さいものの、そうした親族にお金を残したいと考える場合、生命保険信託が有効です。高額なお金を持たせるのを防ぐことができるからです。

ただ、生命保険信託で信託銀行を利用する場合、無駄に高額な費用が必要になります。そこで、このときは信託銀行ではなく家族を受託者(財産管理をする人)に設定しても問題ありません。

信託銀行は利用しないため、これであれば毎年の高額な管理費や報酬支払いは発生しません。また、親が死亡後の受益者(子供や孫など)は配偶者から契約通り分割払いを受けるようになります。

また、たとえ配偶者が死亡したあとも別の受託者(財産管理する人)を指定しておくことが可能なので、たとえ途中で配偶者が死亡したとしても問題ありません。いずれにしても、子供や孫がまだ若く高額なお金を持たせたくないときに生命保険信託を利用します。

・親族を信用できない場合は信託銀行

ただ、親族を受託者(財産管理する人) に指定した場合、管理するお金を使いこんでしまうことがあります。つまり、受益者(小さい孫など)にお金が渡らず、お金が消えてしまうのです。このように親族を信用できない場合であれば、たとえ手数料が発生したとしても信託銀行を活用したほうがいいです。

確実に目的の人へお金を渡せる方法が信託銀行を使用した生命保険信託です。確かに費用は発生するものの、お金を使い込まれてしまうよりは信託銀行などの外部機関を活用したほうがいいです。

第三者に支払い可能だが、相続税の非課税枠はなく意味ない

他には、生命保険信託を利用することで第三者を受取人(受益者)に設定することができます。例えば、愛人を受取人にすることも可能です。生命保険の場合、前述の通り2親等(または3親等)までの親族や配偶者しか受取人に指定できません。ただ、家族信託(民事信託)なら好きに設定できます。

このとき、以下のように「死亡した後は受益者(財産を受け取る人)を第三者に移動する」ように設定しておけば問題ありません。

ただ、生命保険信託を活用して第三者にお金を渡すのはおすすめしません。デメリットしかないからです。

まず、生命保険で500万円の非課税枠を利用できるのは相続人が財産を受け取ったときだけになります。つまり、法定相続人ではない第三者が死亡保険金を受け取っても控除枠はなく節税になりません。それでいて、信託銀行を利用することで無駄に高額な報酬支払いが必要になります。

第三者にお金を渡すことを考えるとき、生命保険信託ではなく遺言でいいのではと思います。無駄にお金を減らす方法を選択し、複雑な相続スキームを活用するのではなく、遺言で財産を渡すというシンプルな方法を採用するといいです。

料金・費用の発生が生命保険信託の最大のデメリット

生命保険信託にはこのように特徴があり、利用場面はどうしても限られてしまいます。これについては、少しだけ触れましたが信託銀行を利用することで費用の発生があるからです。

報酬支払いが発生しないのであれば、生命保険信託は非常に多くの人が利用するべきだといえます。ただ、信託銀行という営利企業を介する以上、報酬支払いが必要になることは理解しましょう。

このとき、ザックリと以下のような費用が必要になります。

- 信託契約の締結で必要なお金:50,000円

- 信託期間中の事務・管理費:毎年「20,000円 + 信託金で残っている元金の0.1~3%」

- 死亡保険金の受取時:死亡保険金の2%

当然、信託銀行によって手数料報酬はバラバラです。ただ、一般的にこうした費用が必要になると考えましょう。

信託銀行を介して死亡保険金を受け取るときにお金を取られ、さらには毎年の高額な維持費が発生します。そのため、信託銀行を活用した生命保険信託ではどうしても費用が高くなってしまうのです。これが「特殊なケースを除き、生命保険信託が利用されていない理由」となります。

もちろん、信託銀行を利用せず「親族内だけで生命保険信託を完了させる」という方法であれば、こうした高額な手数料は発生しません。ただそのときは、親族にお金を使い込まれるリスクがあるため、本当の意味で信頼できる人でない限り活用してはいけません。

実際のところ、信頼できると思っていた人であっても数百万円、数千万円のお金を手にすると性格が変わります。そのため、確実にお金を特定の人に渡したいときは信託銀行を用いた生命保険信託を活用することになります。

手数料が必要であり、利用場面が限られる生命保険信託

生命保険と家族信託(民事信託)を組み合わせた手法が生命保険信託になります。生命保険による死亡保険金と家族信託は別物であり、それぞれ特徴がまったく異なります。そこで両者を組み合わせることで、それまでにないメリットを生み出すことができます。

ただ、通常だと生命保険信託は信託銀行などの外部機関を活用します。そのため高額な手数料が発生し、全体でみると資産が目減りするのであまり人気ではありません。

しかし、中には利用する意味のあるケースもあります。特に子供が知的障害者であり、どっちみち信託銀行を用いた家族信託を活用するのであれば、生命保険信託は大きな意味があります。兄弟姉妹に財産管理を任せてもいいですが、信託銀行ならお金が使い込まれるリスクを回避できます。

他には、子供や孫の年齢が小さいときに「配偶者などが死亡保険金を受け取りし、子供や孫へ分割で支払うようにする」という方法もできます。ただこれについても使い込まれるリスクがあるため、親族を信頼できない場合は信託銀行を利用することになります。

費用発生がない場合、生命保険信託は利便性が非常に高いといえます。ただ、報酬支払いが必要なので利用場面は限られることを理解したうえで活用方法を考えるようにしましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。