住宅を保有している人であれば、多くの人が掛け捨てタイプの損害保険に加入しています。代表的な損害保険は火災保険や地震保険です。

いつ火災があるか分かりませんし、地震大国の日本では地震保険も広く利用されています。そうしたとき、相続の際にこれら掛け捨ての損害保険の相続税をどうするのか理解しなければいけません。

「掛け捨てタイプの保険のため、相続税はかからないのでは?」と考える人もいますが、実際には違います。途中解約による解約返戻金や火災・地震・台風などによって支払われる損害保険金(火災保険金や地震保険金)には相続税を課せられます。

そこで、どのように考えてこれら損害保険の相続を考えればいいのか解説していきます。

もくじ

掛け捨て損害保険でも解約返戻金に相続税がかかる

火災保険や地震保険では、基本的に掛け捨てとなります。生命保険のように貯蓄性があるわけではなく、特に満期返戻金としてお金が返ってくるわけではありません。中には積立タイプの火災保険などで満期返戻金が返ってくるケースはあるものの、通常は掛け捨てタイプなのです。

ただ、掛け捨てタイプの損害保険とはいっても途中解約によって解約返戻金が戻ってくるようになるのが普通です。保険料の一時払い(先払い)をしているからです。

例えば10年分の火災保険料を支払っているとき、4年経過時点で解約すると「残り6年分については何も恩恵を得られていない」となります。そのため、残り6年分の保険料が解約返戻金として返ってくるのです。

火災保険や地震保険などでは、その損害保険の数年分を先払いするのが普通です。生命保険のように毎月払いではないのです。そのため、以下のように一括で先払いしたお金のうち、残っている契約期間の長さに応じて、相続発生時にお金が返ってくると考えましょう。

またお金の返金ではなく、名義変更をすることも多いです。死亡によって相続が発生すると同時に火災保険や地震保険を名義変更して、配偶者や子供名義に変えるのです。

ただ、名義変更したということは「被相続人(死亡した人)の財産が親族に渡る」ことになります。

お金を相続する場面に限らず、価値のあるモノを引き継ぐ場合も同様に相続税を課せられます。損害保険についても、途中解約によってお金が返ってくる保険商品を名義変更したため、その分だけ相続税を支払わなければいけません。

そのため、相続発生時点での解約返戻金相当額について「お金を引き継いだ」とみなして相続税を課せられるようになります。

名義変更での相続税は誤差範囲

ただ、掛け捨てタイプの損害保険である以上、保険料はそこまで多いわけではありません。例えば私が加入している火災保険だと、年1万円の保険料です。

相続において、こうした金額は誤差範囲になります。相続税については、相続財産の基礎控除などがあり最低でも相続財産3,600万円以上の人が死亡したときのみ対象になります。相続の際では、数万円ほどの金額を考える意味はなく、100万円以上の節税を考えなければいけません。

実際、火災保険や地震保険であれば生前贈与によっても対応できます。生前に親族へ名義変更しておき、贈与した形にするのです。年間110万円までの贈与なら非課税のため、事前に名義変更をすれば無税にて渡すことができます。

もちろん、不動産オーナーなどで火災保険や地震保険の損害保険料が非常に多くなる場合は事前の相続対策が必要です。その場合は法人化を含め、低い税金になるように抑えなければいけません。しかし、単に持ち家や数件ほどの物件を所有する程度だと、そこまで心配する必要はありません。

火災で死亡など、損害保険金(火災保険金・地震保険金)の相続

ただ、中には火災や地震で死亡するケースもあります。例えば焼死の場合、家も燃えていることになります。この場合、損害保険金が下ります。ただ、こうした火災保険金や地震保険金については相続時に税金をどう取り扱うことになるのでしょうか。

まず、火災による焼死や地震・台風による行方不明を含め、このときは既に家は滅失し存在しないことになります。そのため土地については相続財産に含めるものの、建物については存在しないので価値ゼロとなります。

ただ、損害保険金として損害会社からお金が支払われるのであれば、そうしたお金に対して相続税が課せられると考えましょう。

本来であれば、建物価値まで含めて相続税を計算することになります。ただ火災や台風などによって消失してしまった場合、「建物が損害保険金に代わったため、その分で相続税を計算する」と考えれば分かりやすいです。

掛け捨ての保険であるため、何か貯蓄しているわけではありません。また、お金を支払ってくれるのは損害保険会社です。ただ、死亡した人のお金によって損害保険に加入している以上、親族は何も負担していないのにお金を受け取っていることになります。

そのため火災保険金や地震保険金は相続財産ではないものの、「相続財産とみなす」として相続税を課せられるのです。

非課税枠の500万円は損害保険金(死亡保険金)で適用されない

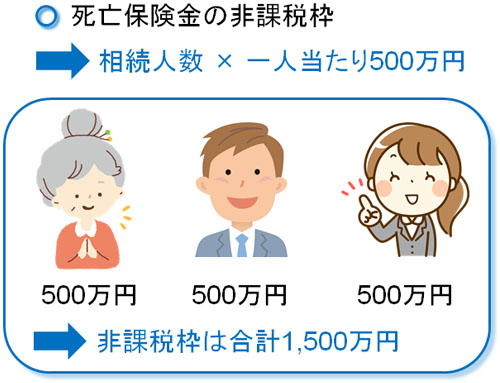

なお、このとき気になるポイントとして非課税枠があります。相続のとき多くの人が生命保険を活用しますが、これは死亡保険金として親族にお金が支払われることにより、相続人一人につき500万円の非課税枠があるからです。

例えば、配偶者と子供2人が死亡保険金でお金を受け取るときは「3人 × 500万円 = 1,500万円」が控除されます。

それでは、火災保険金や地震保険金についてはどうなのでしょうか。火災で死亡するなど、このときは損害保険金が下りることになりますが、焼死や地震での行方不明によって支払われるお金に非課税枠は適用されません。

国税庁が発表しているのは、あくまでも「人の死亡によって取得した」生命保険金や損害保険金に対して一人500万円の控除が可能となります。

加入している損害保険に「死亡保険金の特約がある」のであれば、上記の「人の死亡によって取得した」に該当することになり、500万円の非課税枠を利用できます。ただ、人の死亡ではなく物(不動産の火災など)で下りる保険金は控除の対象外になります。

火災や地震による保険金は人が死んでも死ななくても支払われるため、生命保険のような非課税枠は利用できないと考えましょう。

近隣住民への損害賠償金(見舞金)は控除の対象外

ただ、場合によっては近隣住民へ損害賠償金を支払わなければいけないのではと考えることがあります。地震であれば関係ないですが、火災については他の家に燃え移ることで迷惑をかけることがあるからです。

しかし、法律では「もらい火によって家が燃えたとしても、損害賠償を請求できない」となっています。

| 【民法第709条・不法行為による損害賠償】 故意または過失によって他人の権利又は法律上保護される利益を侵害した者は、これによって生じた損害を賠償する責任を負う。 → 反対に「故意でない場合」は賠償責任を負わない。 |

日本は木造住宅が多く火が燃え移りやすいため、一人の人間にすべての賠償責任を負わせるのは酷であるため、このようになっています。

もともと賠償責任がない以上、隣人に見舞金を送ったとしても当然ながら相続税を控除することはできません。そのため隣人に何か言われたとしても「賠償金は払いません」の一点張りを押し通すのが正解だと考えましょう。

契約者が死亡した人でない場合は無税

なお、このときは「死亡した人=損害保険のお金を支払っている人」という前提で話を進めてきました。ただ、中には死亡した人ではなく配偶者や子供が損害保険料を支払っているケースもあります。

この場合については、相続税を課せられることはありません。被相続人(死亡した人)のお金とは無関係だからです。

この場合だと無税になります。つまり相続税が関係ないのは当然として、贈与税や所得税などもかかりません。

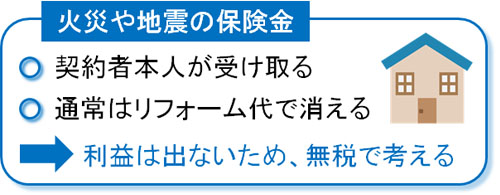

自宅や賃貸マンションが火災や地震、台風などで被災した場合、火災保険金や地震保険金については通常だと不動産の修繕(リフォーム代など)に使うことになります。現金として得をすることはなく、損害保険金はそのまま工事費用で消えることになります。そのため、手元にお金が残って得をするわけではありません。利益が出ないため、無税となっています。

なお、中には保険契約者と住んでいる人が違うこともあります。例えば、「子供が保険契約しているものの、家の名義(被保険者)は父親」などです。この場合、損害保険は家の名義人に支払われるのが基本です。そのため、受け取るのは家の名義人である父親です。

以下のように、損害保険会社の公式サイトでも「契約者(加入者)ではなく家の名義人に損害保険金が支払われる」と明記されています。

このときは「子供の火災保険掛金の支払いによって、親が損害保険金を受け取る」ことになるものの、贈与税はかからずやはり無税になります。

要は、損害保険の契約者が死亡した場合だと相続で税金を課せられているものの、生きている場合だと火災保険金や地震保険金は無税と理解すればいいです。そのため、損害保険の契約者(お金を支払っている人)が誰かを考えて相続手続きをするようにしましょう。

・相続後に火災・地震・台風被害を受けた場合は評価を減額できる

ちなみに日本は災害大国であるため、相続発生後に火災や地震、台風などで大きな被害を受けることもあります。こうした場合、相続税の申告前であれば建物部分の価値を下落させたうえで相続税の申告をすることができます。

損害保険金のお金を考慮しながら相続税の金額を計算する必要はあるものの、死亡後に自然災害の被害を受けたのであれば、税金を低く抑えるように対策を練りましょう。

火災・地震・台風での損害保険の扱いを知る

生命保険とは大きく性質の異なるものが損害保険です。生命保険は人間に対する保険であるのに対して、損害保険はモノに対する保険になります。そのため火災保険や地震保険に加入していれば、火災・地震・台風などで被害を受けたときに損害保険金が下りることになります。

このとき、名義変更による相続であれば単純に解約返戻金に相当する金額を含め、相続税を計算すれば問題ありません。ただ、実際のところ誤差範囲なので気にする必要はありません。

それよりも考えるべきは火災や自然災害で死亡し、相続が発生したケースになります。このときは高額な損害保険金が出されることになるからです。

死亡した人がお金を支払っていた場合、火災保険金や地震保険金には相続税を課せられます。受け取ったお金については税金を払わなければいけません。ただ、契約者が生きているのであれば基本的に無税になります。

こうした損害保険の性質を理解したうえで相続をするようにしましょう。特に火災や自然災害で死亡し、相続が発生したときの相続税に注意するといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。