日本の場合、不動産の中でも土地の値段が非常に高額になっています。割合では「土地:建物=8:2」という状況が普通であり、建物よりも土地のほうが価値は高いのです。

そのため不動産の相続で土地の評価額について考えることは非常に重要であり、どのように相続税対策を練るべきか事前に理解しておかなければいけません。

このとき相続税対策で重要なものとして、分筆(ぶんぴつ)があります。単に土地を分割するのではなく、登記上についても土地を明確に分けて別々のものにすることが分筆になります。これを実行に移せば、土地の評価額を抑えることで相続税・贈与税や固定資産税を下げることが可能になります。

そこで、どのように考えて土地の分筆をすればいいのか解説してきます。

もくじ

分筆登記で土地の評価額を下げる計算方法

一つの土地に対して、複数に分けることを分筆といいます。土地は数え方として「一筆、二筆」となるため、土地を分けることを分筆と呼ぶのです。

このとき、なぜ分筆が節税対策になるのでしょうか。これは、相続税・贈与税を軽減できる可能性があるからです。すべてのケースに適用できるわけではないものの、相続税対策に分筆が有効なのです。

これは、土地の評価額は路線価によって算出されるからです。当然ながら、同じ面積の土地であっても「大通りの道に面している土地」と「非常に狭い道に面している土地」を比べたとき、大通りにすぐ出ることのできる土地のほうが値段は高くなります。

土地というのは、路線価を参考にして算出するのです。このとき、角地など2つの道路に面している場合、高い路線価を参考にして土地の値段を決めます。

角地(二面道路)で有効な分筆

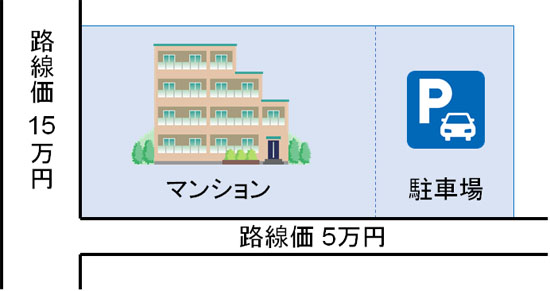

例えば以下のように、登記上で保有するマンションと駐車場が一つでつながっている場合、すべて「路線価15万円(高いほうの路線価)」で計算して評価額を計算します。

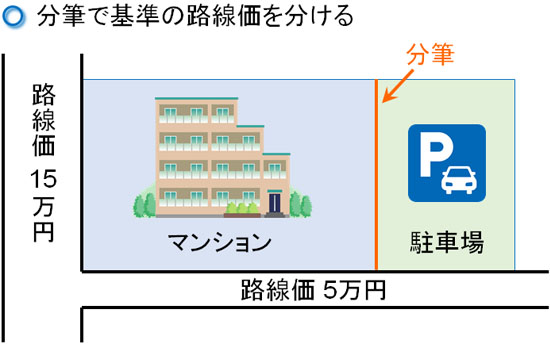

そこで、分筆をします。マンションが建っている土地と駐車場を明確に分けるようにするのです。法律上でも土地を分割すれば、まったく違う土地と考えて土地の評価額を出すようにします。

そのため、今回であれば以下のようにします。

このように角地として2つの道路(二面道路)に面している土地の場合、分筆によって土地の評価額を下げることができます。

例えば1億円の土地があった場合、分筆で「5,000万円 + 2,000万円 = 7,000万円」の土地に評価替えすることが可能になります。その場合、差額の3,000万円に課せられる相続税を減額できるようになっています。

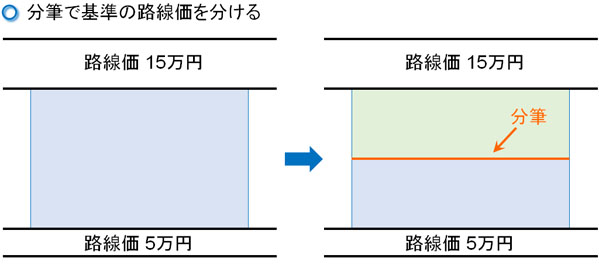

なお、先ほどは角地での事例を紹介しましたが、道路に挟まれる形の二面道路も存在します。例えば、以下のような土地です。

こうした土地でも問題なく分筆が有効です。いずれにしても、角地に限らず分筆で土地の評価額を引き下げる方法は有効なのです。

・固定資産税も少なくなる

なお、分筆をすると少なくなるのは相続税・贈与税だけではありません。固定資産税も少なくなります。

不動産の所有者に対して、毎年必ずかかってくるものが固定資産税です。税率は「固定資産税 + 都市計画税 = 1.7%」と考えるようにしましょう。

固定資産税の金額は非常に高額であり、例えば2,000万円の価値のある土地を保有している場合、「2,000万円 × 1.7% = 34万円」となります。このように、保有する不動産は維持費だけでも高くなりやすいのです。そうしたとき、分筆で土地の評価額を引き下げておけば相続・贈与後の維持費についても少なくできます。

分筆の期間を知り、相続税開始後でも土地を分ける

重要なのは、こうした分筆による相続税評価額の削減対策は「実際に相続が開始された後でも問題なく実施できる」ことです。

被相続人(実際に死亡した人)が亡くなることで相続開始となりますが、このときは「死亡した翌日から10ヵ月以内」に相続税の申告をするようになっています。

このとき、既に被相続人が死亡していたとしても、早めに分筆を済ませておき、土地の評価額を下げた状態で相続税の申告をすれば問題ありません。そのため、対象者が既に死亡してしまったといっても諦めずに相続税対策を実施するといいです。

・分筆には時間がかかる

なお、実際に分筆をするときは土地の測量を行い、境界線を明確にして、不動産の登記をしなければいけません。そのためすぐに登記簿上の土地分割が実現できるわけではなく、1~3ヵ月ほどの時間がかかると考えましょう。

当然、このときは土地のどこを分けるのか協議しないといけませんし、相続人が増えると話がより複雑になります。そのため、できるだけ早く話を進めるといいです。

租税回避目的の不合理分割は否認される

ただ、このときは租税回避目的(税金を抑えるためだけの目的)で分筆する行為はやめましょう。税務調査で否認されるからです。

理由があっての分筆であれば何も問題ありません。ただ、どう考えても相続税を低くするためだけの分筆では微妙なのです。単なる租税回避での分筆を不合理分割といいます。これに該当する場合、租税回避目的以外に分筆をする意味がなくなってしまいます。

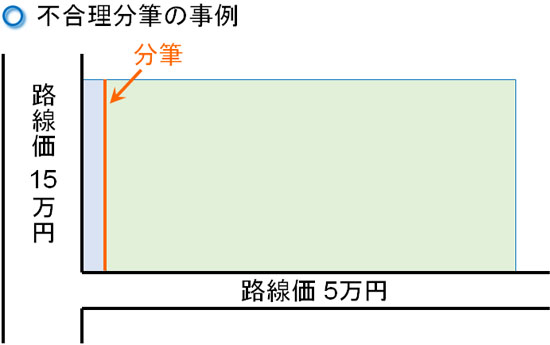

例えば、以下のように分筆をする場合だと、土地の評価額を大幅に下げることができます。

路線価が低い道路に、大幅に面するようにして、路線価の高い道路についてはできるだけ面積が少なくなるように分割します。この方法だと、土地の評価額を圧倒的に下落させることが可能です。

しかし、そうなると「高い路線価の道に属する土地」については使用用途がほぼなく、普通に考えてあり得ない分割方法を選択しているといえます。節税目的以外にこうした方法を取ることは考えられず、不合理分割と認定されて否認されるのです。

この場合、元の「高い路線価で土地の評価額を計算する」ようになります。

同じように、「四角ではなく、いびつな形になるように分筆する」「道路に面さない土地が作られるように土地分割する」などのように分筆すると、否認されるので注意しましょう。

相続・贈与する土地を明確にできるメリット

なお、こうした節税効果を狙うことが目的でなかったとしても相続時に土地分割をすることは非常に多いです。一つの土地を相続する場合、遺産分割前であれば、複数の相続人がいる場合は相続した土地を共有名義でもつことになります。「長男は土地の1/2を所有し、次男も土地の1/2を所有する」などのようになるのです。

このとき分筆していなければ、「長男が土地の東側の1/2を所有し、次男が西側の1/2を所有する」などのことはできません。あくまでも一つの土地であり、共有名義としての所有物となります。特に所有場所の明確な区別があるわけではないのです。

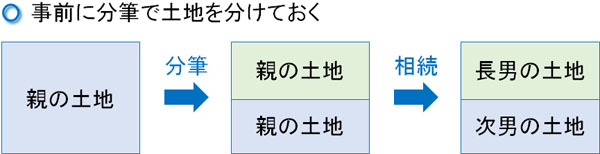

そこで、事前(または相続開始の直後)に土地を分筆しておきます。たとえ兄弟であっても、土地を共有での所有物にしておくことのメリットはありません。後で揉めるポイントになるため、事前に土地を分割しておく必要があります。

親の土地を事前に分筆しておき、相続時に土地をそれぞれが相続するようにします。これにより、土地が共有財産になることなくそれぞれの相続人が自由に土地を活用できるようになります。

法定相続後の共有物分割・名義変更はデメリットが大きい

それでは、なぜ相続税の申告をする前に土地分割をしておくといいのでしょうか。これは、法定相続後に共有物分割をするのはデメリットが大きいからです。

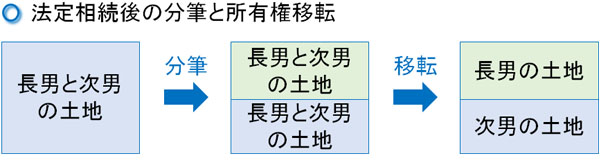

実際に法定相続があった場合、共有名義の財産として遺族へ引き継がれます。例えば、先ほどと同じように「長男は土地の1/2を所有し、次男も土地の1/2を所有する」となります。

こうした財産の共有物分割をした場合、最初は分筆した土地それぞれが「長男と次男で1/2ずつ土地の所有権をもっている」となります。

ただ、これでは不都合なので持分(土地の所有権)を整理するため、それぞれの土地の所有権を一人の人間になるように調節します。土地の所有権を移転させるために登記(名義変更)を行うため、その分だけ手間がかかるようになります。

なお、よけいな手間や時間がかかるだけならいいですが、それぞれの段階で登録免許税を支払ったり、専門家に依頼したりするため、事前に土地分割を済ませているときに比べて二重でお金が出ていくようになります。

無駄な税金や専門家への依頼が必要になるため、法定相続後ではなく相続税の申告前に分筆しておくのが優れているのです。

相続人全員で申請しないと分筆できない

ちなみに、遺産(土地)を保有する人が生きている状態であれば、本人がすべて手続きをすることで分筆を進めれば問題ありません。自分の土地である以上、それをどのように活用するのかは本人の自由なのです。

ただ、実際に相続が発生した場合だと既に死亡しているため、本人が土地の分筆を行う申請人になることはできません。この場合は相続人(遺族)が本人に代わって分筆の申請をすることになります。

注意点として、相続人一人だけで申請することはできません。必ず相続人全員で申請する必要があります。他の人にも相続する権利が残っているのに、自分の好きなように土地の分筆をするのは当然ながら許されていないのです。

単独での分筆が無理な以上、相続人が話し合うことで土地をどのように活用するのか話し合わなければいけません。

なお、このとき揉めると分筆できない事態に陥り、相続税の申告期限までに時間がなくなります。土地が共有財産になることでさらに内容が複雑になり、うまく相続できなくなる恐れがあります。

土地家屋調査士に依頼する分筆の流れ

それでは、相続税や贈与税対策で行う分筆ではどのように行動すればいいのでしょうか。これについては、必ず土地家屋調査士などの専門家に依頼する必要があります。

何とかして安い費用で済ませようとする人が中にはいます。しかし自分で行うのは不可能であり、土地家屋調査士や測量士などの専門家以外は実施できないと考えなければいけません。実際の測量では正確性が求められ、専用の測量機器も必要になるのが実情です。

そうして現場立ち合いのもと土地家屋調査士に測量してもらったあと、図面を作成してもらうなどして、どのように土地を分けるのか確認していきます。その後、不動産登記を行います。

つまり、流れとしては以下のようになります。

- 土地家屋調査士に依頼する

- 現場立ち合いのもと測量し、図面を作成

- 登記に必要な書類を用意してもらい、登記する

ちなみに不動産登記の書類について、素人が頑張って用意してもいいですがあまりおすすめしません。「自分で頑張って書類を作成する場合」と「書類作成まで依頼する場合」を比べたとき、両者に値段の違いがほとんどないケースが多いからです。

また、実際に土地家屋調査士へ依頼すると以下のような書類を作成してくれます。

- 申請書

- 筆界確認書(境界確認書・境界の同意書・境界の協定書)

- 地積測量図

- 案内図

- 代理権限証書(委任状)

これらを自分で作るのは現実的ではありません。そのため、分筆をするときに専門家へ依頼する費用は節約しないことを考えましょう。

分筆に必要な費用負担

それでは、実際に分筆をするにはどれくらいの費用負担が必要になるのでしょうか。これについては、隣の土地との境界が明確になっているかどうかによって値段が大幅に違ってきます。

このときは法務局から地積測量図を入手することになりますが、古い地積測量図だと「どこが隣との土地の境界線になるのか」が非常にあいまいであり、正確には分かりません。そうしたとき、どこが土地の境界線になるのか正確に測量する必要があります。

こうなると、分筆に必要な費用は安くて40~50万円になります。もちろん、より複雑な土地だと費用はさらにかかるようになります。

一方で既に土地の境界線が明確な状態の場合、費用は20万円前後になります。土地の境界線を確定させる必要があるのかどうかによって、必要な金額は大幅に異なると考えましょう。

単に分筆をするだけであれば、以下の作業になります。

- 分筆登記 + 現況測量

この中には書類の作成費用など、あらゆるものが含まれています。ただ、境界線が不明確な状態だと、以下のような「境界確定」の作業が増えるようになります。

- 分筆登記 + 現況測量 + 境界確定

この作業が大変で時間がかかるため、このように費用相場が大きくなると考えるようにしましょう。

なお、専門家に分筆を依頼するだけであれば、分筆にかかる費用が非常に高額なように思えてしまいます。ただ、費用対効果を考えれば非常に安いです。前述の通り、2,000万円の土地なら毎年の固定資産税は34万円なので、分筆によって土地の価値を下げれば固定資産税などの維持費が安くなり、簡単に元を取れるようになります。

また相続税・贈与税は非常に高額になるため、分筆により発生する費用の元を取るのはより簡単です。遺族が相続するとき、後のトラブルをなくすときも役立つのが分筆であり、実はそこまで高額すぎるお金ではないのです。むしろ、早めに実施したほうがいいです。

分筆で事前に相続・贈与の対策を行う

地主や不動産投資家など、多くの土地を保有している人は保有資産が多いため、高確率で高額な相続税・贈与税を支払う対象になります。そうしたとき、土地については分筆をすることで分けることを考えるようにしましょう。

正しく分筆をすれば、相続税対策になります。その分だけ土地の評価額を下げることができるからです。また分筆が相続税・贈与税の減少になるだけでなく、固定資産税(維持費)の大幅減にもつながり、節税の点で優れています。

相続税を申告する前であれば土地が共有財産になっておらず、面倒な手続きを防げます。いずれにしても早めに分筆を済ませなければ相続がスムーズに進みません。

そこで専門家に依頼しなければいけませんが、事前にどのような作業をすればいいのか確認するようにしましょう。そうして土地の分筆登記を済ませたうえで相続税の申告をすれば、問題なく遺産を相続できるようになります。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。