相続のとき、生命保険の取り扱いに悩む人は多いです。特に生命保険では据置という制度を利用することができます。据置では、満期保険金や死亡保険金の受け取りをその場でせず、生命保険会社に据え置いておくことを指します。

実際のところ、いますぐお金が必要ない場合だと生命保険会社にお金を置いておき、据置を選択することがよくあります。

ただ、そうなると気になるのが相続税です。通常の生命保険では非課税枠があるものの、据置した満期保険金の相続では節税できるのでしょうか。また、死亡保険金を据え置いた場合の税金はどうなるのでしょうか。

ここでは、「生命保険会社から支払われるお金について、据置を選択したときの相続」について解説していきます。

もくじ

据置(据え置き)の選択でお金が増える

満期保険金や死亡保険金が支払われるとき、保険会社と契約することで「お金をすぐに支払ってもらうのではなく、据置する」ことが可能です。据置を選択すれば、その場で受け取りをせずに10年など受け取りを先延ばしにできます。

なぜ、その場で受け取りをせずに据置を選択するのかというと、単純にお金が増えるからです。

生命保険は「万が一に死亡したときの保障」という意味もありますが、資産運用のために加入する人も多いです。事実、生命保険を利用すればお金が増えます。つまり、支払った保険料以上のお金が返ってくるのです。

例えば養老保険は「65歳などある時期に満期を迎え、お金が返ってくる生命保険」になりますが、満期保険金はそれまで支払った保険料よりも高額なお金が返ってきます。円建てでも110%以上になるのは普通ですし、ドル建てなら130%や140%以上です。

ただ、満期時にすぐお金を受け取るのではなく据置を選択すれば、さらに資産運用によってお金が増えていくことになるのです。

満期保険金も死亡保険金も税金支払いが必要

そうしたとき、相続の場面で気になるのは「据置を選択した生命保険のお金について、税金はどうなるのか」という点です。

これについて、死亡によって据置していた満期保険金を受け取ったり、死亡保険金の据置を選択したりしても相続税は支払わなければいけません。

例えば、死亡保険金で5,000万円を受け取る権利があるとします。通常だと、保険金請求をすることで生命保険会社からお金が支払われます。ただ、死亡保険金の据置を選択する場合はその場でお金を受け取らず、5年後や10年後などに死亡保険金を受け取ることになります。

ただ相続の場面では、たとえ据置を選択して相続時点でお金を受け取らなかったとしても、「死亡保険金が支払われたと仮定して相続税を課せられる」ことになります。つまり、お金は支給されていないにも関わらず5,000万円に対して相続税の計算を行い、課税されるようになるのです。

当然、据置しておいた満期保険金を相続したときについても、その時点で満期保険金をすべて相続したと考え、相続税を課せられます。

個人年金と考えが同じであり、高額な税金支払いはデメリット

これと同じことは個人年金のように受け取る生命保険についても同様です。それまで生命保険で貯蓄していたお金について、据置によってお金を増やすことはできますが、年金支払い(分割払い)を選択したときについても受け取れるお金の総額が増えるようになります。

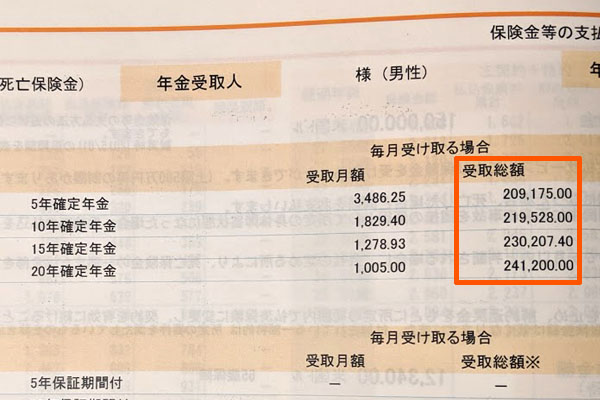

例えば、以下は「個人年金払いを選択したとき、支払期間の違いによって受け取れるお金の総額」になります。

このように、大幅に違うことが分かります。お金の受け取りを先延ばしにするほどお金が増えるのです。ただ年金型の生命保険を受け取るとき、「高額な死亡保険金を一括で受け取ったと仮定して相続税を算出する」ようになっています。

保険金を一括で受け取る場合、その中から税金を支払えば問題ありません。ただ、こうした分割払いだと「手元にお金がないにも関わらず、高額な相続税を払わなければいけない」というデメリットがあります。

個人年金保険でこのような取り扱いになっているため、相続が発生して満期保険金や死亡保険金の受け取り自体を据え置くにしても、まったく同じように考えることを理解しましょう。

満期保険金は500万円の非課税枠がない

なお、死亡保険金として受取人がお金を相続する場合、非課税枠が用意されています。相続人一人につき、500万円が非課税となるのです。

例えば、配偶者と子供2人が相続人の場合、合計で「3人 × 500万円 = 1,500万円」が控除されます。

このとき、死亡した人が生前に据置していた満期保険金について、非課税枠は適用されるのでしょうか。

これについて、残念ながら非課税枠はありません。保険が満期になった時点で保険契約は切れており、死亡保険金としての性質はありません。満期保険金というのは、銀行預金に預けているお金と同じと考えるようになります。

お金の預け先が銀行なのか生命保険会社なのかという違いはありますが、預金と同様の扱いである「据置していた満期保険金」を相続する以上は、非課税枠を利用できないのです。

支払利息は雑所得となる

ただ、それでも相続発生後に据置を選択することにより、資産運用によってお金を増やしたいと考える人がいるかもしれません。相続税の支払いが問題なかったり、相続財産が少ないために税金を払う必要がなかったりする場合、据置を選択しても問題ありません。

この場合、満期保険金や死亡保険金を相続によってすぐに受け取らず、据置をした場合は「資産運用によって増えたお金に対して税金を課せられる」ようになります。

生命保険によって運用利益が出るため、この部分については雑所得となります。つまり、所得税を課せられるようになるので毎年の確定申告が必要になります。

1年の利息が20万円以下であれば確定申告は関係ないですが、「利息が年間20万円を超えている」「他の副業収入を合わせると年間20万円を超える」という場合、据置によって得たお金について税金を支払うようにするといいです。

据置を活用すると確かに資産運用できてお金が増えます。ただ、ここまで説明した通り税金面で面倒になることは理解しましょう。

生前の養老保険の据置はデメリットが多い

なお、死亡保険金として受け取る場合は非課税枠を問題なく利用できますし、相続税の支払いが可能なのであれば据置するときで銀行預金よりもお金を増やすことができます。

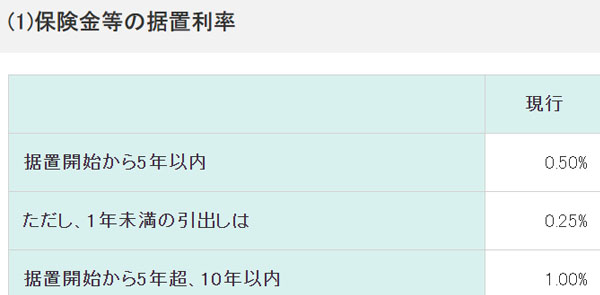

どれくらいお金が増えるかというと、生命保険会社によって異なりますが利率0.3~0.5%です。これが5年超の据置だと、1%になることもあります。例えば、以下は実際に生命保険会社から出されている保険金の据置利率です。

出典:明治安田生命

そのため死亡保険金について据置することでお金を増やせるのはメリットだといえます。

ただ、生前に受け取る養老保険について据置をすることについて、資産運用によってお金が増えるメリットはあるものの、相続発生の場面だけで考えるとデメリットが大きくなります。これまで説明した通り、非課税枠がなくて節税できないからです。

そのため相続のことまで考えるのであれば、生前の満期保険金についてはその場で受け取り、そのお金を一括払いの終身保険に変えたほうが家族としてはメリットが大きいです。終身保険であれば死ぬまで保障が続くので確実に死亡保険金を受け取ることができ、さらには据置をしたときと同じようにお金が増えるようになります。

もちろん満期保険金をどのように活用するのかはその人の自由です。ただ、残された親族のことまで考えると、銀行預金や現金と同じように扱われる満期保険金の据置はデメリットが大きいといえます。

据置を正しく活用し、生命保険の相続を行う

生命保険では据置という制度があり、銀行にお金を預けるよりも圧倒的に利率がいいため、多くの人が受け取る保険金を据え置いておくことを選択します。

ただ、据置をしたとしても相続では死亡した時点での保険金に対して税金を課せられます。お金を受け取っていなかったとしても、税金は払わなければいけないのです。。

このとき死亡保険金の据置については、保険金を活用せずに相続税を支払うことができるのであれば、この据置を選択しても問題ありません。生命保険会社にお金を置くことで資産を増やすことができます。ただ、生前の満期保険金を据え置いておくのは相続の観点からいうとデメリットが大きいといえます。

据置を選択するべきかどうかというのは、その人の置かれている立場や状況によって変わってきます。据置での資産運用メリットを取るのか、その場でお金を受け取るのかはその人の自由です。ただ、いずれにしても据置のメリット・デメリットを理解したうえで相続手続きを進めるようにしましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。