新築住宅や居住用のマンションを購入し、家に住むことを考える人は非常に多いです。そうしたとき、自分の家を購入する場合に生前贈与の非課税枠を利用することが可能です。要は、親や祖父母の援助を受けるのです。

住宅資金は通常、ローンに頼ります。ただローンではなく、購入資金の頭金として生前贈与を利用しても問題ありません。

非常に人気の制度であり、実際に多くの人が利用しています。生前贈与は相続税対策としても有効であり、住宅資金として資産を吐き出すことにより、無駄な相続税を少なくすることにもつながります。

ただ、実際に利用するに当たってはいくつか注意点が存在します。そこで、どのようなことに気を付ければいいのか解説していきます。

もくじ

子供や孫への住宅購入費用300~700万円が非課税になる

生前贈与には「住宅取得等資金の贈与の非課税の特例」という制度が存在します。これは、子供や孫が新築住宅・新築マンションを購入して住むことを考えたとき、住宅購入費用を生前贈与しても300~700万円まで非課税になるという制度です(年によって非課税枠が異なります)。

通常、現金を贈与すれば贈与税を課せられます。ただ、「住宅取得等資金の贈与の非課税の特例」を利用すれば、300~700万円までなら生前贈与しても非課税です。

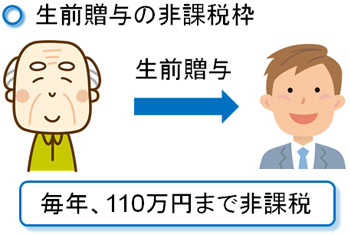

またこの制度について、その他の非課税制度と併用することができます。生前贈与で有名な制度として暦年贈与があります。これは、毎年110万円までなら贈与税を課せられない制度になります。

そのため、子供や孫の新築住宅の費用を生前贈与によって補助する場合は以下の金額まで非課税での贈与が可能になります。

- 300~700万円(住宅の特例) + 110万円(暦年贈与) = 410~810万円

新築住宅・新築マンションの購入費用は平均して3,500万円です。そのため費用の全額を生前贈与によって補うことはできません。ただ、それでもお金のない子供や孫の住宅購入費用について、頭金として高額なお金を補助できるようになっています。

・1200万円の非課税も可能

なお、通常だと300~700万円の非課税枠になりますが、省エネ等住宅の場合は800~1,200万円などまで生前贈与額が非課税となります。優れた住宅だと、それだけ控除額も大きくなるわけです。

省エネ等住宅の基準は非常に専門的であり、難しいので省きますが、気になる場合は新築住宅を建てる前に「親から生前贈与を受けるため、省エネ等住宅になるように施工してほしい」と建築会社に依頼するといいです。

3年内加算のルールが適用されない

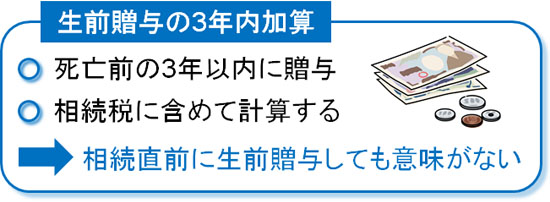

また、さらに優れているのは「3年内加算のルール」を適用されないことです。

通常の生前贈与だと、頑張って生前贈与したとしても「死亡前の3年以内に贈与した財産について、相続税に加えて計算する」ようになっています。そのため死亡の直前になって慌てて生前贈与を行い、財産を減らすように調整したとしても意味はありません。

しかし「住宅取得等資金の贈与の非課税の特例」では例外的に、相続開始の3年内加算ルールが適用されません。

死亡の直前に新築住宅の費用を出し、高額な節税対策を実施したとしても認められます。そのため、非常に使い勝手の良い制度になっています。

「住宅取得等資金の贈与の非課税の特例」を利用するルール

このとき非常に優れた制度であるため、当然ながら好きなように「住宅取得等資金の贈与の非課税の特例」を利用できるわけではありません。特定の人だけ、活用できるようになります。

これについて、以下の人が対象になります。

- 子供または孫が贈与を受ける

- 生前贈与された翌年3月15日までに住宅に取得し、住んでいる

そのため、生前贈与を受けたものの「やっぱり住宅購入は後にしよう」と考えていると、今回の特例を利用できません。それどころか、高額な贈与税を課せられるようになります。

また、あくまでも利用できるのは住宅購入費用です。住宅ローンの返済には利用できません。ただ、新築の家や新築マンションの頭金として生前贈与を利用し、残ったお金について住宅ローンを利用するのは問題ありません。

さらにいうと、住むための家なので「生前贈与されたお金を利用して賃貸用マンションの購入費用に使う」などでも否認されます。居住用だからこそ、活用できる特例になります。

子供や孫への贈与で必ず申告が必要になる

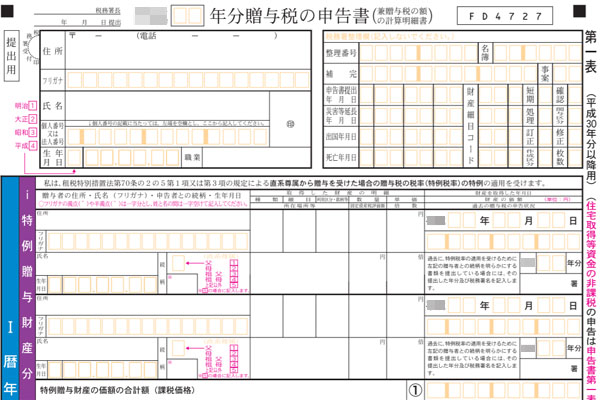

ただ、こうした特例を利用するためには正しい手順を踏まなければいけません。何も申告をしていないのに、勝手に利用できるわけではないのです。「住宅取得等資金の贈与の非課税の特例」を利用するとき、必ず認識するべきは「申告が必要」ということです。

以下のような贈与税の申告書を記入して、提出しなければいけません。

贈与年の翌年2月1日から3月15日までが贈与税の申告期限です。生前贈与した場合、この間に必ず申告を済ませるようにしましょう。

通常、相続税の申告が遅れたとしても多少のペナルティを支払えば問題ありません。一方で「住宅取得等資金の贈与の非課税の特例」については、申告が1日でも遅れると認めてくれません。つまり、非課税を認めてくれず高額な贈与税を支払うことになってしまいます。

これについては、そういうルールになっているので期限内に申告しなかった人が悪いといえます。そのため、必ず期限内に申告するようにしましょう。

贈与税の申告について、よくあるトラブルが申告忘れです。そうしたことがないように制度の内容をよく理解しなければいけません。

申告をしないのは非常に危険

ただ中には、「贈与税の申告をしなかったとしても分からないだろう」と考えてしまい、申告を省く人がいます。また確信犯的に「贈与されたにも関わらず贈与税を支払わない(脱税をする)」という人もいます。

しかし、これは非常に危険な行為なのでやめるようにしましょう。理由は単純であり、簡単にバレるからです。

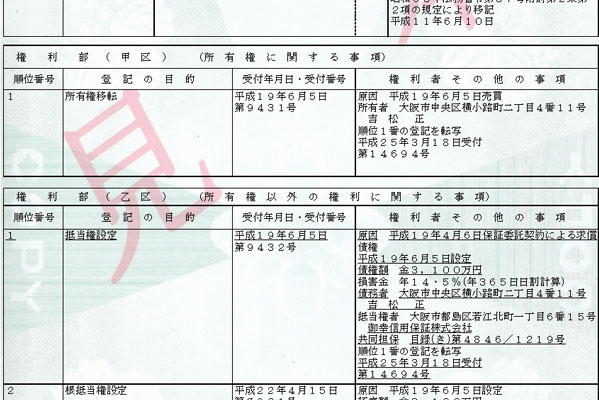

税務署というのは、自由に不動産登記簿を閲覧できるのは当然として、自由に銀行へ問い合わせをして現金の動きを確認することができます。当然、住宅ローンの金額やあなたの預金残高、会社からの給料を含め、完全に把握できると考えるようにしましょう。

以下は不動産の登記簿謄本に関わる一部(見本)ですが、「抵当権」に関する部分には不動産を購入したときの状況が詳細に記されるようになります。

つまり、「どの銀行から、どれだけのローンを組んだのか」を含めて記されます。そうしたとき、不動産の購入価格とローン(借入金額)の差額はあなたが現金で出していることになります。

ただ、あなたの預金口座にそこまで高額なお金がない場合、「どこからお金が湧いて出てきた?」と税務職員が疑問をもつのは当然です。また、同時期に親の預金口座から高額なお金が動いている場合、生前贈与したと推測できます。

こうしてわりと簡単に脱税がバレるようになります。もちろん一例であり、他にもバレる要素はいくつもあります。いずれにしても、贈与税の申告については必ず行わなければいけないことだけは理解しましょう。

小規模宅地等の特例は利用できなくなる

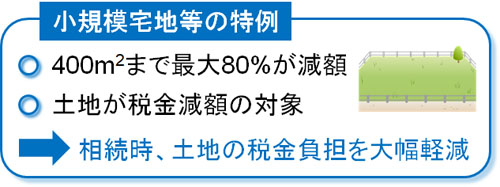

なお、自ら新築や中古の住宅・マンションを購入して住む人全員に共通していえることですが、小規模宅地等の特例を利用できなくなることは理解しましょう。

相続するとき、非常に優れた制度に小規模宅地等の特例があります。これは、400m2まで土地の評価額を80%減額できるという制度になります。

相続税評価額が高額になりやすい要因の一つが土地価格です。土地は評価額が高く、建物のように年数が経過するごとに評価額が下落するわけではありません。そうしたとき、小規模宅地等の特例を利用すれば相続税額を大幅に下げることができます。

ただ、これは「過去に家を所有したことがない人」に限られます。「家なき子特例」とも呼ばれますが、ずっと賃貸に住んでいる人の場合、実家やその他の土地を相続するにしても評価額を8割減にすることができます。

しかし家を所有することになるため、相続時は確実に小規模宅地等の特例を利用できなくなることは理解しましょう。そのため実家など親が所有する土地の値段が非常に高額な場合、家を購入せず賃貸に住み続けたほうが税金を大幅に削減できることもあります。

家購入で相続時精算課税制度は使ってはいけない

他にも注意することがあります。それは、住宅資金を生前贈与するときに「相続時精算課税制度を利用してはいけない」というものです。

相続時精算課税制度は節税にならず、利用したとしても基本的に意味がありません。むしろ、損をする確率が非常に高くなる制度になります。

生前贈与するとき、2,500万円まで控除できる制度が相続時精算課税制度です。そのため家購入での300~700万円の特例と合わせると、最高で3,200万円まで非課税にて生前贈与することができます。

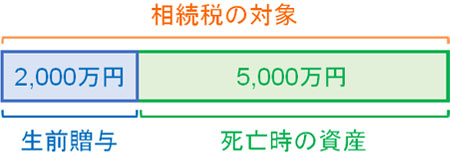

このとき、「2,500万円の非課税が可能」とだけ聞くと非常に優れているように思えてしまいます。ただ相続時精算課税制度というのは、贈与した時点では確かに非課税になるものの、控除した分を相続時に加えなければいけないルールになっています。

例えば、以下のような状況だったとします。

- 相続時精算課税制度で2,000万円を生前贈与

- 死亡時の財産が5,000万円

この場合、相続時は両方を加えた7,000万円で相続税評価額を計算することになります。

生前贈与した分を含めて相続税を計算するため、結局のところ節税にならず意味のない制度になっています。また、相続時精算課税制度を選択すると「毎年の110万円の非課税枠を利用できない」などの制約もあります。

住宅資金の700万円の特例と相続時精算課税制度は併用できます。ただ、間違っても相続時精算課税制度は利用しないようにしましょう。

超えた住宅資金は毎年の生前贈与でまかなう

なお新築住宅や新築マンションの購入費用は高額になるため、300~700万円ほどのお金では購入できずローンに頼ることになりますが、超えた住宅資金については毎年の生前贈与にて補うことを考えればいいです。

生前贈与による毎年110万円の非課税枠について、先に述べた通り毎年継続して110万円を無税にて渡すことができます。

仮に20年に渡って贈与すれば、「110万円 × 20年 = 2,200万円」ものお金を税金なしで贈与できます。そのため家の購入費用について、頭金は「住宅取得等資金の贈与の非課税の特例」を利用し、その後の費用については毎年の生前贈与を行えば問題ありません。

もちろん親や祖父母の財産が多い人に限られますが、高額な相続税を支払うよりは生前贈与にて相続税対策を実施し、節税するほど家族が助かるようになります。

子供や孫の住宅資金を生前贈与で行う

マイホームの購入を考える人はたくさんいます。そうしたとき、若い人が家を買うにしても自己資金が不足しやすいです。そうしたとき全額を住宅ローンに頼るのではなく、親や祖父・祖母のお金に頼るケースも多いです。

このとき、生前贈与するにしても住宅の購入資金として利用する場合、300~700万円など高額なお金が非課税になります。

そのため非常に優れた制度ですし、実際に多くの人が利用しています。ただ、同時に「無税であっても申告をしなければいけない」「将来の相続で小規模宅地等の特例を利用できなくなる」などの注意点は理解するようにしましょう。

そうはいっても、正しく利用すれば大幅な節税を可能にする制度が「住宅取得等資金の贈与の非課税の特例」です。親や祖父母の資産が多い場合、将来の相続を踏まえ、相続税対策として住宅資金の生前贈与を実施するといいです。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。