どれだけ相続税を減らせるのかは重要な課題です。このとき、相続税を大幅に減額できる手法として生前贈与があります。

生前贈与を利用するとき、特に有効な手法として「生命保険という形で贈与する」ことがあげられます。現金ではなく生命保険を利用するからこそ、有効なケースは多いのです。

また生前贈与では、毎年の非課税枠を利用して無税にて他の人に財産を渡すことができたり、ほとんど贈与税を課せられない形で高額な資産を移すことができたりします。さらには、贈与によって得たお金は相続税の対象にならず、一時所得という非常に優遇された税金となります。

そこで、「相続時にどのように考えて生前贈与での生命保険利用を考えていけばいいのか」について解説していきます。

もくじ

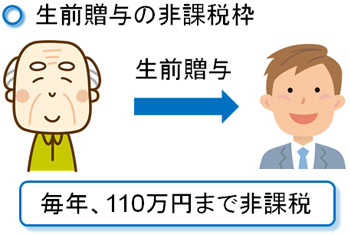

生前贈与の非課税枠で暦年贈与する

相続財産の多い人が死亡した場合、高額な相続税を課せられます。そこで、生前に財産を他の人に移しておけば無駄な税金を大幅に減らせるようになります。そこで活用するべきなのが生前贈与です。

特に有名なのが贈与での「毎年110万円の非課税枠」です。これを暦年贈与といいますが、一人につき110万円までの生前贈与であれば無税になるのです。

そこで、生命保険という形で子供や孫へ贈与していきます。そうすれば、税金の支払いなしに堂々とお金を移せるようになります。仮に10年ほど暦年贈与すれば「110万円 × 10年 = 1,100万円」のお金を合法的に無税にて移動させることができます。

暦年贈与は相続対策での初歩であり、ほとんどの人が活用している手法になります。

・贈与税を支払って生前贈与する

また、財産が多い場合は少し多めに贈与しても問題ありません。贈与税の税率は相続税に比べて高いですが、分割した金額による毎年の贈与であれば大幅に低い税率となります。

具体的な贈与税の税率は以下のようになります(取得金額 = 贈与額 - 非課税枠110万円)。

| 各人の取得金額 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

例えば、310万円を贈与するとします。この場合、「310万円(贈与金額) - 110万円(非課税枠) = 200万円」に対して贈与税を課税されます。200万円の税率は先ほどの表にある通り10%であるため、税金は「200万円 × 10%(贈与税率) = 20万円」です。

つまり、310万円を贈与されても20万円の税金で済みます。相続税だと保有する資産に対して一気に課税されるため、最高税率55%を課せられることもあります。ただ、毎年少しずつ贈与すれば大幅に税率を軽減できるのです。

そのため、毎年310万円の保険料を支払う生命保険へ加入することで、贈与税を払いながらも生前贈与していき、短期間で多くの資産を子供や孫へ移す戦略を取っても問題ありません。

現金ではなく生命保険で渡す理由

ただ、このときは現金で贈与すればいいように思ってしまいます。なぜ、現金ではなく生命保険なのでしょうか。これについては、「生命保険であれば自由に解約できない」ことが理由としてあげられます。

現金であれば、いつでも自由に引き出して利用することができます。そうなると、子供や孫が若いのであれば「自分は金がある」と勘違いして使い込んでしまうリスクがあります。そこで、生命保険という形で譲渡するのです。

生命保険は契約期間を自由に設定することができます。例えば、「孫が40歳になるときに満期を迎えるように設定する」などです。もちろん子供や孫が生命保険を勝手に解約して解約返戻金を受け取ってもいいですが、その場合はそれ以降の生前贈与がされなくなります。結果として子供や孫は大損するため、生命保険の解約は選択しません。

現金であればすぐに使えてしまいますが、生命保険だと特定の時期が来るまでは自由にお金を引き出せないように障壁を設けることができます。これが、相続対策での生前贈与で生命保険が頻繁に利用される理由となります。

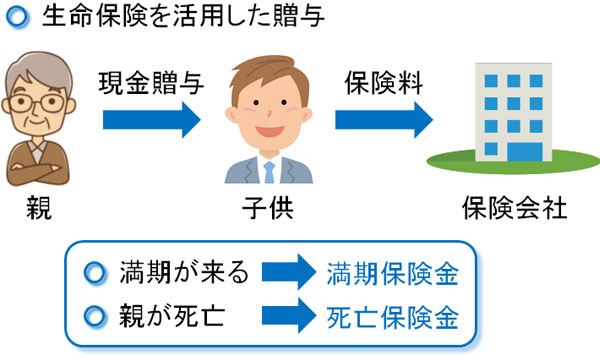

契約者と受取人は子供や孫にする

このとき生命保険の契約形態はどうするかというと、契約者と受取人は財産を贈与したい人(子供や孫)に設定します。つまり、子供が貯蓄性のある生命保険の契約をして保険料掛金を支払い、子供がお金(解約返戻金、満期保険金、死亡保険金など)の受取人になるのです。

実際には贈与という形で親が子供・孫の保険料を支払っているにしても、建前では子供が保険料を支払っていることにするのです。

そのため、契約者や受取人は以下のようになります。

| 契約者 | 被保険者 | 受取人 |

| 子供(または孫) | 親 | 子供(または孫) |

こうした形に設定すれば、生前贈与を利用して生命保険を利用できます。子供の口座は毎年強制的に保険料が引き落とされることになりますが、保険料掛金の支払い時期あたりに、事前に子供(または孫)に現金を贈与するのです。

契約者と受取人は子供でなければならず、そうでないと生前贈与したことになりません。

・被保険者は親でなくてもいい

なお、生命保険では必ず被保険者(死亡の判定となる人)を設定することになりますが、生前贈与では一般的に親を被保険者にします。そのため、親が死亡した場合は受取人である子供が死亡保険金を受け取ることになります。

しかし、生命保険の加入時は事前に医師の診察を受けるなど健康状態をチェックされます。そのため、親の健康状態が悪い場合は生命保険を用いた節税対策を利用できないことがあります。

ただ生前贈与であれば、こうした心配は不要です。仮に親の健康状態が悪く被保険者になれなかったとしても、被保険者を他の人(配偶者など)に設定すれば問題ありません。この場合だと親の死亡によって保険金は下りませんが、「現金を生命保険という形で譲渡する」という目的は問題なく果たせます。

・夫婦間(夫や妻)への贈与は意味がない

参考までに、中には夫婦間で生前贈与をしたいと考える人もいます。ただ、意味がないので止めましょう。

まず、配偶者が相続をするときは1億6,000万円という高額な配偶者控除が認められています。そのため、超富裕層でない限りは配偶者に相続税は発生しません。

また配偶者に生前贈与で現金を渡したとしても、その数年後に夫や妻が死亡すれば、子供は「それまでに頑張って生前贈与にて配偶者へ移動させたお金」を含めて相続税を課せられるようになります。

そのため夫婦間で夫や妻に生前贈与するのではなく、必ず子供や孫へ贈与することで相続対策を練るようにしましょう。

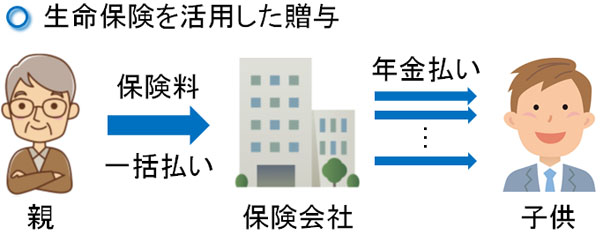

生命保険の贈与プランによっては年金型の現金で渡せる

なお、ここまで「生命保険という形で生前贈与し、満期保険金や死亡保険金として渡す方法」を説明してきましたが、現金として家族にお金を出すタイプの生命保険もあります。生命保険会社によって商品内容はさまざまですが、分割で年間110万円を譲渡する贈与プランもあるのです。

この場合であれば、最初に一括にて高額な保険料を支払います。その後、生命保険会社から受取人に指定している子供に対して、年金のように毎年分割してお金を支払われるようにします。

例えば、最初に1,000万円の保険料を一括で支払います。払いきりの生命保険であり、その後の保険料支払いはありません。その後、100万円のお金が10年間に渡って指定した子供や孫へ保険会社から支払われるのです。

注意点として、このときは先ほどとは契約内容が以下のように変わります。

| 契約者 | 被保険者 | 受取人 |

| 親 | 親 | 子供(または孫) |

お金を支払う人は親であり、生命保険会社を通して子供や孫へ贈与した形を取ります。そのため、契約者は親になるのです。

いずれにしても、こうした贈与プランの生命保険も存在します。毎年110万円の控除枠を利用しながら、年金のように少しずつ現金を渡したい人に優れた生命保険になります。

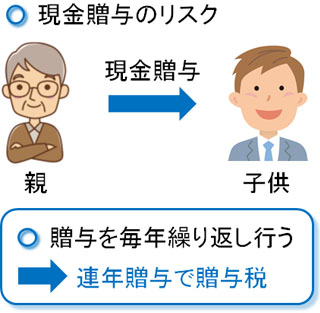

連年贈与(定額贈与)を回避できる生命保険のメリット

ただ、それでも現金として渡したほうがいいのではと考える人は多いです。特に、先ほど紹介した「生命保険会社にお金を預け、子供や孫や毎年110万円の非課税枠を使って贈与する方法」であると、生命保険を利用するなど面倒なことをせずに現金で毎年渡したほうが楽です。

しかし、現金で生前贈与する場合には「税務調査で否認される」という最大のリスクがあります。これを連年贈与(定額贈与)といいます。

例えば「100万円 × 10年 = 1,000万円」を毎年贈与した場合、「実質的に1,000万円を贈与している」と判定されてしまい、1,000万円に対して贈与税を課せられます。

本来、暦年贈与として非課税枠を利用すれば無税にて生前贈与できます。ただ、連年贈与になった瞬間に高額な贈与税支払いが発生します。

ただ、現金ではなく生命保険で贈与する場合は連年贈与(定額贈与)になる可能性がゼロになります。

まず、受取人は自由に変更できます。また、被保険者が途中で死亡すれば死亡保険金になりますし、死亡せずに満期を迎えれば満期保険金(途中解約すれば解約返戻金)が支払われるようになります。

仮に親が死亡した場合、その時点で贈与はストップして死亡保険金が支払われるため、「譲渡するお金の総額が事前に決まっていたわけではない」となります。

こうした理由から生命保険は連年贈与と判定されるリスクがありません。現金の生前贈与だと税務調査で否認され、多額の税金支払いが必要になる危険性があるものの、生命保険では連年贈与と判定されるリスクがゼロです。

税務調査で否認されない生前贈与の方法

ただ、あくまでも連年贈与と判定されるリスクがゼロなだけであり、他の理由によって税務調査で否認されるリスクはあります。これについては、「きちんと贈与されていた証拠があるか」で判定されます。

生前贈与のとき、互いに贈与を受けたと明確に認識していなければ意味がありません。

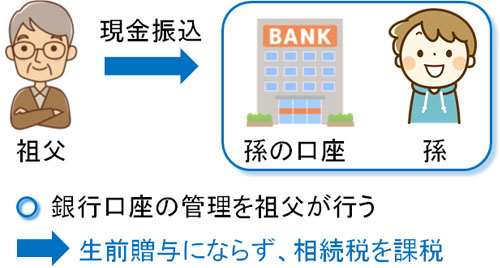

よくあるのは、「おじいさんが孫のために預金通帳を作り、そこへ毎年110万円を移していたものの、実際にはおじいさんが銀行口座をすべて管理していた」というケースです。この場合、孫は生前贈与を受けたとはならず、孫の預金口座(おじいさんが管理していた口座)のお金を含めて、おじいさんの死亡時に相続税が課せられるようになります。

そのため生命保険活用で生前贈与するにしても、確実に贈与したという事実を作る必要があります。そこで、以下のような実状が有効です。

- 毎年の贈与契約書がある

- 多めに現金贈与を受けた年について、贈与税の申告をしている

- 子供(または孫)が所得税の生命保険料控除を確定申告(または年末調整)している

- その他、贈与の事実が認められる

こうしたことをする必要があります。実際、贈与契約書があれば互いに認識があったと分かります。しかも、贈与契約書は毎年必要です。毎年の贈与というのは、毎年個別に成り立つからです。

また贈与を受けた子供が確定申告時や年末調整時に生命保険料控除をしている場合、「親から贈与を受けたお金で保険料を支払い、控除をした」となり、お金を受け取った意識があると確実に分かります。そこで、これらの事実をできるだけ積み重ねなければいけません。

生前贈与をするにしても、単に生命保険の形でお金を渡すだけでは不十分です。実際、上記の行動を実践せずに生命保険を子供に生前贈与したケースでは、税務調査で否認されています。裁判でも負けているため、こうした判例からも正しく贈与しなければ生命保険を利用した意味がなくなるのです。

税理士でもこの事実を理解していないケースはよくあります。単に生命保険で生前贈与するのではなく、適切な手順を踏まなければ節税メリットを受けられないどころか、高額な贈与税を課せられてしまうのです。

解約返戻金・満期保険金・死亡保険金は所得税となる

なお、生前贈与を利用して譲渡された生命保険については、解約や満期などによってお金が支払われたとしても相続税は課せられません。同様に、生命保険の契約が続いている途中で親が死亡して多額の死亡保険金が支払われたとしても相続税は関係ありません。

理由は単純であり、生命保険は贈与された子供(または孫)の所有物だからです。贈与によって子既に供の所有物になっている以上、たとえ父親・母親が死亡したとしても、生前贈与されたものは相続税が関係なくなります。

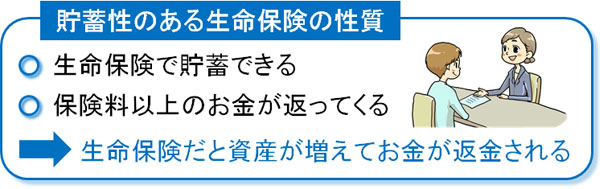

ただ、貯蓄性のある生命保険を利用する場合、どの保険商品も基本的には「支払った保険料よりも多くのお金が返ってくる」ようになります。保険料掛金の総額より、満期保険金や死亡保険金で返ってくるお金のほうが多くなるのです。

保険料品によって異なりますが、支払った保険料の110%以上になって返ってくるのは普通です。これが円建てではなくドル建てなどの商品だと、さらにお金が増えるスピードが早くなります。

このとき、生命保険を利用することで増えたお金については税金(所得税)を課せられるようになります。

例えば、親から生命保険で生前贈与を受けることにより、総額で2,000万円を受け取ったとします。20年ほど毎年贈与を受ければ、非課税にてこれだけの生命保険を子供や孫に移せるようになります。

ただ前述の通り、貯蓄型の生命保険なので基本的にお金が増えます。例えば満期によってお金が支払われる場合、2,200万円(110%の増加)などのようになります。このとき、以下の部分に所得税を課せられるようになります。

- 2,200万円(満期保険金) - 2,000万円(保険料の総額) = 200万円

生命保険を活用することによってお金が増えているため、今回の場合は200万円のお金に対して所得税を課せられるようになるのです。

生命保険による儲けは一時所得の計算方法のため所得税が少なくなるメリット

なお、生命保険で儲けた所得については「一時所得で計算して問題ない」ことになっています。営利を目的としない、一時的に得たお金を一時所得といいます。生命保険で得たお金は継続的に得られるお金ではないので一時所得になっています。

一時所得で得た生命保険の儲けについては、以下の計算式で所得税の課税金額を算出します。

- 一時所得の計算 = (得た利益 - 50万円) ÷ 2

今回であれば、生命保険で得た利益は200万円なので「(200万円 - 50万円) ÷ 2 = 75万円」が所得税の計算対象になります。

通常の給料に加えて200万円を追加で得た場合、多少の所得控除などはあるもののほぼ200万円に対して丸々課税されます。それに対して、一時所得であれば同じ200万円を受け取るにしても、75万円に対して課税されるだけとなります。要は、生命保険でお金を増やせば所得税が圧倒的に少なくなります。

・解約返戻金や死亡保険金も同じ

なお、満期保険金で説明しましたが「途中解約でお金が返ってくる解約返戻金」「被保険者の死亡によってお金が支払われる死亡保険金」についても同じように、一時所得で計算して問題ないことになっています。

一時所得という計算方法が認められているため、生命保険で生前贈与すれば、贈与時に非課税となり、さらにはお金が増えるだけでなく、増えたお金に対する税金も優遇されるようになっているのです。

非課税枠や税金がいくらかを把握して節税する

事前に相続税対策を練ることは非常に重要です。そこで、生前贈与を積極的に活用しましょう。特に110万円の暦年贈与は有効であり、このときは現金ではなく生命保険を利用するとさらに効果的です。

また生命保険なので期日が到来しなければ自由にお金を使えませんし、現金のように連年贈与となるリスクもありません。ただ、正しい手順で贈与しなければ税務調査で否認されて高額な贈与税を課せられるため、対策として「贈与した」という証拠は毎年残すようにしましょう。

このとき夫婦間の生前贈与は意味がないものの、子供や孫に対して事前に贈与することでの節税メリットは大きいです。しかも、生命保険はお金が増えるだけでなく、儲けたお金は一時所得の計算なのでより税金は少なくなります。

そのため、生命保険を活用した生前贈与の対策は頻繁に行われています。相続の場面ではどれだけ生命保険をうまく利用できるのかが重要になるため、早めに生前対策を実行に移すことで多くのお金を残すようにしましょう。

生前対策や相続税申告の場面では、依頼する専門家が非常に重要になります。相続に特化し、さらには節税や不動産、株式などにも精通した専門家に依頼しないと相続税が非常に高額になるためです。

実際のところ、正しく相続対策を講じていないため多くの人が損をしています。

ただ、相続に大きな強みをもつ専門家を厳選したうえで相談すれば、通常よりも税金が1,000万円も違うのは普通です。また、当然ながら実務経験が多く知識のある専門家に依頼するほど、相続後の争いも少ないです。

そこで、当サイトでは相続に特化した専門家を紹介しています。生前対策や相続税申告を含め、節税によって多額のお金を手元に残しながら遺産争いを回避できるようになります。