子供が障害をもつケースがあります。そうした親の場合、通常よりも頑張って子供を育てなければいけませんが、親であるあなたが死亡した後に子供はどうなるでしょうか。

この心配事について、非常に優れた制度の一つに特定贈与信託という手法があります。これは、障害のある子供へ生前贈与する場合、6,000万円(または3,000万円)までが非課税になり、無税にて現金を渡せる制度になります。

また重要なのは、「徐々に現金が渡される」ことです。これにより、不正が起こりにくくなっています。

それでは、この制度の活用にて障害者へ生前贈与するとき、どのようなポイントに気を付ければいいのでしょうか。優れた制度ではあっても、何も考えずに実施するとむしろ損をすることになるため、ここでは特定贈与信託を活用するときの考え方を解説していきます。

もくじ

特定贈与信託で最大6,000万円が非課税

生前贈与の中でも、特定贈与信託がどういう制度かというと、ザックリ以下のように考えましょう。

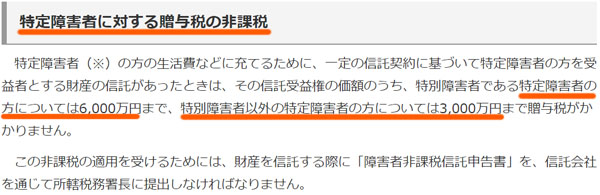

- 特定障害者:生前贈与で6,000万円まで非課税

- 障害者:生前贈与で3,000万円まで非課税

こうした高額なお金が非課税になります。これについて、以下のように国税庁も公式サイトで認めています。

一般的な生前贈与の場合、毎年110万円までしか非課税枠が用意されていません。ただ障害者の場合だと、一括で贈与したとしても6,000万円や3,000万円までであれば無税になります。

対象となる障害者は何があるのか

そうしたとき、どのような人が対象になるのでしょうか。先ほど、特定障害者と障害者と2つの言葉が出てきました。しかし素人だと、この違いがいまいち分かりません。

これについて、国税庁は非常に難しく「特定障害者」について定義しています。ただ、分かりやすく説明すると以下のようになります(厳密な判定では専門家と相談しましょう)。

- 重度の知的障害者

- 精神障害者保健福祉手帳の障害等級が1級

- 身体障害者手帳の障害等級が1級または2級

要は、障害者の中でも自らだけでは生きていくのが困難であり、施設に入っているなど他の人の助けを必要とする場合は特定障害者になり、生前贈与で6,000万円が非課税になると考えるようにしましょう。

ただ障害者の中には、ここまでの重度ではないケースがあります。そうした人でも、3,000万円とそれなりに高額なお金が非課税になります。

例えば、精神障害(躁うつ病や統合失調症など)での3級だと日常生活での制限はあるものの、日々の生活については何ら問題ありません。そのため障害者の中でも、こうした症状が比較的軽い人であったとしても、非課税枠を利用できるようになっています。

信託銀行を利用する現金の贈与

それでは、実際に特定贈与信託を利用して6,000万円や3,000万円の非課税枠を利用するには、具体的にどのように行動すればいいのでしょうか。これについては、信託銀行などの金融機関を利用することになります。

生前贈与するとはいっても、一般的な生前贈与のように特定の人にお金を渡すわけではありません。むしろ対象の人にお金を渡すにしても、相手が障害をもつ子供の場合、自らお金の引き出しができず贈与された資金の管理が困難なケースもあります。

そこで、信託銀行などの外部機関に専用の口座を開設することになります。

その後、親であるあなたが亡くなったとしても、信託銀行が子供のためにお金を徐々に支払っていくことになります。特定贈与信託では、信託銀行を活用すると理解しておけば問題ありません。

不動産(土地・建物)は対象外

ただ信託銀行などの金融機関を活用する以上、土地・建物などの不動産は贈与財産の対象外になります。あくまでも、現金の贈与になります。

銀行であるため、取り扱うのは現金が基本です。銀行が不動産を預かってくれることはありません。

生前贈与であれば、一般的には現金や株式、不動産を含めて何でも贈与可能です。ただ信託銀行を利用するという関係上、特定贈与信託で土地・建物は対象外になると考えましょう。以下のように、銀行の公式サイトでも明記されています。

そのため地主などの場合、事前に土地を売ることで現金化しなければいけません。その後、高額な現金を一括贈与し、このときのお金を信託銀行の専用口座へ預けるようにするのです。

参考までに、法律上では「土地などの不動産について、特定贈与信託の対象になる」とされています。ただ法律上で可能というだけであり、信託銀行が受け入れてくれるかどうかは別問題です。そうしたとき、現金のみ受け入れてくれると考えましょう。

通常の信託と違い徐々に現金が渡り、不正が起こりにくいメリット

ところで、同じようにお金を管理してもらうにしても、なぜ信託銀行を利用した特定贈与信託が優れるのでしょうか。これについては、不正が起こりにくいという特徴があるからです。

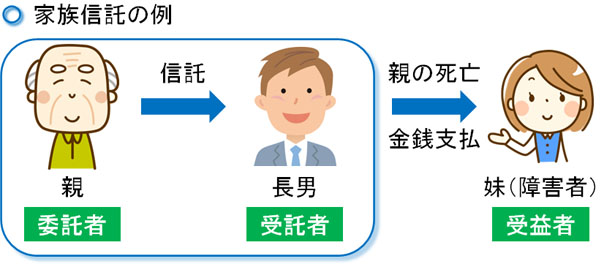

通常だと、障害を持つ子供の「親亡き後問題」を解決するとき、家族信託を利用します。財産の管理人として障害のない子供などに就いてもらい、親の死亡後は親の代わりに障害者の面倒を見てもらうのです。

例えば、親の死亡後は以下のようになるように家族信託を組みます。

- 受託者(財産管理をする人):長男

- 受益者(利益を受け取る人):妹(障害者)

家族信託の中でも、こうした手法を福祉型信託といいます。受託者(財産管理をする人)である長男は親の財産を管理し、妹(障害者&受益者)のためにお金を使うことになります。

ただ家族信託の場合、横領が発生するケースがあります。例えば賃貸マンションを家族信託したとき、賃料収入のうち妹(障害者)へ少な目に支払うのです。

家族信託での不正というのは、受益者(利益を受け取る人)が社会的弱者のときに頻発します。障害者としては、不正が起こっていることさえ理解できていないからです。家族信託は障害をもつ子供を守る非常に重要なツールであるものの、唯一の弱点が横領です。

・特定贈与信託は利用用途が制限される

そうしたとき、特定贈与信託であればこうした不正が起こりにくくなります。まず、信託銀行に預けたお金は毎年少しずつ、障害者へ渡るようになります。

また、このときは利用用途が制限されます。通常だと、利用用途が制限されるのはデメリットでしかありません。ただ障害者の場合、重度の障害をもつ子供であるほどメリットになります。

重度の障害をもつ子供の場合、実際のところ自分の判断でお金を使えるわけではないため、施設へ支払うお金など日々の生活費さえ充足できれば問題ありません。そのため利用用途が限られており、毎年少しずつしかお金が出されない特定贈与信託は不正利用がほぼ発生せずメリットが大きいといえます。

信託銀行への手数料(信託報酬)が発生するデメリット

ただ、実際に特定贈与信託を利用するときのデメリットについても理解しましょう。これについて、デメリットは「信託銀行へ支払わなければいけない費用の発生」に尽きます。高額な贈与税の支払いは免除されるものの、銀行へお金を支払わなければいけないのです。

これについて、信託銀行によって報酬支払い金額はバラバラです。そうした中でも、高額な費用を徴収する信託銀行だと以下のような報酬形態になっています。

- 毎年の信託報酬が財産全体の1.5%

これが毎年であるため、例えば30年が経過すれば「年1.5% × 30年 = 45%」もの超高額な信託報酬となります。当然ですが、手数料の高い信託銀行を利用すると贈与税や相続税よりも高額な費用が発生する可能性が高く、利用価値はゼロだといえます。

一方で金融機関によっては「預入金額のうち3%の費用になるが、その後の毎年の管理手数料は不要」というケースもあります。これであれば、一般的な贈与税率に比べると圧倒的に手数料率が低く、意味があるといえます。

「信託報酬が無料で元本保証」という条件はなかなか難しいですが、親亡き後問題を解決する手法としては優れているといえます。

相続税は生前贈与だけでなく、障害者控除も考慮する

なお子供に障害があり、さらには相続税の節税を考えるとき、生前贈与だけでなく相続での障害者控除についても考慮するようにしましょう。

相続時の障害者控除については、かなり高額な税金が控除されるようになっています。具体的には、以下の金額の控除が可能です。

- 一般障害者:(85歳 - 相続開始時の年齢) × 10万円

- 特別障害者:(85歳 - 相続開始時の年齢) × 20万円

例えば一般障害者であり、40歳のときに相続したとします。この場合、「(85歳 - 40歳) × 10万円 = 450万円」について税金を差し引くことができます。

重要なのは「相続税評価額ではなく、相続税そのものから金額を差し引ける」ことです。仮に子供一人が財産を引き継ぐ場合、相続税450万円の控除というのは、相続財産6,850万円分の課税免除に相当します。そのため結果的に、非常に高額な相続財産が非課税となります。

障害者の子供だと生前贈与での贈与税に限らず、相続税についても税金が優遇されています。そのため、「特定信託贈与」「相続時の障害者控除」という2つの制度を利用して、障害のある子供へ効果的にお金を残すように動きましょう。

税金を少なくし、親亡き後問題を解決する

障害をもつ子供にとって、非常に重大な問題の一つが親亡き後問題です。これが一般障害者で症状が軽いのであればそこまで重要ではないものの、重度の障害だと一人で生きていくことができません。そのため、早期の相続対策が必要になります。

そうしたとき、贈与は生前対策として非常に優れているといえます。そうした中でも、信託銀行を活用した特定贈与信託は利便性が高く、多くの人が利用するべき制度だといえます。

この制度については重度の障害者に限らず、一人でも問題なく生活できる軽度の障害者であっても利用できます。信託報酬として手数料の低い金融機関を選ばなければいけないものの、問題なく利用できる金融機関を選べば大幅な節税が可能になります。

非課税枠の大小はあるものの、障害の重い軽いに関わらず利用できる優れた制度の一つが特定贈与信託です。注意点はありますが、正しく利用すれば節税になるだけでなく、残された子供について親亡き後問題を解決できる方法の一つでもあります。

家賃のほとんどが自治体から助成され、食費や水道光熱費など、必要最低限の出費で住めるシェアハウス形式の施設が障害者グループホームです。介護スタッフが常駐しているため家族の負担はゼロになり、親亡き後問題も解決できる施設となります。

障害者グループホームは一般的に「空きが少ない」といわれています。ただ、それは「担当者が知っている範囲で空きがない」というだけであり、実際には多くの空きがあります。近隣の自治体まで含めれば、すぐに入居可能な障害者グループホームはいくつも存在します。

ただ障害者グループホームによって居住に関するルールは大きく異なり、利用者(障害者)にとって最適な施設を選ばなければいけません。

そこで、当サイトでは完全無料で障害者グループホームを紹介するサービスを日本全国にて実施しています。「いますぐ入居したい」「いまの障害者グループホームから他の施設へ移りたい」「強制退去となり、新たな施設を探している」など、軽度から重度の障害者を含めてあらゆる方に対応しています。