ビジネスで成功した富裕層であったり、資産家であったりする人が悩むものとして相続対策があります。多くの資産をもった状態で亡くなった場合、子供を含め子孫には多額の税金が課せられるようになります。

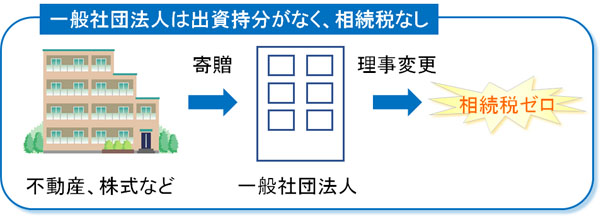

そこで相続対策をする必要があり、このときの一つに一般社団法人の設立があります。かつて、一般社団法人は広く相続税対策として活用されてきました。一般社団法人を利用すれば、相続税をゼロにすることができるからです。

しかし、現在では制限があるので正しい節税スキームを理解したうえで一般社団法人を設立し、相続税対策をしなければいけません。無条件で相続税対策をすることができなくなっているからです。

一般社団法人をうまく活用すれば、相続税や贈与税を大幅に抑えられるようになります。そのために必要な知識について解説していきます。

もくじ

出資持分がなく、相続税・贈与税のない一般社団法人

株式会社とは異なり、一般社団法人では相続の際に大きな特徴があります。それは、出資持分が存在しないことです。

自分の株式会社を設立する場合、自らのお金で株式の費用を出して設立します(または他の出資者に出してもう)。こうなると、出資割合に応じて株式会社への影響力が高まりますが、出資に応じた会社の所有権のことを出資持分といいます。

そのため、100%株式を保有している株式会社だと、その会社はあなたの所有物になります。株式会社の場合、株式の保有割合に応じて誰の所有物なのか明確に分かるため、出資持分のある会社になります。この場合、当然ながら相続税や贈与税が課せられます。

一方で社団法人ではどうかというと、出資持分がないです。つまり、誰の所有物でもありません。

株式という概念がない以上、一般社団法人の理事に変更があったとしても、特に何か手続きをしなければいけないことはありません。株式会社のように相続税対策をする必要はなく、一般社団法人では理事を変更するだけで事業承継が完了するようになります。

誰か特定の人の所有物ではないため、理事変更によって子供や孫に一般社団法人を受け渡したとしても、相続税や贈与税の発生はありません。そのため、一般社団法人を設立すれば相続税対策になるのです。

資産管理会社(親会社)を設立する相続税対策スキーム

こうした性質があるため、一般社団法人を利用した租税回避スキームの理論は単純です。

まず、資産管理会社として一般社団法人を設立します。その後、一般社団法人に対してあなたが保有する不動産や株式、現金などを寄付・譲渡します。そうなると、一般社団法人へあらゆる資産が集まるようになります。

例えば、あなたの会社の株式をすべて資産管理会社へ譲渡します。すると、資産管理会社(一般社団法人)は「株式会社の親会社」になるわけですが、資産管理会社の理事にあなたが就任すれば問題なくそれまで通り会社を運営することができます。

その後、資産管理会社を子供や孫へ渡すときに理事変更だけをすれば問題ありません。そうなると、相続税や贈与税はゼロとなります。

こうした租税回避スキームを利用することにより、半永久的に非課税で親族へ財産を残せるようになります。

一般社団法人の設立は非常に簡単

また、多くの一般社団法人が設立されているのは手軽さも理由としてあります。株式会社は司法書士に依頼すれば誰でも簡単に設立できますが、同様に誰でも一般社団法人を作ることができるのです。

実際に一般社団法人を設立する場合、以下の条件を満たすだけで問題ありません。

- 最低2名で設立可能

- 登記の手数料は6万円ほど

登記さえすれば誰でも作ることができ、株式会社と同じように事業目的に制限がなく、営利を追求したビジネスが可能です。そのため、あらゆるビジネスをすることができます。

資産管理会社として一般社団法人を設立し、そこに株式を移転して親会社にしたり、不動産を移したりしたとしても、行えるビジネスに制限が発生することはありません。役員報酬も好きに決めることができますし、あらゆる節税策を実施できます。

簡単に作ることができ、さらには相続税対策にもなることから、一般社団法人がたくさん設立されるようになったわけです。

一般社団法人を利用した租税回避スキームの税制改正

一般社団法人の理事に制限はなく、役員を親族だけで固めて運営することができます。そのため、、一般社団法人として資産管理会社を立ち上げた後、あなたの資産を寄付・譲渡することで誰でも簡単に相続税対策が可能でした。

ただ、こうした単純な相続税対策を国税庁が黙っているはずはなく、一般社団法人を利用した租税回避スキームについては税制改正がありました。その結果、無条件で相続税や贈与税がゼロになることはなくなりました。

2018年に税制改正が行われ、その結果として事業承継のときに容易な課税逃れができないようになったのです。具体的には、一般社団法人の中でも親族だけで支配している会社を特定一般社団法人として、相続税が課されることになりました。

同族判定により、特定一般社団法人に認定される条件

それでは、どのようなケースで特定一般社団法人に認定されてしまうのでしょうか。税制改定によって、以下のいずれかの場合で事業承継・相続時に「特定一般社団法人に当たる」となりました。

- 相続開始の直前で、同族理事(役員)が全理事の2分の1を超えている

- 相続開始前の5年間で、同族理事(役員)が全理事の2分の1を超えている状態が3年以上ある

こうした場合、同族判定されて相続税が課せられるようになります。親族だけで理事を固めている場合は相続税を払わなければいけません。

ちなみに同族理事とは、以下のものを指します。

- 被相続人(死亡した本人)

- 被相続人の配偶者(夫・妻)

- 被相続人から3親等内の親族(親、兄弟姉妹、子供・孫、甥・姪など)

- 被相続人が経営する会社の役員・従業員

つまり親族に限らず、あなたが経営する会社の役員や従業員を理事に据え置いた場合についても同族理事と判断されてしまいます。こうしたことを理解したうえで、理事構成を変更しなければいけません。

参考までに、例えば「理事が2人いて、そのうち一人が同族役員」というケースの場合、全理事の2分の1を超えていないので今回の規定には当てはまらず、特定一般社団法人には該当しません。

また、相続税の対象になるのはあくまでも理事です。社員は対象になりません。理事を選任するとき、社員が議決権を保有しています。そうした従業員を同族社員で固まることが可能なため、理事をうまく調節することができれば相続税を非課税にすることができます。

一般社団法人を利用した節税を考えている場合、代表理事が亡くなる前に早めの対策が必要になります。

特定一般社団法人に認定され、否認されたときの相続税は?

それでは特定一般社団法人に認定され、非課税での相続税対策を否認された場合はどのようになるのでしょうか。このとき、当然ながら相続税の支払いが発生します。

実際の相続税は以下のように計算されます。

- その社団法人の純資産額 ÷ 同族役員の数(亡くなった人を含む)

この相続税を特定一般社団法人が支払います。つまり、資産管理会社(設立した一般社団法人)が税金を納めなければいけません。

出資持分がない以上、一般社団法人は誰かの所有物ではないため、特定の人を指定して税金を払わせることができません。そのため特定一般社団法人と判定された場合、一般社団法人が相続税を支払うようになっているのです。

・早めに退任し、事業承継すれば相続税ゼロになる

ただ、相続税の発生には条件があり、「5年以内に役員だった人が亡くなったとき」に適用されます。つまり、以下のような場合だと相続税の発生がありません。

- 早めに理事を退任して、5年以上経過するのを待つ

たとえ親族だけで理事を固めていたとしても、理事が早い段階で退任し、子供や孫へ一般社団法人を渡して5年以上死なずに頑張って生きることになった場合、事業承継での相続税はゼロになります。

ちなみに、理事を退任して5年以内の人を対象にしている理由としては、「死亡の直前に理事を退任することによる相続税逃れを防止する」ためにあります。ただ、早めの退任であれば相続税は課せられません。

・同族理事を多くして相続税を減らす

また、開き直ることによって相続税の支払いを受け入れるケースでも問題ありません。どうしても同族理事が減らない場合、不自然でない範囲で同族理事の数を多くするのです。

既に説明した通り、相続税の額は「その社団法人の純資産額 ÷ 同族役員の数(亡くなった人を含む)」となります。そのため、同族役員の数が多ければその分だけ、相続税を支払わなければいけない額は少なくなります。

一般社団法人は理事の数に特に制限はないため、同族役員の数を多めにすることで相続税を減らせるようになります。ただ、この場合は「理事に不幸があって死亡した場合、そのつど相続税の支払いが発生する」ことになるため、若い人のみを理事に選任する必要があります。

不動産や株式を寄付・譲渡したときの贈与税はどうなるのか

また、贈与税についても規制があります。無税で個人から一般社団法人へ寄贈できるわけではないのです。具体的には、以下の1つでも該当していない場合は贈与税が課せられるようになります。

- 「理事理事(役員)のうち、親族の割合が3分の1になる」と定款に定められていない

- 財産を贈与・遺贈した本人や親族に対して、特別の利益を与えていない

- 一般社団法人を解散させたとき、残った財産が国などに帰属すると定めている

- 法人違反の事実や仮装隠蔽の事実がない

このうち、「財産を贈与・遺贈した本人や親族に対して、特別の利益を与えていない」に関して、「特別の利益」とは具体例として以下のことを指します。

- 施設の利用

- 給与の支給

- 理事への選任

- その他、財産や資産の運用によって一般社団法人から受け取る利益

そのため、基本的には個人から一般社団法人へ財産を贈与するときは贈与税が課せられるようになると考えましょう。贈与税として、資産を譲渡された一般社団法人が税金を納めなければいけないのです。

寄付されたお金や不動産、株式などについては、その価値がそのまま「事業収益での売上」として計上されると考えれば問題ありません。

個人から株式会社へ寄付した場合についても、それらは売上として計上することになっています。例えば、1億円の現金が寄付された場合、株式会社は「1億円の雑所得があった」として売上に計上します。つまり1億円に対して法人税が課せられることになりますが、一般社団法人でもこれと同じようになります。

そのため、贈与税対策のために資産管理会社(一般社団法人)へあなたの資産を寄贈する場合、事前に不動産や株式の評価額を下げておくなど一般的な贈与税対策が必要になります。最初から一般社団法人を立ち上げてビジネスをしている場合なら問題ないですが、そうでない場合は贈与税対策が必要になります。

寄贈ではなく、売却による資産譲渡が基本

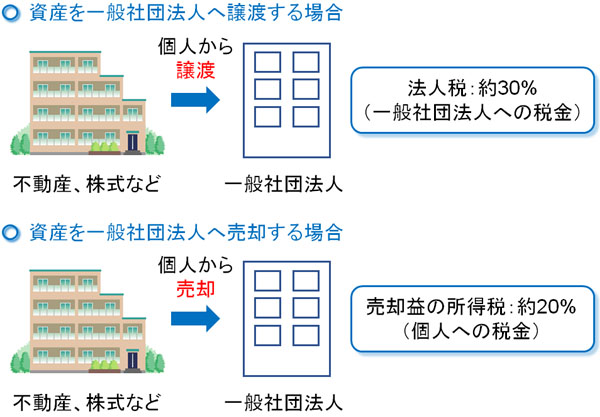

なお、このときは「個人から一般社団法人への寄付」ではなく、「個人から一般社団法人へ財産を売却する」という手法でも問題ありません。

一般的には、個人から一般社団法人へ財産を移すときは寄付・譲渡ではなく、売却をすることになります。つまり、一般社団法人へ財産を売ります。これはそのほうが、税金が少なくなるからです。

一般社団法人に株式や不動産を売る場合、個人が得た収益に対して約20%の所得税が課せられるようになります。法人税は約30%のため、寄贈するよりも売却という手段を取った方が税金は安くなるのです。

そのため、一般社団法人への資産移転へ譲渡ではなく、売却が基本になります。

・贈与による所得税は約20%

先ほど、資産管理会社へ財産を移すときは贈与税が発生すると説明しました。贈与することで税金が発生するのであれば、意味がないのではと考えてしまいます。ただ、これについては税率がまったく違うものになると考えましょう。

相続税や贈与税は一般的に累進課税となっており、その額が大きいほど税額は膨れ上がります。相続税・贈与税では最大55%が税金となります。

一方で個人から一般社団法人に対して不動産や株式などを売却して利益を得た場合、所得税率は約20%です。どれだけ金額が大きくなったとしても一定であり、55%のような税率になることはありません。そのため、単に相続するよりも税額を抑えられるようになっています。

また、一度でも一般社団法人へ資産を移転すれば、「理事を退任して5年以内に死なないこと」だけクリアすれば後は永続的に資産を親族内だけで移転させることができるのもメリットです。

信託を活用した事業承継も可能

しかし、当然ながら資産移転によって無駄に税金を支払わなければいけないのは事実ですし、そのための対策も必要です。そこで、寄付や売却ではない他の方法によって相続する方法はないのでしょうか。

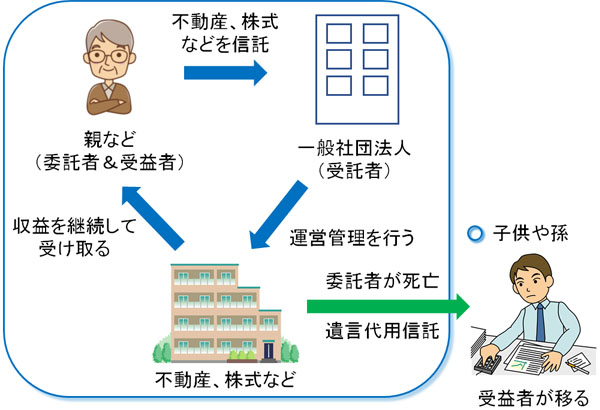

これについては、応用編にはなりますが信託という方法も存在します。信託とは、信用できる第三者へ財産を管理・運用してもらうことを指します。このとき、信託先の第三者は個人である必要はなく、一般社団法人などの法人でも問題ありません。

そこで、相続させるときに親(委託者)が一般社団法人(受託者)に対して、不動産や株式などの財産を信託によって譲渡します。こうして、不動産や株式は正式に一般社団法人の所有物となります。

しかし、一般社団法人は単に不動産や株式を所有・管理しているだけです。実際に不動産や保有株式から出た利益を得ているわけではありません。収益として出た利益を得ているわけではないため、売上はなく法人税を支払う義務はありません。

実際の収益は受益者(この場合は委託者である親)に入ってくるようになります。例えば不動産を信託で一般社団法人へ寄贈したとしても、不動産収入は親に入り続けます。資産管理会社は財産を保有しているものの、収益はなく本当の意味で管理しているだけとなるのです。

ただ、実際に親が死んで相続する場合になったときはどうするのでしょうか。このとき、遺言代用信託によって「亡くなった後は子供を受益者(収益が入る人)にする」などのようにしておくことが可能です。

遺言代用信託を利用することによって、受益権は相続人に引き継がれるようになります。不動産や株式の管理はそのまま継続して資産管理会社が行うようになりますが、実際の利益は一般社団法人ではなく相続人が受け取れるようになります。

一般社団法人と信託を利用すれば、相続税や贈与税を限りなく抑えながら親族へ遺産を移すことも可能になるのです。

相続税・贈与税対策を一般社団法人の事業承継で行う

相続対策のために広く用いられているものとして、一般社団法人があります。出資持分がなく、誰の所有物でもないため、かつては好きなように資産を譲渡し、相続税を無税で親族に引き継がせることが可能でした。

そのため事業承継のとき、資産管理会社として一般社団法人を立ち上げ、株式を引き継がせて一般社団法人を親会社にしたり、不動産を譲渡したりすることが頻繁に行われていました。

ただ、当然ながら国税庁にすぐ目を付けられて法改正があり、無条件で相続税や贈与税が非課税になることはなくなりました。

しかし、一般社団法人による相続税対策が完全に無効化されたわけではありません。やり方によっては、問題なく節税対策を練ることができます。改正前のような単純なやり方ではなく特殊なスキームを活用する必要はありますが、一般社団法人を用いた節税は可能なのです。

当然、節税に詳しい税理士などの専門家に依頼する必要はありますが、適切なステップを踏めば合法的に資産を残せられるようになります。こうしたことを理解したうえで、事業承継や資産移転を行うようにしましょう。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。