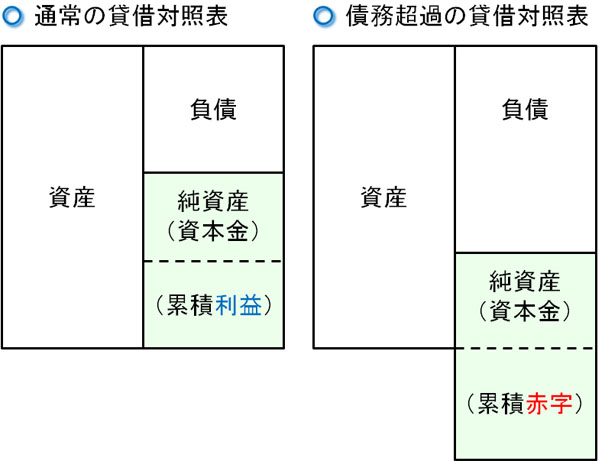

日本に存在する多くの中小企業は赤字経営をしています。ただ、中には赤字(繰越欠損金)がたくさん溜まっているケースがあります。場合によっては、赤字が多すぎて債務超過に陥っていることもあります。

債務超過はすべての資産を売り払っても借金を返せないため、倒産間近の状態と考えられています。

親族などの後継者に法人を譲るにしても、こうした状況の会社について何も対策をしないまま引き継がせるのは微妙です。無駄に赤字だけが膨れ上がっている会社を欲しいと考える人はいません。そのため、事前に適切な事業承継の準備をする必要があります。

それでは、繰越欠損金の多い赤字企業が事業承継するときは何を考えなければいけないのでしょうか。ここでは、「債務超過に陥っている会社であっても、問題なく事業承継させる方法」について解説していきます。

もくじ

繰越欠損金が多く債務超過だと株式評価額が低い

相続や生前贈与をするとき、法人の事業承継では株価が重要になります。ほとんどの会社で株価が高額になっているため、敢えて会社価値を引き下げることで株価対策を実施します。その後、株価を低くした後に後継者へ株式を引き継がせ、できるだけ相続税・贈与税を抑えるようにします。

ただ、赤字会社で繰越欠損金が多い状態だと元々の株式評価額が低くなります。そのため、事業承継する場面で税金の問題に悩むことは少なくなります。

実際に自社株での相続税評価額を決定するとき、以下の2つの方法があります。

- 純資産価額方式

- 類似業種比準方式

中小企業の場合はこの2つを併用して株価を計算することになります。そこで事業承継のとき、債務超過だと税金がほぼゼロになる理由を確認していきます。

・純資産価額方式での株式評価

株価を計算するとき、メインとなる手法が純資産価額方式です。純資産価額方式とは、仮に会社を清算したときにどれくらいの企業価値があるのかを記すものになります。ザックリいえば、純資産の金額が純資産価額方式で重要になります。

ただ、債務超過の会社だと貸借対照表のバランスが崩れるようになり、純資産がマイナスになります。以下のような感じです。

純資産がマイナスの場合、会社を清算したとしても残る資産がゼロ(むしろマイナス)になることがほとんどです。こうした会社だと、純資産価額方式での株価はゼロになります。

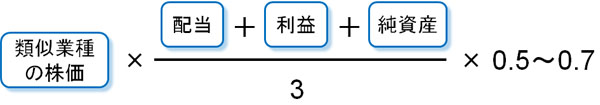

・類似業種比準方式での株式評価

これと同じことは類似業種比準方式でもいえます。類似業種比準方式の場合、以下の計算式によって株価を出します。

難しく考える必要はなく、「配当」「利益」「純資産」の3つで株価を算出します。

ただ、繰越欠損金(赤字)がある場合は配当や利益はゼロです。また債務超過だと純資産もありません。そのため、類似業種比準方式での株式評価額もゼロになります。

要は、赤字の多い会社は株価がゼロに等しい状態になっており、債務超過だと企業価値がなくなっています。事業承継のときに相続税や贈与税について特に悩む必要がないのは、こうした理由があります。

倒産・清算なしの事業承継は禁物

それでは、相続税や贈与税がなしになるからといって、何も対策せずに放置しても問題ないのでしょうか。実は、債務超過の会社に対して手を付けず何の対策も講じていないと親族が後で大変なことになります。

まず、自己株式の評価額がゼロになるとはいっても、マイナスになるわけではありません。債務超過によって純資産はマイナスでも、株価はマイナスにはならずゼロになるだけです。

このとき、例えば以下のような経営者がいるとします。

- 債務超過3億円の会社を経営

- 個人資産は2億円(土地や預金など)

このとき、債務超過3億円の会社価値は「マイナス3億円」ではなくゼロです。そのため、個人資産2億円と相殺できるわけではなく、個人資産2億円には相続税をそのまま課せられるようになります。

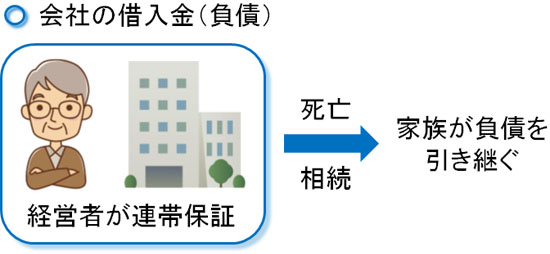

しかも、赤字会社だと多くの借入金を抱えているケースが多いです。この場合、親族は債務超過の会社の株式を相続することで大きな借金を背負うことになり、さらには個人資産を相続するときの高額な相続税を支払わなければいけません。

こうしたダブルパンチにより、家族としては相続放棄を選択しなければいけない事態が頻繁に起こります。これを防ぐため、倒産・清算の事態や事業譲渡などに備えて繰越欠損金の多い赤字会社であるほど、早めの事業承継対策を検討しなければいけません。

不必要部門の事業譲渡・M&Aは必須

それでは、赤字会社は何を考えて事業承継の対策を練ればいいのでしょうか。これについて、考えるべきは不必要部門の事業譲渡・M&Aになります。

債務超過の会社について買い手が見つかるかというと、当然ながら黒字企業に比べると売却時の値段は低くなりますし、買い手は見つかりにくくなります。ただ、赤字会社であってもビジネスを継続していることは事実なので、独自のノウハウや顧客とのつながり、人脈を保有しているはずです。

こうした会社でれば、問題なくM&Aによって売却できるようになります。

例えば、整骨院や調剤薬局で債務超過に陥っていたとしても、優れたノウハウを有する会社が経営に加わることで、一瞬で再生することはよくあります。既にお客さんを保有している店舗であるため、コスト削減や集客方法の改善などを実施するだけですぐに黒字化するのです。

赤字会社なので高値で売ることはできなくても、あなたが経営する会社の不必要部門を他の人に売却できることは多いです。

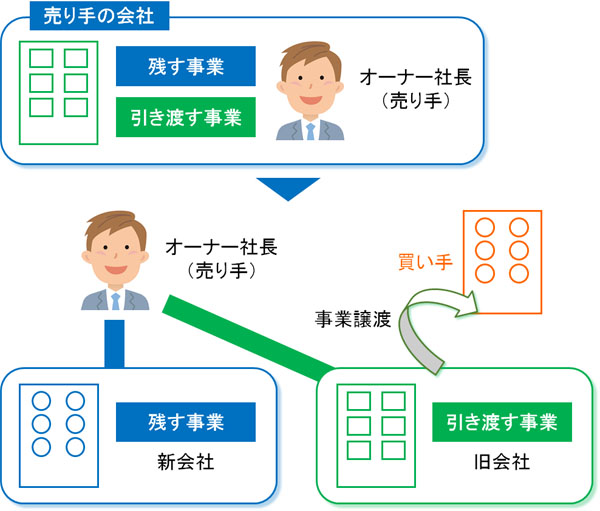

なお、「事業を切り離して売る(事業譲渡)」「株式ごと売る」などM&Aにはいくつか方法があります。株式ごと売るにしても、別会社を作ってそこに不必要な部門を移し、売却するという方法も存在します。

M&Aの方法は多様なので、まずは採算性の悪い事業について、格安でもいいので売ることができないか検討しましょう。赤字部門を安くてもいいので売却できれば、その分だけ赤字の垂れ流しを防止できるようになります。

後継者を探し、事業承継する

また、同時に後継者を探すことも考えましょう。いまの会社の事業をすべてM&Aによって売却するつもりであれば、それでも問題ありません。ただ、親族や社内に継がせたい人がいる場合はそうした人へ事業承継するための準備を開始するのです。

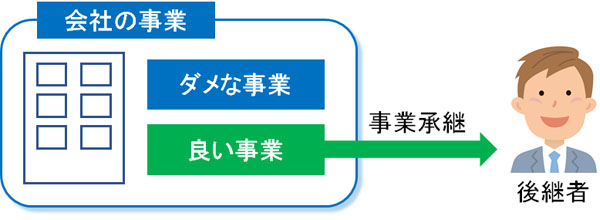

多くの赤字を抱えているのに、会社を引継ぎしたい人が現れるのか疑問に感じる人もいるかもしれません。ただ、赤字を含めて会社を引き継がせる必要はありません。

前述の通り、別会社を作った後に事業譲渡・株式売買などによって特定の事業だけを引き継がせることができます。これであれば、不採算部門や債務超過の状態を引き継がせることなく事業承継できます。

会社を丸ごと後継者に渡そうとすると、当然ながら「引き継ぎたい」と考える人は現れません。ただ、事業の一部であれば「後継者に渡したほうが良い」という部門があるはずです。負債の金額は重要ではなく、事業を眺めてみて後継者が「引き継ぎたい」と思える事業があるかどうかで判断しなければいけません。

何も対策をせずに経営者が死亡すると、過大な債務によって親族は相続放棄を選択せざるを得なくなり、結果として何も残らなくなります。そうではなく、M&Aと後継者への事業承継を考えながらこれまで頑張ってきた事業を残すことを考えましょう。

社員や得意先を守るように引き継ぐ

このように、できるだけ事業を後世に残す必要があります。そうしないと、親族に限らず多くの人に迷惑をかける結果を招くことになるからです。

中小企業や同族会社であっても、あなたの会社に社員がいるのであれば、何も対策をしなければ従業員の生活を支えられなくなります。また、それまで取引していた得意先に対して仕事を投げられなくなったり、お金の支払いが滞ったりするようになります。

一方で、事業譲渡や後継者への引継ぎなどによってきちんと事業承継すれば、そうしたトラブルが起こらなくなります。

債務超過の会社であるほど事前の事業承継対策が必要になりますが、負の遺産を残したまま死亡すると多くの人が不幸になってしまうのです。

倒産・清算・廃業の準備を行う

ここまでを実行した後、最後に残った売れない事業や引き継ぐ人のいない部門について、会社を倒産することで廃業させる準備をする必要があります。

当然ながら、債務超過で多くの借入金が残った状態で廃業したとしても、経営者は連帯保証人になっているので借金は会社から個人に移るだけです。

ただ、廃業せずに経営者が死亡して相続が発生すると、先に述べた通り個人資産との相殺ができません。法人株式はゼロの評価になるだけであり、家族は会社の借金を背負いながらも個人資産に課せられる相続税を支払わなければいけません。

一方で先に赤字会社を倒産・清算していれば個人資産との相殺が可能になるため、残された親族としては負担が減ります。何もしていないと親族は相続放棄しか選択肢がないものの、借入金の金額が少なくなっていれば他の方法も含めて相続の方法を検討できます。

また、事前にM&Aなどによって事業譲渡をしていればお金を作ることができます。こうしたお金を用いて負債を返済すれば、債務超過の状態をゼロに近づけることも可能です。そうすれば、親族へ不要な借金を背負わせることなく廃業させることができます。

特別清算で会社を倒産させる

なお、実際に会社を廃業させるとき債務超過など特殊な状況の場合は特別清算という方法によって廃業させる人が多いです。

会社整理をすることで清算するとき、「破産」「特別清算」と大きく種類が分かれます。会社を消滅させること自体は変わりませんが、破産だと弁護士などの専門家が選任されて清算手続きを進めることになります。一方の特別清算だと、経営者がそのまま就任して手続きを進めることもできます。

累積赤字による繰越欠損金が多く、債務超過の疑いがある場合は多くが特別清算を利用します。特別清算について詳しく理解する必要はないものの、「手続きが簡単で時間がかからず、会社の後始末を自分の手で行えるという大きなメリットがある」ことを把握しておけばいいです。

「株式会社しか利用できない」「債権者の同意が必要」などのデメリットはありますが、特別清算という方法によって廃業することで債務を適切に整理できるケースは多いです。

事業を存続させながら廃業する

ビジネスが好調でなく多くの累積赤字を抱えており、債務超過の状態だと株価はゼロなので相続税や贈与税はほぼゼロになります。そのため、「株を移すときの税金」だけを考えると非常に優れているといえます。

ただ、繰越欠損金の多い会社を保有した状態で何も対策せずに経営者が死亡すると、残された家族には多額の負債が残ることで借金が大変なことになり、相続放棄しか選択肢がなくなります。その結果、あなたがそれまで頑張ってきた事業や資産はゼロになります。

これを防ぐため、早めに事業承継をしなければいけません。M&Aによって他人に事業を売却したり、必要な部門を切り離して後継者へ譲ったりするのです。実際、M&Aを実施すればお金を作ることができます。そうしたお金で借入金を返済していくことができるのです。

こうして事業の売却・譲渡を進めていき、どうしても売却できない事業だけ残した状態で廃業の手続きを進めるといいです。特別清算などによって会社を倒産させ、さらには個人資産と相殺できるようにして、相続する家族にできるだけ借金が残らないように調節するのです。

赤字会社では、ここまで考えたうえで事業承継するようにしましょう。債務超過の法人を残すと家族に迷惑ばかりかけるため、そうした事態が起こらないようにするといいです。

法人や個人事業主では、いつかの時点で必ず事業承継する必要があります。このとき問題になるのは「誰にどの事業を移すのか」「節税したうえで事業譲渡する」ことに尽きます。

その中でも特に節税は重要であり、ほとんど儲かっていな事業主でも「事業価値が1億円以上」となるのは普通です。このときき、そのままの状態で生前贈与すると5,000万円以上の税金となり、事業承継がきっかけで後継者は破産します。

そこで税金対策を講じることにより、事業承継で発生する無駄な税金を抑えなければいけません。親族トラブルが起こらないように調整するのは当然として、早めの節税対策が必須になるのです。

「税金をゼロにする優遇税制」「会社価値を一気に6割減にできる法人保険」など、事業承継では無数のスキームが存在します。そこで、事業承継に特化した専門家を紹介します。これにより、高額な節税を実現しながらもスムーズな事業の引き継ぎが可能になります。